прогнозы

У доходностей ВДО больше потенциала к снижению, чем к росту

- 06 октября 2025, 06:39

- |

Рыночные ожидания опять обманулись.

Ключевая ставка 12 сентября снизилась с 18 до 17%.

А средняя доходность ВДО (по нашей оценке) выросла. С минимальных для этого года 26,1% на конец августа до 27,7% на начало октября. +1,6 п. п. против -1% п. п. для ключевой ставки.

Премия доходности ВДО к КС, таким образом, увеличилась с 8,1 до 10,7 п. п.

Или, в более привычной нам системе координат, до коэффициента 1,63 (чтобы его получить, делим среднюю доходность ВДО на ключевую ставку).

Скорее, отсюда у доходностей больше потенциала к снижению, чем к росту. Даже если КС останется на нынешних 17%.

Но мы говорим о возврате к равновесию. А исчерпало ли амплитуду нынешнее колебание, неизвестно.

В конце прошлого года коэффициент отношения доходностей ВДО и ключевой ставки 2 долгих месяца был выше (и сильно) нынешних 1,63.

Так что возможно всякое. Однако тогда рынок уходил в паническое состояние. А паника повторяется куда реже, чем дважды и даже единожды в год.

Так что, хоть мы и не знаем, когда именно облигации вернутся к росту цен и снижению доходности, но видим, что такой разворот будет оправдан.

( Читать дальше )

- комментировать

- 7.9К

- Комментарии ( 1 )

Моя продажа золота где-то близко

- 01 октября 2025, 06:45

- |

Еще год назад я нацелился на нее. Никто не знал будущей траектории (или я не знал), продажа могла состояться и год, и полгода назад. Но золото выросло, сделки не было.

Отвлекусь на общее. Продаю то, что выросло и может снизиться, только потому, что более-менее научился извлекать из этого положительный опыт и результат. Получается, бОльшая часть тренда, обычно растущего – вне моего внимания и вне возможного источника дохода. Но это осознанное исключение из поля зрения. На фондовом рынке мы упражняемся в выманивании денег друг у друга. В таких играх, чтобы не становиться жертвой, лучше ставить на проверенные приемы и избегать всего остального.

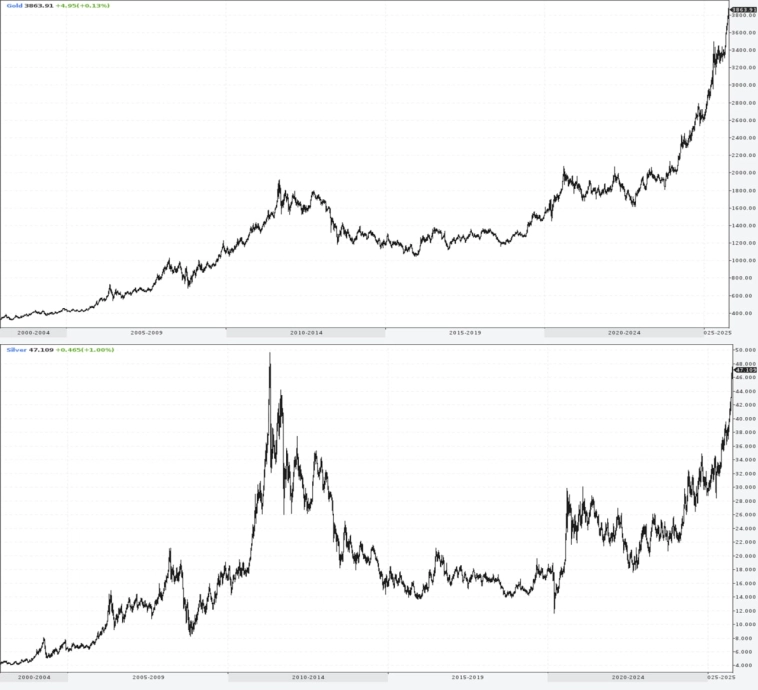

Вернемся к золоту, заодно к серебру. Рост заметно выше предыдущего исторического максимума для первого и с приближением к нему для второго – сам по себе неплох для того, кто задумался об игре на понижение. Для этого понижения появляется простор.

Опять отвлечение. Именно потому, что до исторического максимума далеко, мы играли на понижение в ОФЗ (продавали фьючерс на Индекс RGBI в портфеле ВДО) в полсилы. Больше для хеджирования, чем для заработка.

( Читать дальше )

ator Ждал 3680 (ВТОРОЙ СЕЗОН) получил 2680

- 30 сентября 2025, 12:22

- |

Да простит меня Баба Ванга за фотку....

Итак шел третий год ожиданий, а воз и ныне там, уже третий год ждет ator 3680 уже в мае 2025 -го, а получает 2680

Напомню (ПЕРВЫЙ СЕЗОН 2024-го) можно глянуть тут Ждал 3680 получил 2680(или как ator тренд шатал)

( Читать дальше )

⭐️ОФЗ обвалились. Какие перспективы❓❗️

- 29 сентября 2025, 08:28

- |

Чуть меньше, чем за 2 года индекс гос.облигаций вырос лишь на 14,2%. За это время корпоративные облигаций принесли бы инвесторам почти вдвое больше. А доходность самого простого инструмента – любого фонда денежного рынка перевалила за 30%. Как заработать на ОФЗ?

Сегодня эффективная доходность гос.облигаций на уровне 14,5%, что по историческим меркам очень много. У рынков короткая память и мало кто помнит, что совсем недавно (2020 год) доходность спускалась до 5% а вклады давали скромные 3-4%. Даже после начала СВО доходность ОФЗ длительное время была 8-10%. Но что даёт эта ностальгия сейчас?

Фиксация доходности самого ликвидного и надежного инструмента в рублёвой зоне на уровне 14-15% привлекательна, если мы не рассматриваем плохие сценарии:

🔹сильная девальвация рубля (сильная = больше 10% среднегодового* падения)

🔹печатный станок и всплеск инфляции

🔹еще бОльшую ключевую ставку (например, 25%)

* рубль обычно девальвируется быстро, именно поэтому мы и используем выражение среднегодового. Мы же и ОФЗ рассматриваем 10-15 летние. Среднегодовая доходность всех классов активов здесь👈

( Читать дальше )

- комментировать

- 10.8К |

- Комментарии ( 16 )

В ВДО коррекция или затяжное падение котировок?

- 24 сентября 2025, 06:48

- |

На графике – средняя доходность облигаций, входящих в публичный портфель PRObonds ВДО. Сводный кредитный рейтинг этой корзины – BBB. С 19 августа доходность тянется вверх. Тогда уходила к минимуму, 25%, при ключевой ставке 18, теперь 27% при КС 17.

Причем наиболее заметный ее рост, аналогично – снижение котировок ВДО, наблюдался с конца прошлой недели. Возможно, заметен он стал не по амплитуде, а по обсуждениям участников рынка. Например, в нашем чате.

Обсуждение – хороший знак. Проявление или ажиотажа (продавцов), или обеспокоенности. Этого одного бывает достаточно, чтобы развернуть падение.

Но мы оцениваем еще один индикатор – соотношение средней доходности ВДО и ключевой ставки. Доходность ВДО, по оценке Иволги, сейчас примерно 27% годовых. Делим на актуальное значение ключевой ставки (17%), получаем 1,59. Много, такого же соотношения ВДО достигали в июне, на фоне нескольких дефолтов. Тогда, правда, их доходности в какой-то момент превышали 32%. Ключевая-то была 20.

( Читать дальше )

"Тройка лидеров" финансового сектора. Драйвера и факторы риска".

- 23 сентября 2025, 16:59

- |

Приветствуем новых подписчиков и старых друзей канала!🏆

После того как вчера Индекс Мосбиржи опустился до уровня 2700 следовало ожидать технический отскок. Сегодня инвесторы в ожидании ответного заявления Трампа после вчерашнего выступления Путина, что Россия продолжит соблюдать ДСНВ. Это стало позитивом и угрозы новых санкций сразу испарились, которые держали рынок в напряге на прошлой неделе. Сейчас Индекс уже превысил позицию 2770 (+1,02%).

Какие сектора рынка будут более прибыльными после распродажи?

Разумеется это касается финансового сектора. Фактором поддержки стало официальное заявление ЦБ, что в августе заметно повысился объем кредитования банков на 1,8% после 1,1% в июле. Ситуация происходит от смягчения ДКП и снижения ставки. В то время как вклады и фонды теряют свою привлекательность, будут расти кредиты банков. Поэтому сегодня рассмотрим бумаги более доходных компаний этого сектора.

🥇Т-технологии

В текущих условиях банк продолжает наращивать объем кредитного портфеля. Мы начали с желтого банка потому что показывает самые сильные результаты сектора. Это видно по отчету за 1-ое полугодие 2025 г. по МСФО. Чистая прибыль выросла на 75% (80,2 млрд. руб). Особенно впечатляют результаты II квартала с ростом прибыли на 99% (46,7 млрд руб).

( Читать дальше )

+4%. Третья неделя эксперимента с торговлей по ИИ | Выпуск 2

- 19 сентября 2025, 13:02

- |

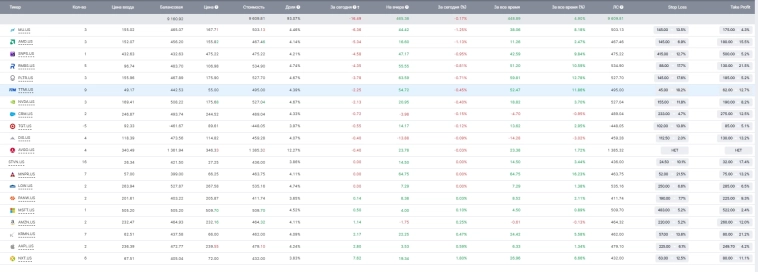

Продолжаю уже третью неделю выставлять позиции только по рекомендации чата GPT. Это второй пост с результатами и наблюдениями.

Всю суть эксперимента описал тут.

Все сделки публикую в телеграм канале тут

В прошлом выпуске расписывал тут все сделки, тикер, цена входа, стопы, но очень быстро устал) сразу при написании того поста.

ПОэтому буду просто кидать скрины того что было и есть.

Все стопы есть в телеграм канале.

Тут хочу писать только свои наблюдения и результат.

Три недели выставляю приказы только по рекомендации GPT, промт уже не использую. Просто спрашиваю, какие сегодня сделки.

Сразу выдает готовый сигнал.

Он перестал спрашивать, а хочешь то, а хочешь это… Просто выдает сигнал и не продолжает диалог.

Перестал стараться подстраиваться.

На прошлой неделе он давал только бигтехи, на этой недели начали появляться и биотех и другие, не самые крупные компании.

Вот скрины

Всего сработало два стопа, одинг по AMD, очень короткий, другой по ORCL, тоже очень короткий.

Для эксперимента использую 10 тысяч долларов.

( Читать дальше )

Хороший ли сейчас момент для покупки акций?

- 18 сентября 2025, 06:28

- |

С одной стороны, снижение КС даже на 1 п. п., до 17% — плюс для фондового рынка. Не гарантия роста, но дополнительная поддержка. У инфляции больше шансов, у перетока денег с депозитов тоже.

Однако статистика до сих пор не подтверждает положительного влияния от смягчения ДКП. Первое снижение КС, с 21% до 20%, состоялось 6 июня. На 2 800 п. по Индексу МосБиржи. Сейчас почти те же 2 800.

С другой – плохие отчетности и низкие дивиденды. Как результат, если абстрагироваться от причин. Рост ВВП касается отраслей, на бирже не представленных. И всё еще крепкий рубль, который сегодня или завтра вряд ли сможет заметно упасть.

Вообще, акции получат поддержку от той же ключевой ставки, когда она либо допустит разгон инфляции и слабость рубля, либо или в дополнение – возврат экономики к росту. Нынешние 17%, видимо, под шаблон не подпадают.

Есть и массовая психология. Сегодня акции воспринимаются как отстающий инструмент. Облигации-то заметно выросли с конца прошлого года. Но актив становится догоняющим, когда большинство в нем разочаровалось и готово игнорировать. Так ли это на данный момент? Не думаю.

( Читать дальше )

Почему нельзя слепо верить прогнозам аналитиков и как правильно использовать инвестидеи 💎

- 12 сентября 2025, 14:45

- |

Сегодня решила затронуть такую важную тему, как «слепое» следование рекомендациям аналитиков.

В качестве примера приведу скрин одной из идей аналитиков. До конца срока идеи остался 1 день, а разрыв между текущей ценой и прогнозной только увеличивается. Доходность 105,9%!!!

Понятно, что данный прогноз не сработает. Но так ли бесполезны прогнозы? И как правильно ими пользоваться, предлагаю обсудить. Но прежде приглашаю Вас в мой тг канал, там много полезной информации о том, как инвестировать эффективно.

В целом это не говорит, о том, что прогноз дали аналитики, которые не понимают, что говорят. Уж, больно много факторов действует на цену, причем спрогнозировать большинство из них практически невозможно.

Аналитики тоже люди и они могут ошибаться!

Но как ли бесполезны тогда их инвестидеи?

Мой ответ здесь однозначен. Подборки от аналитиков подсвечивают нам активы, на которое надо обратить внимание и указывают причину, почему они так считают.

А дальше, мы как инвесторы, должны:

( Читать дальше )

Что с рублем?

- 10 сентября 2025, 06:33

- |

Биржевая пара юань/рубль выросла почти на 9% всего за 2 месяца. При этом, правда, российский и тоже биржевой денежный рынок так и не вернулся к положительным ставкам размещения юаней.

Нынешний валютный скачок – заметный. Но тот же юань в прошлом ноябре уходил выше 15 рублей, а это еще +40% к уровням сентября 2025.

Начало ли то, что мы видим сейчас, волны ослабления рубля? Или вся волна уже накатила?

Мне ближе второй вариант. Еще в июле писал, что на дальнейшее укрепление рубля не ставлю. А пробои локальных максимумов – поводы увеличить валютную позицию. Для себя ее немного и увеличил. Для клиентов нет. Поскольку всё ещё не вижу достаточных причин в отказе от рублевых вложений.

Хотя наши вложения, ВДО в первую очередь, специфичны. Аналогичных доходностей, в особенности с поправкой на ликвидность и предсказуемость, в валюте, даже при ослаблении рубля мы не найдем.

Почему думаю, что слабость рубля – локальное явление? Потому что не вижу в ней эффекта неожиданности. Напротив, большинство, в моем понимании, смотрит на котировки юаня, доллара, евро с мыслью «началось». Предпочту остаться в меньшинстве хотя бы среди экспертов и за рубль всерьез всё ещё не беспокоиться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал