прогноз 2024

Эффект на EBITDA ФосАгро от экспортных пошлин в 2024 году может быть ниже 10% - CFO

- 18 января 2024, 13:48

- |

Ранее «ФосАгро» оценивала эффект от экспортных пошлин в текущем году на уровне 10-15% EBITDA, сказал начальник отдела по связям с инвесторами компании Андрей Серов.

«Курс доллара был немного иным, не таким как сейчас. Я бы все-таки склонялся к тому, что эффект на EBITDA будет ниже 10. Курс доллара, мне кажется, все-таки будет немного другим», — уточнил прогноз Шарабайко. В конце прошлого года менеджмент «ФосАгро» ожидал, что средний курс доллара в 2024 году составит 95 рублей.

t.me/ifax_go

www.interfax.ru/business/

- комментировать

- 210

- Комментарии ( 0 )

Акции ВТБ в 2024г могут подорожать на 23%: обратный сплит сделает их более удобными и престижными для инвесторов — опрошенные Ведомостями аналитики

- 18 января 2024, 11:25

- |

www.vedomosti.ru/investments/articles/2024/01/18/1015582-aktsii-vtb-mogut-podorozhat

Что я понял, изучив 10 стратегий инвесткомпаний на 2024 год

- 18 января 2024, 10:13

- |

На каникулах активно изучал стратегии инвестиционных компаний, которые они традиционно выпускают к началу года. Прочитал несколько сотен страниц десятка презентаций.

В этом посте подчеркну основные тенденции, которые прогнозируют аналитики для нашего рынка.

Основные показатели (в среднем) к концу года:

Индекс Мосбиржи — +20%

Курс доллара — 85-90 руб.

Нефть — $85 за баррель.

Ставка ЦБ — 12%.

Рынок в целом:

Высокие ставки по кредитам будут с нами весь год, постепенного уменьшения ждут со 2 квартала.

Высокие ставки ограничивают потенциал роста фондового рынка.

Санкции и геополитика могут сдерживать деловую активность и рост рынков.

Инвесторы — физические лица продолжат доминировать на российском рынке акций, что будет делать его волатильным.

( Читать дальше )

Прогноз на 2024.

- 18 января 2024, 08:21

- |

Трамп будет переизбран. Путин будет переизбран.

В результате СВО — украинский режим будет принуждён идти на уступки. Украина будет переформатирована.

ММВБ на 3720+.

Новая война на Ближнем востоке.

Аналитики спрогнозировали рекордную див.доходность акций 10% и назвали 10 фаворитов

- 17 января 2024, 16:51

- |

Конспект инвестиционной стратегии AIGENIS

👉IMOEX вырастет на 30% до 4150 дивидендов (у ВТБ была оценка 600 млрд)

👉Тоже считают, что основной рост будет во 2П2024

👉Высокая вероятность начала мирных переговоров (сентябрь-октябрь 2024)

👉в 2024 году рынок будет реинвестировано 360 млрд руб из суммарных 4,5 трлн руб

👉в январе на рынок может зайти 80 млрд дивидендов из общей суммы 1,04 трлн руб. (Лукойл (309 млрд руб.), Норникель (140 млрд руб.), Газпромнефть (393 млрд руб.) и Роснефть (326 млрд руб.).

👉Металлурги + Газпром = 700 млрд, Финсектор = 600 млрд руб, нефтянка = 1 трлн руб, прочие = 800 млрд руб.

👉с апреля пойдут дивидендные анонсы за 2023 и 4 кв2023

👉цикл смягчения ставок ЦБ с 2П2024

👉Дивдоходность рынка рекордная (>9%), больше компаний заплатят дивиденды

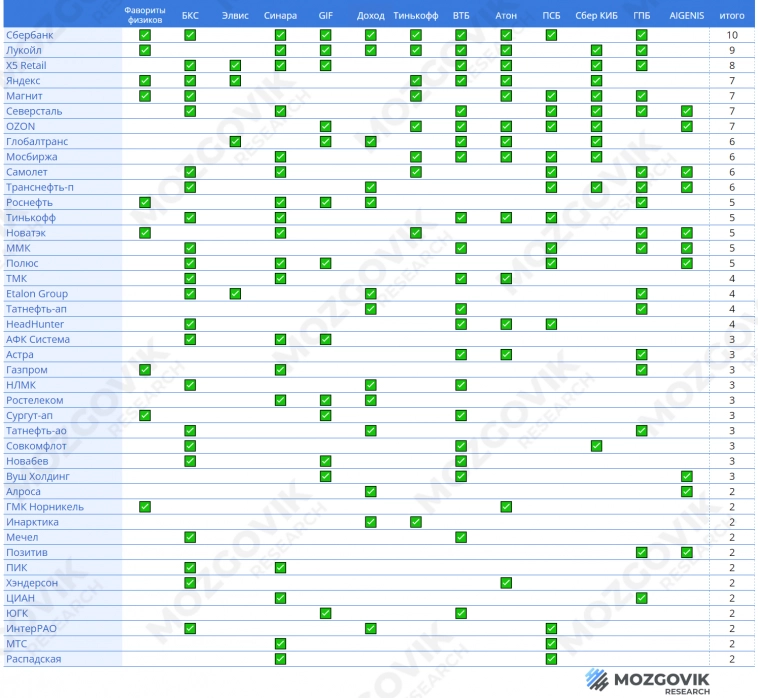

Обновили табличку консенсусов от брокеров:

Фавориты Aigenis:

( Читать дальше )

- комментировать

- 19.7К |

- Комментарии ( 22 )

Прогнозы аналитиков на 2024 год: ВВП, ключевая ставка, Индекс МосБиржи

- 16 января 2024, 18:55

- |

👀Стабилизация экономики, восстановительный рост и увеличение спроса со стороны государства — благодаря этому 2023 год стал «золотым» для российского фондового рынка. Но будет ли 2024 таким же?

Остановимся на трех показателях: ВВП, ставка ЦБ РФ, прогноз по Индексу МосБиржи:

(1) ВВП. Рост экономики должен продолжиться, но будет иметь умеренный характер: в среднем около 1,5% за 2024 год. Этому поспособствует спрос государства на нужды ВПК, который останется стабилен, поскольку не зависит от ставок. А вот потребительский сектор, особенно в первой половине года, ждёт охлаждение из-за продолжения жёсткой монетарной политики ЦБ.

( Читать дальше )

Подводим итоги опроса-прогноза финансовых индикаторов на конец 2024 года

- 16 января 2024, 16:16

- |

Итак, выводы по порядку:

На наш взгляд, курс доллара к концу года вырастет до 95-105 руб. Это оказался самый популярный ответ, выбранный 42% участников.

Российские акции вырастут в пределах 20%. Такой же ответ выбрало большинство — 62%.

Цены на нефть останутся на текущем уровне $73-83 за баррель Brent. Это тоже оказался самый популярный ответ — 36%.

Единственное расхождение — на наш взгляд, долгосрочные ОФЗ продолжат ценовое снижение, их доходность подрастет с 12% до 13% годовых. Логика простая — в условиях наращивания бюджетных расходов и девальвации рубля инфляционный фон останется повышенным. Вряд ли ЦБ снизит ставку ниже 12%, что необходимо для обеспечения минимальной привлекательности долгосрочных ОФЗ.

( Читать дальше )

Стратегии-2024: на что ставят гиганты рынка

- 16 января 2024, 10:41

- |

Тезисно разберём, на что планируют ставить наши топовые инвестдома в своих материалах. Кстати, рынок уже подходит к локальным максимумам, и на коррекции его, и правда, следовало выкупать, как мы и писали.

Я изучил стратегии основных инвестдомов (Сбер, ВТБ, Синара и др.), и вот какие главные тезисы увидел.

Рынок акций. Все ожидают слабый рынок и коррекцию в первом полугодии с аргументацией: высокие ставки + навес продаж в рамках редомициляции. Это практически консенсус: получается, что с декабря большие инвестдома рекомендовали сокращать долю акций/защищаться и меньше рисковать.

Наводит на мысль, что если все вышли из рынка, то преобладает вероятность его роста, т.к. в рынок будут возвращаться, потому что как раз в недалеком будущем, во 2-м полугодии, инвестдома ожидают роста рынка за счет снижения ставок + притока на рынок ликвидности от летних дивидендов. В целом по итогам 2024 года рост индекса — общее место.

Редомициляция. Инвестдома ожидают раскрытия стоимости компаний за счёт переезда (большинство компаний переедут), но подчеркивают риски навеса акций.

( Читать дальше )

Индекс МосБиржи на 2024 год

- 14 января 2024, 17:22

- |

Всех с наступившим Новым и Старым Новым годом!

Пока дочитываю стратегии иностранных инвестиционных домов, решил обновить статистику по индексу МосБиржи и добавить данные за 2023 год.

Как обычно оговоримся, что прошлые результаты не гарантируют будущих свершений, но в любом случае, любопытно посмотреть.

Первый график – это среднее изменение индекса МосБиржи внутри года. Тут без особых изменений, разве что общий рост теперь составляет около 12% (было около 8%). Так же если хочется использовать некоторые временные циклы роста и снижения, то можно немного поиграть с числами и найти диапазоны в 35-40 дней на каждый цикл.

Второй график – изменение индекса МосБиржи по годам. Здесь интересно следующее:

- Стандартное отклонение индекса последних 10 лет = 25%;

- После годового снижения следовало как минимум 2 года роста;

- В половине случаев рост второго года был ниже или примерно равен росту первого, в других 50% случаев было наоборот, рост второго года был больше/выше/сильнее первого.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал