прогноз по акциям

🏭 Ижсталь (IGST) - обзор «дочки» Мечела. Почему растёт?

- 18 февраля 2022, 11:22

- |

▫️Выручка TTM: 24,1 млрд

▫️Прибыль 9м2021: 1,5 млрд

▫️Собств. капитал: -2,7 млрд

▫️fwd P/E 2021: 2

👉ПАО «Ижста́ль» — предприятие, входящее в состав «Мечел». Комбинат расположен в Ижевске.

✅Последние отчеты компании кажутся весьма уверенными.

Выручка за 9м2021 достигла 19,647 млрд руб, увеличившись на 60% г/г, в сравнении с прошлогодними 12,217 млрд руб. Прибыль за этот период достигла 1,516 млрд руб, против убытка в 986,75 млн руб годом ранее. В основном драйверами послужил рост цен на сталь.

✅Компания заявила, что по итогам 2021го года было реализовано 377 тыс. тонн металлопродукции, что на 6% больше, чем годом ранее. Это должно положительно сказаться на финансовых показателях компании, учитывая рыночную конъюнктуру.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

#Meta

- 18 февраля 2022, 11:03

- |

#FB

Meta Platforms – одна из крупнейших компаний США в области информационных технологий, головная организация Facebook, Instagram, WhatsApp, Oculus, Giphy, Mapillary и других дочерних компаний. Компания получает основную прибыль за счет продажи рекламных мест и активно осваивает технологии виртуальной реальности.

В последнем отчёте 2 февраля 2022 года Meta рассказала о падении чистой прибыли, низкой активности пользователей и будущем замедлении роста выручки. Тогда и случился переломный момент.

❗️После выхода негативного отчёта рыночная капитализация компании снизилась до $600 млрд — минимальный порог в разрабатываемом в США антимонопольном законопроекте. Если капитализация Meta останется ниже $600 млрд, она сможет избежать ограничений со стороны антимонопольных структур, в отличие от Google, Amazon и других тяжеловесных компаний.

По технике: Котировки пробили трендовую, после чего сформировался нисходящий канал, который в очередной раз пробили после отчёта — серия неудач. На данный момент цена $213.7 между уровнями Фибо 0,786 и 0,618. Следующая поддержка на отметках $198-200 — психологический рубеж+хороший горизонтальный уровень. Для покупки в долгосрочную позицию необходимо дождаться смены тренда.

( Читать дальше )

Обзор финансовых результатов Газпром нефти за 2021 г. Рекордные показатели

- 18 февраля 2022, 08:41

- |

Выручка компании увеличилась на 53,5% по сравнению с 2020 г. – до 3068 млрд руб. на фоне положительной динамики цен на нефть и нефтепродукты. Скорректированный показатель EBITDA вырос в 2 раза – до 986,1 млрд руб. за счёт увеличения добычи углеводородов и переработки нефти.

По итогам года, добыча углеводородов превысила исторические отметки – в 101,4 млн тонн н.э. Годовой объем переработки на собственных НПЗ и нефтеперерабатывающих активах совместных предприятий аналогично достиг рекордных значений – 43,5 млн тонн.

При этом, менеджмент нефтегазовой компании отмечает, что видит возможности дальнейшего наращивания добычи в 2022 г.

В результате чистая прибыль Газпром нефти по итогам года достигла 503,4 млрд руб., увеличившись более чем в 4 раза по сравнению с прошлым годом. За последний квартал прибыль составила 146,5 млрд руб.

( Читать дальше )

Нефтегаз: мысли по наиболее ярким представителям сектора

- 18 февраля 2022, 08:13

- |

Доброе утро, друзья и коллеги!

Сегодня продолжаю рассматривать с технико-фундаментальной точки зрения представителей отдельных секторов нашего рынка. Сегодня остановлюсь на НЕФТЕГАЗЕ.

Газпром. Бумага зажата в диапазон между двумя сильными уровнями. Границы диапазона 315-360. На графике четко видно, что неплохо работает медиана, которая сформировала уровень 336. Цена неплохо с ней (медианой) работает и позволяет тем, кому это интересно, работать с ГП спекулятивно. Меня же интересует выход цены из боковика, что станет означать для меня восходящее движение к отметке 450+. Но пока работа либо выжидательная, либо короткие спекуляции с отработкой обозначенных отметок.

Новатэк. Данный актив не выглядит растущим, с точки зрения чтения графика. Интересного тут ничего нет, торговать его очень сложно. Если произойдет пробой нижнего уровня 1530, бумага должна поехать на 1375. Пока такой вариант наиболее логичен, в том числе и фундаментально.

( Читать дальше )

Яндекс: за агрессивный рост приходится платить

- 18 февраля 2022, 00:01

- |

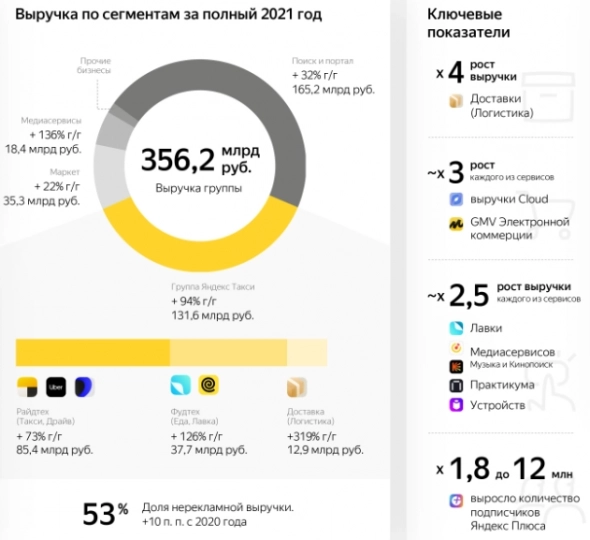

📈 Выручка российской IT-компании увеличилась в отчётном периоде на 54% (г/г) до 356,1 млрд руб., и этот рост стал рекордным за последние 5 лет! Во многом этого удалось добиться благодаря сильному росту доходов в сегментах такси и электронной коммерции, хотя и основной бизнес группы (поиск и реклама) также неплохо прибавил по выручке — на 32% до 165 млрд руб.

👌 Отрадно отметить, что компания в очередной раз превысила свой прогноз по выручке, который был дан в начале минувшего года. Тогда менеджмент ориентирован инвесторов на рост показателя до 305-320 млрд руб., а по факту он оказался куда более убедительным!

( Читать дальше )

Softline обновила прогнозы за 2021 год - Сбербанк

- 17 февраля 2022, 21:56

- |

Новый прогноз Softline не учитывает сделки слияния и поглощения. С ними финансовые показатели были бы ещё лучше — Softline приобрела пять компаний в начале 2022 года. Теперь рентабельность может составить не менее 13,5%, а EBITDA — от $81 млн до $84 млн, причём нижняя граница соответствует консенсус-прогнозу.

Компания, как и раньше, ожидает, что в среднесрочной перспективе рост её оборота будет в среднем чуть ниже 20% в год. Среднесрочный прогноз валовой рентабельности остаётся прежним — 30% с небольшим.Сбербанк

Аналитики SberCIB Investment Research сохраняют свои прогнозы по компании и оценку ПОКУПАТЬ для её акций. Целевая цена — 794 ₽, что предполагает потенциал роста 76%.

Alliance Resource Partners, L.P. (ARLP). Обзор финансовых показателей за 4-й квартал 2021 г. Прогноз на 2022 г.

- 17 февраля 2022, 16:40

- |

Кто еще не знаком с компаний могут прочитать первый обзор о ней, где я подробно рассказал об этой компании.

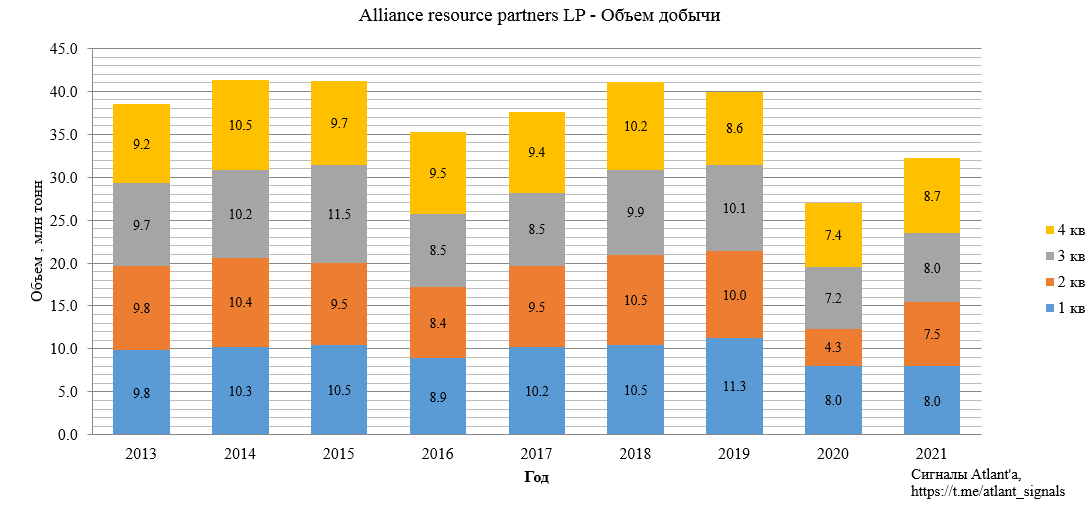

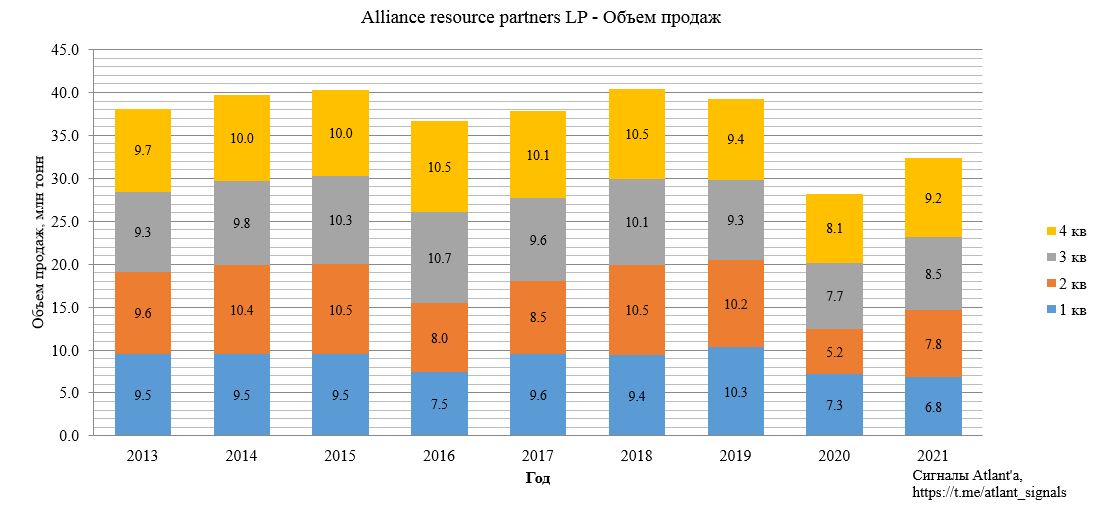

Добыча в 4-м квартале составила 8,7 млн тонн, что на 17% выше прошлого года. Относительно предыдущего квартала рост составило 9%. Максимальная добыча за последние 9 кварталов.

Объем продаж составил 9,2 млн тонн, что на 14% выше, чем годом ранее, и на 8% выше, чем в предыдущем квартале. Компания планирует продажи на 2022 год в диапазоне 35,2-36,7 млн тонн, что в среднем дает по 9 млн тонн.

( Читать дальше )

Норильский никель - под гнетом неопределенности - Велес Капитал

- 17 февраля 2022, 15:42

- |

На наш взгляд, явное отставание котировок в преддверии сильных результатов, ожидаемых нами в 2022 г., обусловлено неопределенностью относительно дивидендной политики и нового акционерного соглашения.Данилов Василий

ИК «Велес Капитал»

Согласно нашим расчетам, в случае распределения 60% EBITDA по итогам 2022 г. дивиденд «Норникеля» составит рекордные 3 224 руб. на акцию, однако приведет к дальнейшему росту долговой нагрузки. С высокой вероятностью компания переориентирует дивидендную политику на свободный денежный поток, что в 2022 г. может привести к падению дивиденда до 1 642 руб. на акцию. Однако пока Интеррос и Русал не достигли обоюдного соглашения по параметрам новой дивидендной формулы и акционерного соглашения, в связи с чем мы сохраняем умеренный взгляд на бумаги «Норникеля» до прояснения ситуации. В то же время поддержку котировкам должны оказать высокие финальные дивиденды за 2021 г. и потенциальное возвращения компании на 4-е место в индексах MSCI Russia.

( Читать дальше )

💰ГМК Норникель считаем форвардные дивиденды

- 17 февраля 2022, 14:54

- |

Российский рынок славится своей высокой дивидендной доходностью по сравнению с развивающимися странами, уже не говоря о развитых. Сегодня не будем вдаваться в геополитику, поговорим исключительно про бизнес компании и о том, что его ждет в ближайшем будущем и какой сейчас дивидендный потенциал.

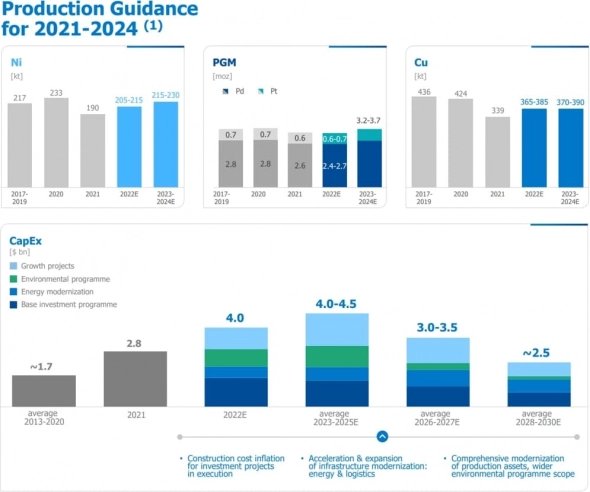

Сейчас Норникель подходит к пику инвестиционного цикла, что уже видно по объему капексов за 2021 год, который вырос на 57% г/г до $2,8 млрд. Максимальные затраты буду с 2023 по 2025 год включительно.

📌Текущая див. политика предусматривает выплату в размере 60% от EBITDA, пока отношение ND/EBITDA меньше 1,8. Чистый долг (ND) немного вырос за 2021 год, до $4,9 млрд., но рост EBITDA оказался выше, за счет чего мультипликатор даже снизился г/г.

ND/EBITDA = 0,5

❓Див. политика в текущем виде подкреплена соглашением с Русалом, которое истекает 1 января 2023 года. Судя по комментариям менеджмента, в условиях высоких кап. затрат логично будет платить дивиденды из свободного денежного потока (FCF) до окончания инвестпрограммы (2025 год), как вариант предлагалось распределение от 50 до 75% FCF за год. Учтем эти цифры в наших расчетах.

( Читать дальше )

Новатэк: сильные финансовые результаты благодаря рекордным ценам на газ - Сбербанк

- 17 февраля 2022, 13:54

- |

Выручка НОВАТЭКа в четвёртом квартале 2021 года выросла на 36% относительно предыдущего квартала и составила $5,1 млрд. EBITDA с учётом вклада совместного предприятия увеличилась на 44% — до $3,6 млрд, а без учёта — на 13% — до $1,3 млрд. Чистая прибыль выросла на 39% — до $2,1 млрд.

EBITDA компании превысила прогноз аналитиков SberCIB Investment Research на 3–5%, несколько выше ожиданий оказалась и чистая прибыль. Финансовым показателям НОВАТЭКа помогла сильная динамика Ямал СПГ, обусловленная рекордными ценами на газ в Европе и восстановлением операционных показателей проекта.

Рост прибыли предполагает увеличение дивидендов за второе полугодие 2021 года до 43 ₽ на акцию, что соответствует полугодовой дивидендной доходности 2,7% (в первом полугодии 2021 года доходность составила 1,7%).

Как следует из финансового отчёта, чистые обязательства Ямал СПГ в прошлом году уменьшились на $5 млрд, что, возможно, указывает на завершение крупных выплат по кредитам стратегическим партнёрам НОВАТЭКа. Это значит, что дивидендные выплаты акционерам проекта могут значительно возрасти уже в текущем году, считают аналитики.Сбербанк

Для акций НОВАТЭКа действует оценка ПОКУПАТЬ с целевой ценой акции 2 100 ₽. Потенциал роста составляет 30%.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал