прогноз по акциям

OZON: рост замедляется

- 06 апреля 2023, 16:59

- |

Сегодня компания выпустила отчёт за 4 квартал 2022 года:

GMV (оборот) в 4 квартале 2022 года вырос на 67% год к году — до 296 млрд. рублей.

Рост мог бы быть выше, если бы не пожар на складе.

Выручка выросла на 41% до 93,6 млрд рублей.

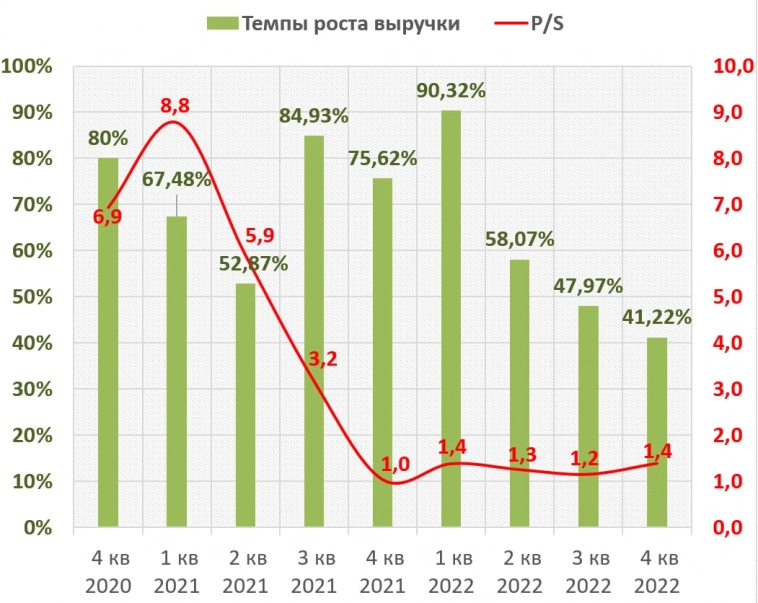

Темпы роста выручки из квартала к кварталу замедляются. В 1 кв. 22 – 90%, во 2 кв. 22 – 58%, в 3 кв. 22 — 48%, в 4 кв. 22 — 41%.

Бизнес переходит из стадии роста к стадии зрелости.

Это, в свою очередь, находит отражение в динамике показателя EBITDA, который уже третий квартал подряд находится в положительной области.

Показатель EBITDA составил 3,9 млрд рублей против убытка годом ранее.

Чистый убыток составил 11,2 млрд рублей, из которых, 10,2 млрд рублей это разовые расходы на ликвидацию последствий пожара.

Текущая оценка:

P/S = 1,4х

P/GMV = 0,5х

Мнение

В консервативном сценарии я закладываю рост выручки на 30% в 2023 году и на 20% в 2024 году.

Маржинальность по EBITDA закладываю на уровне 10% по итогам 2024 года.

Форвардные мультипликаторы будут следующие:

( Читать дальше )

- комментировать

- 2.9К | ★3

- Комментарии ( 0 )

Префы Татнефти интересны для покупки - Открытие Инвестиции

- 06 апреля 2023, 13:58

- |

Мы полагаем, что приобретение поможет «Татнефти» оптимизировать каналы сбыта нефтепродуктов, в первую очередь дизельного топлива, в условиях эмбарго ЕС и ценового потолка G7. Согласно данным Doğan Holding, EBITDA топливного сегмента в 2022 г. составил 936 млн лир ($56,4 млн), чистый долг на конец 2022 г. – 625 млн лир ($33,4 млн).

( Читать дальше )

X5 и Магнит - лидеры в секторе ритейла благодаря позициям в массовом сегменте продуктовой розницы - Синара

- 06 апреля 2023, 12:21

- |

( Читать дальше )

Президент Х5 Group о развитии крупнейшего в РФ ретейлера

- 06 апреля 2023, 12:18

- |

🗣 Президент X5 Group Екатерина Лобачева в публичном интервью рассказала про планы развития компании. Мы оценили его влияние на прогнозы и акцию.

🛒 В 2023 стратегия предполагает агрессивный рост. Х5 планирует открыть тысячу магазинов «Чижик» и 1,5 тысячи «Пятерочек». В нашей модели это дает рост торговой площади на 10% и оборота на 17%.

🎠 В феврале компания закрыла последний гипермаркет «Карусель». Его доля в продажах снижалась постоянно с 2008 года (20% на максимуме), и формат стратегически выглядел самым слабым в 2021-22г.

🔦 Критичных проблем с ассортиментом не наблюдается. Уход некоторых поставщиков компенсировали локальные производители (более 90% от продаж), ребрендирование продукции и больший фокус на частных марках. Последние занимают 36-38% в сети «Чижик» (могут вырасти до 70%), более 24% в «Пятерочке» и около 20% в «Перекрестке».

🌍 Менеджмент пока не видит «ни технической, ни юридической возможности переезда в любую другую юрисдикцию из Нидерландов». Проблематично и провести листинг на площадке дружественной страны.

( Читать дальше )

🏦 ВТБ (VTBR) - обзор основных финансовых показателей за 2022г

- 06 апреля 2023, 09:13

- |

▫️ Активы на 2022: 24,4 трлн ₽ (+17,1% г/г)

▫️ Собственный капитал на 2022: 780,6 млрд ₽ (-48,3% г/г)

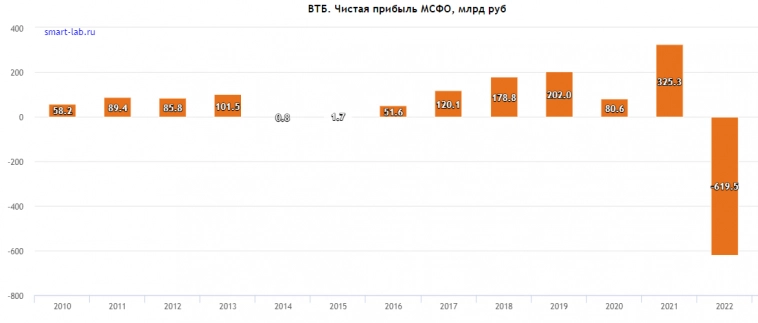

▫️ Чистый убыток МСФО за 2022: 613 млрд ₽

▫️ Чистый убыток РСБУ за 2022: 756,8 млрд ₽

▫️ fwd дивиденды 2022-2023: 0%

Все обзоры https://t.me/taurenin/1275

✅ Даже без учёта консолидации «Открытия» кредитный портфель группы выросна 4% г/г (+18,1% вместе с Открытием). Сейчас общий кредитный портфель до вычета резервов составляет уже 17,4 трлн рублей.

✅ Менеджмент прогнозирует чистую прибыль за 1 квартал 2023г в размереоколо 140 млрд рублей. Само наличие прибыли — позитивный момент, но маловероятно, что соразмерных результатов можно ожидать и в других кварталах. По прогнозам самой компании, общая чистая прибыль за 2023г вряд ли составит более 400 млрд рублей (т.е. если брать верхнюю планку, то fwd P/E 2023 будет около 2).

⚠️ Доля государства в ВТБ (в собственности Росимущества) продолжает расти и сейчас составляет уже 76,4%. Только за счет эмиссии в пользу государства банку и удалось частично компенсировать потери по капиталу. Однако, для акционеров банка такая тенденция ничего хорошего не несёт.

( Читать дальше )

Про рынок 06,04

- 06 апреля 2023, 08:21

- |

Вышел отчет ВТБ.

ЧИСТЫЙ УБЫТОК ВТБ ПО РСБУ В 2022Г СОСТАВИЛ 756,8 МЛРД РУБ., ПО МСФО — 613 МЛРД РУБ.

ВТБ В ЯНВАРЕ-ФЕВРАЛЕ 2023Г ЗАРАБОТАЛ 91,7 МЛРД РУБ. ПРИБЫЛИ ПО МСФО, В ЦЕЛОМ ЗА КВАРТАЛ ПРОГНОЗИРУЕТ ОКОЛО 140 МЛРД РУБ. ВТБ В 2023Г ПЛАНИРУЕТ ПРИБЫЛЬ ПО МСФО ВЫШЕ РЕКОРДА 2021Г (327 МЛРД РУБ.)

ВТБ В РАМКАХ РЫНОЧНОЙ ДОПЭМИССИИ МОЖЕТ ПРИВЛЕЧЬ В КАПИТАЛ 50-120 МЛРД РУБ.

МЕНЕДЖМЕНТ ВТБ ДАСТ РЕКОМЕНДАЦИИ НЕ ВЫПЛАЧИВАТЬ ДИВИДЕНДЫ ЗА 2023Г, ПРИБЫЛЬ НАПРАВИТЬ В КАПИТАЛ.

ВТБ НЕ БУДЕТ ВЫПЛАЧИВАТЬ ДИВИДЕНДЫ ЗА 2022 ГОД, ЗА ПРИБЫЛЬНЫЙ 2023 ГОД С БОЛЬШОЙ ДОЛЕЙ ВЕРОЯТНОСТИ ВЫПЛАТ ТАКЖЕ НЕ БУДЕТ.

ВОТ О ЧЕМ Я И ГОВОРИЛ!!! И где прибыль, на которую разводили «улицу»? Теперь надо ждать 21 апреля (СД Сбера), если и там решат не платить дивиденды-то это будет полная жесть!!!

И не смотря на явный негатив Индекс ММВБ на днях не только не рисует подтверждение разворотной формации «вечерняя звезда», а продолжает рост, но RSI продолжает находится в зоне перекупленности и есть незакрытые гэпы.

( Читать дальше )

ВТБ бьёт рекорды. Отчётность за 2022 год вам это докажет.

- 06 апреля 2023, 08:07

- |

🏦 Не так давно мы обсуждали с вами слова Костина о рекордной прибыли в I квартале для ВТБ (они, кстати, подтвердились), но отмечали, что эмитент «умалчивает» о размытии доли за счёт допэмиссии, о внеочередной помощи государства (2 часть допэмиссии и пенсионные фонды), что ответственность переложили на частных инвесторов (суборды, отмена дивидендов) и главное, где же отчёт за 2022 год? Наконец-то ВТБ представил ключевые финансовые показатели по МСФО и РСБУ за 2022 год, давайте разбираться в основных посылах компании:

▪️ Чистый убыток: 612,6₽ млрд по МСФО, 756,8₽ млрд по РСБУ (рекорды). Такое отклонение связано с эффектом консолидации Открытия, отражённой в отчётности по МСФО (ВТБ купил Открытие с дисконтом, а разницу записал в разовый доход);

▪️ Первые 2 месяца 2023 года — динамика уже положительная, заработано 91,7₽ млрд. прибыли, ожидания по итогам I квартала: 140₽ млрд (самым успешным для ВТБ был III квартал 2021 года — 87₽ млрд чистой прибыли по МСФО);

▪️ ВТБ в 2023 году планирует прибыль по МСФО выше рекордных 327,4₽ млрд в 2021 году. Становится понятно, что прибыль за 2021 и 2023 год пойдёт на восстановление капитала, потому что дивидендов за 2023 год не будет (думаю в скором времени будут обещания за 2024 год выплатить рекордные 😁);

( Читать дальше )

ВТБ поставил рекорд по убыткам

- 06 апреля 2023, 07:25

- |

ВТБ опубликовал долгожданную отчетность за 2022 год. Убыток по МСФО за год составил 613 млрд рублей, переплюнув прошлые рекорды в банковского сектора (у Открытия, Промсвязьбанк и далее).

Вместе с убытками за 2022 год, ВТБ решил успокоить инвесторов и опубликовал результаты за 2 месяца и предварительный результат по прибыли за 1-ый квартал. ЧП за 1 квартал составила 140 млрд рублей — это рекорд о котором говорил недавно Андрей Костин (до этого максимум был 87 млрд рублей).

( Читать дальше )

Камаз взлетает. Разбор полёта.

- 06 апреля 2023, 06:17

- |

КАМАЗ продал а 2022 г 31 500 (в т.ч. 8500 машин модели 43118), на 9,5% больше по сравнению с 2021 годом.

К 2030г. планирует занять 30% российского рынка электромобилей.

С февраля 2023г. выпускает смодернизированную версию электробусов.

Кто в Москве, обратите внимание:

на электробусах (которые вместо автобусов) сзади — эмблема КАМАЗа.

«Камаз» завершает 2022 г. с более высокими финансовыми показателями, чем в самом удачном за историю компании 2021 г. Об этом журналистам 22 декабря рассказал гендиректор КАМАЗа Сергей Когогин.

Точные цифры он не раскрыл.

По итогам 2021 г. компания заработала 4,6 млрд руб. чистой прибыли по МСФО, выручка составила 272 млрд руб.

КАМАЗ отказывался до СВО выполнят оборонные заказы, чтобы не попасть под санкции.

Но, всё равно, попал под максимальные санкции США и G7.

Нет официальной информации, получает ли КАМАЗ госзаказы для армии.

Как попавшая под санкции компания, КАМАЗ может не публиковать финансовую отчетность:

КАМАЗ пользуется этим правом и не публикует: отчета за весь 2022г. не нашёл.

( Читать дальше )

Потенциал роста стоимости акций Galaxy составляет 20% - Синара

- 05 апреля 2023, 20:15

- |

Оценка: по методу DCF с горизонтом 12 месяцев.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал