прогноз по акциям

🔥Обзор Башнефти. Дойная корова Роснефти или интересная возможность для инвесторов?

- 07 мая 2023, 07:16

- |

И то, и другое. Сейчас объясню почему.

Больше обзоров и сделок в моем ТГ-канале, подпишитесь и читайте: t.me/Vlad_pro_dengi

👉🏻Главные операционные и финансовые показатели

Башнефть не публиковала никакой отчетности за 2022 год, поэтому будем предполагать исходя из цен на нефть, курса доллара и объема переработки.

🇷🇺 Всю нефть Башнефть добывает и перерабатывает в России.

⬇️ У Башнефти падает нефтедобыча, за последние 5 лет она упала с 20,6 до 13 млн т. (сказалось решение ОПЕК+ и решение Роснефти сокращать добычу за счет Башнефти). По переработке цифры не такие плохие — есть снижение с 18,9 до 15,5 млн т., однако это не так значительно.

46% выручки компания получает от экспортной выручки не в страны СНГ. Большую часть выручки занимает доход от реализации нефтепродуктов.

📍Выручка компании за 2021 год составила 852 млрд руб. (мой прогноз в 2022 году – 927 млрд руб., в 2023 — 811 млрд руб.)

📍Прибыль компании за 2021 год составила 83 млрд руб. (мой прогноз по прибыли, если сохранится маржинальность в 9,78%, за 2022 год — 91 млрд руб., за 2023 год — 79 млрд руб.

( Читать дальше )

- комментировать

- 465 | ★1

- Комментарии ( 0 )

НМТП укрепление тезиса инвестиционной идеи - дивидендам быть!

- 05 мая 2023, 19:16

- |

НМТП одна из самых загадочных компаний — нет не то чтобы отчета за 22 год. даже за 4 квартал 21 года нет отчета!) Но мы не унываем т.к. это одна из первых инвестиционных идей мозговика (мейнстрим инвест сообщества до сих пор ее не понял) и нашли альтернативный способ подтверждения своих расчетов.

Основная концепция идеи тут — НМТП: каких дивидендов ждать от южных нефтяных ворот России в условиях санкций?, в этом посте лишь идет “доказательство” гипотез окольными путями.

Начнем с объемов перевалки, тут наверно вопросов ни у кого не возникнет — информацию можно получить через Ассоциацию морских портов России, да и Транснефть опубликовала пресс релиз с объемами, в 2023 году ждем естественный рост т.к. “Дружба” в Германию и Польшу выключилась.

Рост объемов перевалки нефти в Приморске этот тезис уже подтверждает.

( Читать дальше )

Продажа НПЗ на Сицилии учтена в цене акций Лукойла - Freedom Finance Global

- 05 мая 2023, 18:30

- |

«Дочка» «ЛУКОЙЛа» LITASCO S.A. и G.O.I. ENERGY получили все необходимые согласования с властями Италии и закрыли сделку по продаже принадлежавшего компании НПЗ ISAB. Причиной этой сделки стали угроза национализации этого предприятия и резкое падение поставок на него российской нефти, из-за чего в январе-феврале 30% мощностей ISAB простаивало.

В этот четверг, 4 мая, «ЛУКОЙЛ» объявил о завершении сделки по продаже НПЗ на Сицилии. Рынок на новость практически не отреагировал, потому что о планах продать этот актив стало известно еще в начале года, а детальные условия сделки по-прежнему не разглашаются.

( Читать дальше )

Бумаги Лукойла выглядят несколько перекупленными - Открытие Инвестиции

- 05 мая 2023, 15:14

- |

Закрытие сделки — положительный сигнал, поскольку существовал риск ее блокировки властями и фактической национализации ISAB. Задержка с закрытием могла быть связана с проверкой покупателя на предмет аффилированности с российскими структурами. «ЛУКОЙЛ» и G.O. I. Energy не опубликовали цену сделки.

Ранее СМИ сообщали, что другие претенденты на ISAB предлагали немногим менее €1,5 млрд ($1,6 млрд). Вероятно, фактическая цена близка к этому ориентиру.

Что делать инвестору. У нес есть актуальная инвестидея по акциям «ЛУКОЙЛа» с целью 5 367 руб. (потенциал роста с текущих уровней — 18,3%).Кокин Алексей

( Читать дальше )

Яркая компания с мутными перспективами.

- 05 мая 2023, 08:32

- |

🟢 Общая выручка +54% до 163.3 млрд. рублей.

🟢 Скорректированная Ebitda в 10 раз до 12.8 млрд – но это за счет низкой базы.

🟢 Скорректированная чистая прибыль 2.6 млрд вместо убытка 8.1 млрд.

☑️ Поиск и портал – основной кормилец группы – вырос на 54% по выручке и на 77% по Ebitda до 67.5 и 34.7 млрд соответственно. Очень классная маржинальность Ебитда сегмента в 51.4%. Продолжается тенденция на сокращение доли сегмента в структуре всей выручки. Если раньше Яндекс был наполовину поиском, то теперь лишь на треть.

☑️ Райдтех, он же такси, самокаты и каршеринг, вырос по выручке на 23% до 32.5 млрд. Не так давно Яндекс выкупил долю Uber в такси за 700 млн долларов. Таким образом, 100% такси Яндекс оценил примерно в 193.5 млрд рублей. По P/S 1.5 взяли – в принципе не дурно.

Электронная коммерция удвоилась до 40.8 млрд рублей по выручке. GMV за квартал составил 107.8 млрд рублей, увеличившись на 67%. Яндекс маркет – третий по величине маркетплейс после Озона и Вайлдберриз.

( Читать дальше )

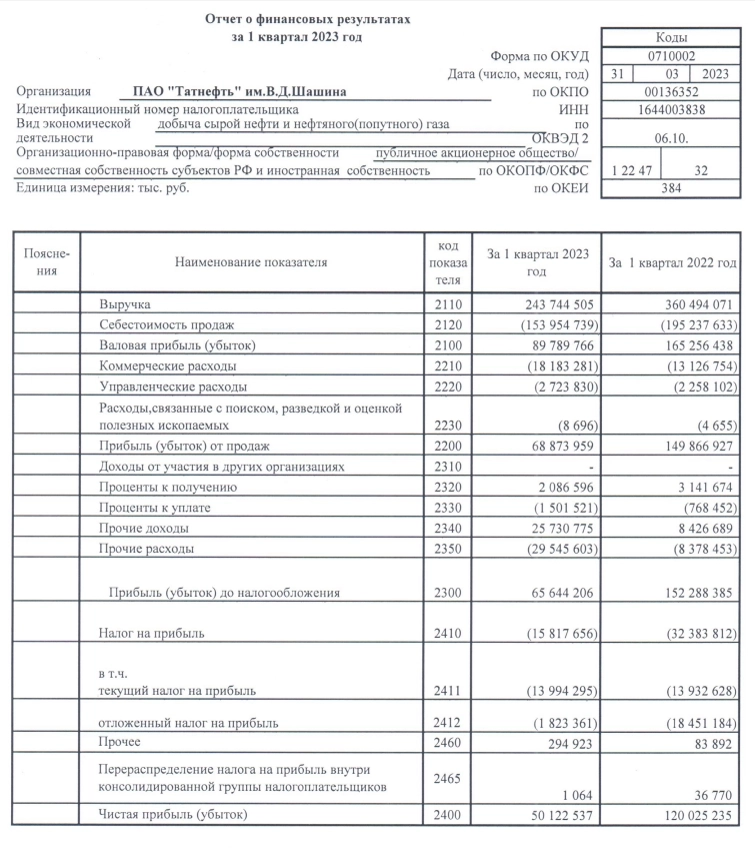

Акции Татнефти не выглядят перекупленными - Открытие Инвестиции

- 04 мая 2023, 18:01

- |

Как правило, отчетность по РСБУ дает неплохое представление о динамике основного бизнеса компании. Кроме того, на дивиденды направляется не менее 50% чистой прибыли по РСБУ.

Выручка за 1 квартал 2023 г. снизилась на 32,4% г/г и на 13,7% кв/кв до 243,7 млрд руб.

( Читать дальше )

X5 Group - хорошая защитная история - Финам

- 04 мая 2023, 14:09

- |

Целевая цена акций X5 Group на 12 мес. составляет 1770 руб., что на 19% выше текущей цены, это соответствует рейтингу «Покупать».Буйлакова Анна

ФГ «Финам»

X5 Group — управляет продовольственными сетями «Пятерочка» и «Перекресток». Всего насчитывает 21,8 тыс. магазинов в России, крупнейший формат — «у дома».

( Читать дальше )

Насколько плохую отчетность опубликовала компания Whoosh за 2022 год и по какой цене интересны эти акции?

- 04 мая 2023, 10:44

- |

26 апреля компания Вуш Холдинг опубликовала отчетность по МСФО за 2022 год. Компания многим интересна, поэтому захотелось разобраться в отчетности и прокомментировать её. Накануне я столкнулся с мнением о том, что отчет ВУШа показал парадокс: бизнес вырос, а расходы выросли еще больше и получилось отрицательное масштабирование.

Я не держу акции Whoosh, поэтому имею возможность хотя бы постараться максимально объективно оценить ситуацию.

( Читать дальше )

Татнефть отчиталась за I квартал 2023 года, показатели сильно просели. Думаю, что считать дивиденды пока рано.

- 04 мая 2023, 08:57

- |

⛽️ Татнефть опубликовала финансовые результаты по РСБУ за I квартал 2023 года. Учитывая различные факторы, которые с конца 2022 года влияют на нефтяной рынок, то снижение чистой прибыли эмитента в 2,4 раза не кажется, каким-то немыслимым. Отчёт за прошлый год был феноменальным (фин. показатели, увеличение добычи нефти и нефтепродуктов, внушительный кэш на счетах и покупка со скидкой российских активов Nokian Tyres), мы с вами не так давно его разбирали и пришли к выводу, что среди нефтяников это лучший пример управления компанией. Но, необходимо было учитывать те риски, которые надвигались на нефтяной рынок и компанию в целом это мы обсудим ниже, а теперь давайте рассмотрим основные показатели эмитента за I квартал 2023 года:

🛢 Выручка: 243,7₽ млрд (-32% г/г)

🛢 Чистая прибыль: 50,1₽ млрд (-58% г/г)

🛢 Валовая прибыль: 89,7₽ млрд (-46% г/г)

Главное, что нужно понимать, что отчёт по РСБУ не даёт полной картины (дочерние организации не учитываются, из-за этого может быть расхождение по фин. показателям), вы это можете увидеть на примере ежегодного отчёта Татнефти за 2022 год (где чистая прибыль по МФСО составила 284,57₽ млрд, а по РСБУ 241,86₽ млрд, разница почти в 19%). Но отрицать сокращение показателей не стоит, почему же это произошло?

( Читать дальше )

Акции АФК Система могут вырасти до 20 рублей - Открытие Инвестиции

- 03 мая 2023, 20:12

- |

В середине декабря прошлого года Владимир Евтушенков уже намекал на такую возможность. Напомним, что согласно имеющейся дивидендной политикой АФК по итогам 2022 года акционеры должны получить 0,41 руб. на акцию. При этом, если соотношение «чистый долг/OIBDA» «Системы» не превышает 3,0х, а OIBDA прибавит более 5% в годовом сопоставлении, возможна доплата. Однако по итогам 2022 года леверидж находился на грани (или за гранью, в зависимости от методики расчета), и потому на прибавку мы не рассчитываем. При этом сохраняем рекомендацию покупать по акциям АФК «Системы».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал