портфель

На какие акции смотрю на текущих уровнях? Донная психотерапия для инвесторов. Weekly #89

- 21 ноября 2024, 13:40

- |

Иногда у меня словно на биологическом каком-то уровне возникает лихорадка, когда я чувствую, что просто обязан покупать акции, «buying spree», как пишут на западе, но только внутри моего мозга. Сегодня один из таких дней. Такое было 2 сентября, такое было в начале ноября. Но покупаю я не все подряд, покупаю я что-то хорошее из своего списка, что дают купить в моменте по хорошим ценам.

( Читать дальше )

- комментировать

- 4.3К | ★2

- Комментарии ( 28 )

От ваших "добрых" комментариев падает самооценка😁 Необоснованно))

- 20 ноября 2024, 10:34

- |

Ща вызову дьявола опять.

Блин, народ, от чтения ваших комментариев, наполненных ядом, у меня аж самооценка падает и возникает ощущение, что я какой-то лузер.

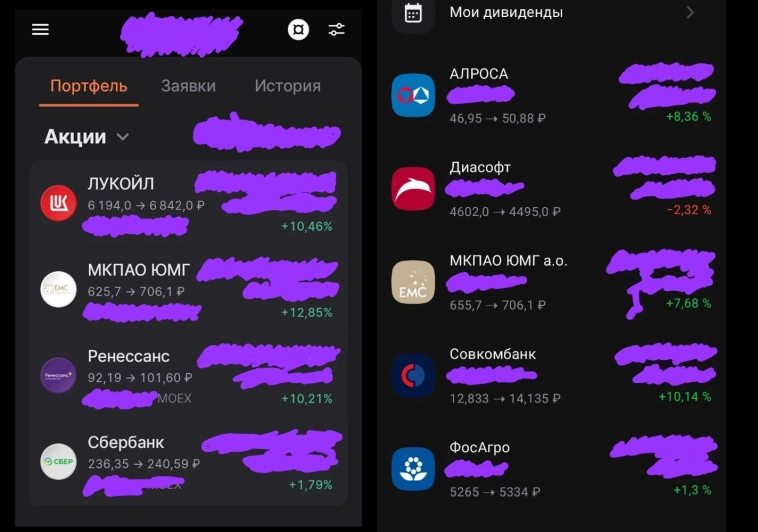

Посмотрел портфели свои — вроде нормально все, че панику-то разводить?😁

P.s. ну всё, дьявол вызван.

Сегодня апокалипсис века😁

Из минусовых поз еще есть Сургут и Яндекс кстате👍

Мой портфель 7 лет 11 мес

- 18 ноября 2024, 08:54

- |

Мой портфель по состоянию на 18.11.2024 (до открытия рынка).

- Лукойл 9,47%

- Татнефть-п 7,28%

- Роснефть 6,36%

- Газпром нефть 5,88%

- Сургутнефтегаз-п 5,75%

- Сбербанк 5,7%

- Сбербанк-п 5,68%

- Газпром 5,27%

- Северсталь 4,68%

- Норникель 3,95%

- МТС 3,05%

- Новатэк 3,04%

- Башнефть-п 3,02%

- Ленэнерго-п 2,57%

- НЛМК 2,54%

- Мосбиржа 2,47%

- ФосАгро 2,44%

- Яндекс 2,37%

- ММК 2,34%

- Алроса 2,23%

- Россети ЦП 2,1%

- Ростелеком-п 1,67%

- Распадская 1,61%

- Т-технологии 1,23%

- Аэрофлот 1,13%

- Банк СПБ 0,84%

- Россети Волга 0,83%

- ВТБ 0,81%

- Россети 0,81%

- Транснефть-п 0,79%

- Мечел-п 0,77%

- Астра 0,48%

Всего 32 эмитента (максимум было по-моему 43).

Планирую и дальше двигаться к укрупнению наиболее перспективных позиций. Хотя порой, не обходится и без новых приобретений.

В настоящий момент стоимость портфеля составляет без малого 4,2кк и он уже принес более 402к дивидендов (ожидаю ещё ...).

В настоящий момент я нахожусь практически на 100% в акциях.

В том плане, что запасов кэша именно в портфеле практически нет. Остатки дивидендов на счету все пристроил.

( Читать дальше )

Брокер, инструменты

- 18 ноября 2024, 08:48

- |

Я пользуюсь брокеров ВТБ Инвестиции.

Ранее был Открытие Брокер, но их купил ВТБ, и с моего молчаливого согласия, меня перевели в ВТБ.

Считаю, что для долгосрочного инвестора, брокер не имеет решающего значения. Выбирайте связку банк-брокер, чтобы потом пользоваться плюшками от привилегированного обслуживания банка.

Пульс аккаунта Тинькофф, соответственно нету. Свой портфель иногда публикую, завтра постараюсь сделать это вновь.

Но само по себе это ничего не дает. Тем более в моменте.

Пользуюсь лишь открытыми данными в интернете. То что мне кажется важным, иногда стараюсь размещать здесь в канале (но в разумных пределах, чтобы не превратить канал в бесконечную ленту новостей, как у Ларисы Морозовой).

Специальными программами и сервисами не пользуюсь. Максимум, что мне надо — блокнот, или таблицы exel.

Всё ещё предпочитаю сосредотачиваться на заработке, а не на созерцании своего портфеля.

Идеальным месяцем для меня является тот, в котором я захожу в портфель только для того, чтобы сделать ежемесячные покупки активов.

( Читать дальше )

РЫНОК ВЗЛЕТАЕТ! Че купил на этой неделе? 😎 Мой инвест-марафон

- 16 ноября 2024, 18:35

- |

Еженедельно бегу за интересными активами

✍️Если ещё не читали, то вот интересные заметки этой недели на Смартлабе от меня. Я прокомментировал ТОП самых перспективных акций по версии Сбера, честно показал свой пассивный доход с фондового рынка за октябрь, озвучил собственные мысли по пикирующему вниз Самолёту и подвел рекордную статистику Мосбиржи за прошедший месяц.

🎯А ещё я как обычно подготовил качественные авторские обзоры на новые интересные облигации (АПРИ с купоном 30%, ГТЛК, ИКС 5 Финанс, флоатеры от Симпл, ГПБ Финанс, ФосАгро, ПКБ). Вот такой я молодец😎

Чтобы не пропустить самое важное и интересное, подписывайтесь на мой телеграм-канал!

🛒Но я в первую очередь практикующий инвестор, а потом уже аналитик и блогер (не считая того, что я ещё и инженер 5/2). Поэтому продолжаю закупаться по своей отточенной годами тактике: акциями, облигациями и валютными инструментами. Уверенно держу темп своего уже более чем 3-хлетнего Инвест-марафона!🏃🏼

( Читать дальше )

Торговый дневник MOEX. Неделя 47: 11.11. – 15.11.24. Итоги года.

- 16 ноября 2024, 11:43

- |

Что было на неделе.

1. На этой неделе портфелю исполнилось 12 месяцев и можно подвести окончательные итоги годового эксперимента.

Напомню основную цель эксперимента: проверить гипотезу, что и диверсифицированный портфель может давать хорошую доходность, сравнимую с качественным концентрированным, может обгонять индекс.

Отдельно подведу итоги портфеля акций и всего портфеля с учетом юаневой облигационной части.

За 12 месяцев по портфелю акций:

— бумажный убыток: -310 760 рублей

— зафиксированная прибыль: 1 189 961 рублей

— выплаты (дивиденды): 338 886 рублей

— итого прибыль: 1 218 386 рублей

— средневзвешенная стоимость вложений (среднеарифметическое понедельное за время публичного учета с декабря): 5 050 693 рублей

— прибыль за 12 месяцев составила 24,1% годовых.

За 12 месяцев по всему портфелю:

— бумажный убыток: -243 775 рублей

— зафиксированная прибыль: 1 296 453 рублей

— выплаты (дивиденды + купоны): 403 340 рублей

— итого прибыль: 1 456 018 рублей

( Читать дальше )

Сэтл Групп (~34,5% годовых). Новая сделка в публичном портфеле PRObonds ВДО

- 12 ноября 2024, 10:42

- |

К серии сделок понедельника в публичном портфеле PRObonds ВДО добавляется еще одна.

Покупка облигаций СэтлГрБ2P3, ISIN RU000A1084B2. Покупка по рыночной цене (около 83,5-84% от номинала при доходности ~34,5% годовых), по 0,2% от активов за торговую сессию, начиная с сегодняшней. Всего на 0,8% от активов.

Интерактивная страница портфеля PRObonds ВДО: ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Первый пост

- 12 ноября 2024, 07:34

- |

Я тут начитался местных ребят, которые пишут про свои дивидендные портфели, которые приносят авторам неплохие суммы дивами и решил провести небольшой эксперимент.

В начале года мне и моим коллегам казалось, что высокая ключевая ставка с нами не на долго, поэтому в качестве эксперимента решил собрать портфель из облигаций, которые платили бы мне купоны еженедельно. При этом я подбирал облигации с постоянным купоном и рейтингом не ниже АА.

Стратегия заключалась в том, что при снижении ключевой ставки стоимость облигаций будет расти, а размер купона останется постоянным и я смогу рассчитывать на заранее известную сумму каждую неделю.

Собственно, в начале апреля было принято решение инвестировать небольшие суммы в облигации и начинать собирать портфель. При этом пополнять его ежемесячно. На текущий момент портфель стоит чуть больше 114 тысяч рублей, а убыток составляет 6 400 рублей. При этом купонами уже получено за этот период 4 792.02 без учета налогов. Если в начале эксперимента я получал от 30 до 50 рублей купонами, то сейчас еженедельный купонный доход составляет около 300 рублей в неделю.

( Читать дальше )

Презентация системы "Моментум на акции"

- 11 ноября 2024, 12:51

- |

В лавке торговых систем у меня уже пару месяцев лежит «Моментум на акции» ( birzhevyetorgovyesistemy.molz.io/). Я так часто говорил про моментум в блоге, что казалось, я эту штуку уже презентовал. Косвенно — да, много раз. Но давайте наконец сделаем это как надо, медленно и подробно.

В отличие от других моих моделек, нельзя сказать, что это «про трейдинг». По жанру это скорее «инвестиционный портфель». Требует внимания раз в месяц или даже раз в квартал. Подойдет тем, у кого нет времени или желания смотреть в торговый терминал каждый день.

В чем отличие от других способов инвестировать, как-то стоимостная или дивидендная стратегии? Способ наиболее строг и формален, математичен и проверен на истории. Если мы ищем акции по фундаменталу, то у двух аналитиков может быть совершенно разный портфель, собранный по нему! Ну, они так видят. Смотрят разные мультипликаторы, делают разные прогнозы… Слишком много творчества и субъективного фактора. Увы, это не комплимент. Это делает подход хрупким, мало годным к тестам на истории. Если нет простой и стабильной формулы, то нет теста. Нет теста на прошлом — нет уверенности в будущем. Здесь формула есть.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал