полюс

Полюс 1п2023г: реализация золота 1261 тыс унций (+24% г/г), выручка 2,386 млрд $ (+29% г/г), капзатраты 400 млн $ (на уровне 1п2022г)

- 29 августа 2023, 14:42

- |

1. Общий объем реализации золота в 1 полугодии 2023 года составил 1 261 тыс. унций, увеличившись в годовом сопоставлении на 24%. Рост был обусловлен увеличением объемов производства на Олимпиаде и Благодатном.Разница между объемом реализации (1 261 тыс. унций) и общим производством золота (1 448 тыс. унций) вызвана главным образом накоплением золота в концентрате, а также запасами золота на аффинажном заводе. Реализация концентрата, как правило, по динамике запаздывает от производства на несколько месяцев.

2. Выручка за отчетный период увеличилась на 29% относительно 1 полугодия 2022 года, достигнув $2 386 млн. Это произошло вследствие вышеупомянутого роста объемов реализации, а также повышения в годовом сопоставлении средней цены реализации аффинажного золота.

3. Общие денежные затраты (ТСС) группы по итогам 1 полугодия 2023 года сократились на 8% в годовом сопоставлении, с $435 до $400 на унцию. Это в первую очередь обусловлено повышением содержания золота в переработке на Олимпиаде и Благодатном, а также возобновлением продаж золотосурьмянистого флотоконцентрата.

( Читать дальше )

- комментировать

- 211

- Комментарии ( 0 )

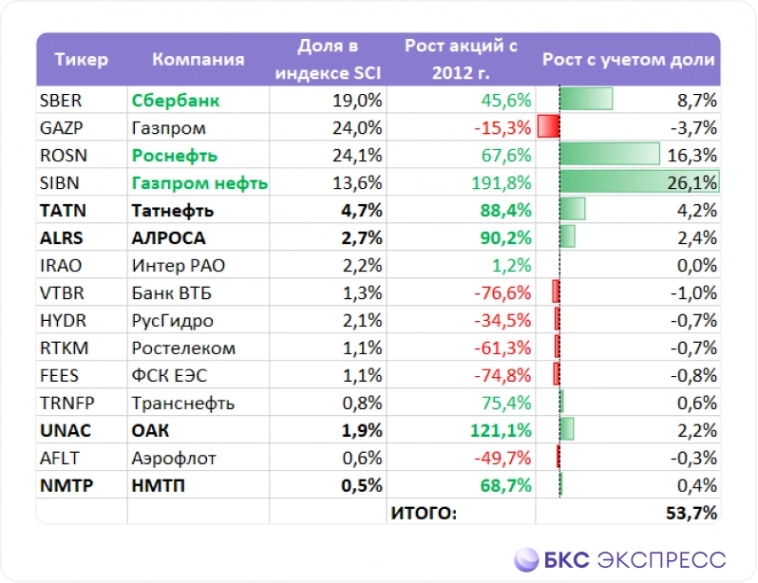

Государственные или частные. У каких компаний лучше растут акции

- 24 августа 2023, 15:33

- |

Компании с госучастием

На Мосбирже есть любопытный индикатор — индекс акций компаний с госучастием (SCI). Он не торгуется ежедневно и обновляется лишь раз в год, но в принципе этого достаточно, чтобы сделать расчеты и выводы.

Индекс SCI неплохо структурирован. В нем собраны 15 крупнейших компаний, которые хотя бы частично управляются правительством или Росимуществом. Большинство из них является голубыми фишками российского рынка.

Основной вклад в рост акций госсектора (более 50% суммарно за одиннадцать лет и выше 100% в среднем) сделали всего три бумаги: Газпром нефть, Роснефть и Сбербанк. Даже без учета дивидендов долгосрочно они в хорошем плюсе.

Также стоит отметить еще четыре фишки, которые сильно повлияли на рост индекса госсектора, несмотря на их более скромный вес: Татнефть, АЛРОСА, ОАК и НМТП — в среднем более 90% прироста за те же одиннадцать лет.

( Читать дальше )

Идея на сентябрь (личное мнение): золото. Инструменты на Мосбирже.

- 23 августа 2023, 21:29

- |

Друзья,

21 августа понял, что рубль перестал укрепляться.

Поэтому продал купленные неделю назад длинные ОФЗ

(по 70%: чуть дороже, чем купил).

И снова купил #SELGOLD001

(теперь их стало больше, номинал = 1 гр. золота с лагом 2 дня + 5,5% купон).

Рассказываю, как получил с начала года доходность более 73%

(а с начала ноября 2022г., когда формировал портфель, более 85%),

как в 2023г обогнал индекс полной доходности Мосбиржи на 19%.

Идеи на сентябрь (личное мнение).

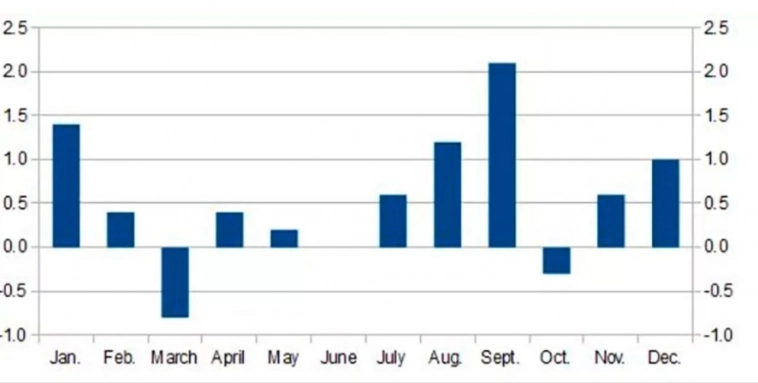

Заранее, с июня пишу, что

сентябрь — лучший месяц в году на рынке золота

Держу

#GOLD12.23

#ПолюсЗолото

Также сегодня взлетает Селигдар

(обратите внимание на мультипликаторы по долгам Селигдар:

долг / собственный капитал = 2,55).

Портфель в EXCEL с весами и датами по каждой бумаге –

в закрытом канале:

все ходы записаны, честно и прозрачно.

Искренне желаю Вам Здоровья и Успеха !

С уважением,

Олег.

( Читать дальше )

Топ-5 акций-лидеров и пятерка аутсайдеров августа

- 22 августа 2023, 14:25

- |

В августе рынок исполнил 3200 п. по индексу МосБиржи — на возникшем противостоянии около уровня волатильность закономерно повысилась. Смотрим на лидеров и отстающих месяца, оцениваем перспективы курса бумаг на сентябрь.

По плану

Ралли российского рынка на фоне дивидендов, масштабной девальвации рубля и прогресса с редомициляцией подкинуло индекс к расчетным 3200 п. А затем у участников на повышение уже возникло желание зафиксировать большую прибыль, да и игроки на понижение активизировались. Отсюда рост волатильности и размашистые движения индекса и бумаг.

На пике рынка у индекса было почти +50%, сейчас чуть меньше — 46%. У инвесторов были безусловные фавориты, но есть и акции, которые на этапе ралли явно проиграли рынку. Оценим пятерку лидеров роста и топ-5 отстающих бумаг за месяц из индекса акций МосБиржи, спрогнозируем их дальнейший курс.

Топ-5

• Ozon (+35%)

• Globaltrans (+24%)

• Московская биржа (+21%)

• ФСК-Россети (+21%)

• ВТБ (+21%)

( Читать дальше )

Тренды спроса на мировом рынке золота (2 кв. 2023) от World Gold Counsil'. Часть 2

- 21 августа 2023, 09:54

- |

Спрос на ювелирные изделия из золота в Китае во II квартале достиг 132 т,

на 28% больше, чем в предыдущем квартале.

Изделия из чистого золота высокой пробы (24 карата) пользуются популярностью.

Потребление ювелирных изделий из золота в Индии во II квартале снизилось на 8% по сравнению с аналогичным периодом прошлого года и составило

129 т во II квартале, что было обусловлено рекордно высокими ценами на золото. Несмотря на то, что спрос до сих пор оставался относительно устойчивым

В этом году мы с осторожностью относимся к перспективам второго полугодия

В США зафиксировано пятое подряд снижение квартального спроса на ювелирные изделия по сравнению с предыдущим годом, снизившись на 7% до 34 т во II квартале.

Оживленный рост инвестиционного спроса г/г во II квартале частично компенсировал

падение в 1 квартале, благодаря

хорошему росту спроса на слитки и

спроса на слитки и монеты и заметному

замедлению оттока средств из ETF.

По сравнению с тем же кварталом прошлого года инвестиции в золото выросли на 20% до 256 т.

( Читать дальше )

Вечерний обзор рынков📈

- 26 июля 2023, 19:01

- |

Курсы валют ЦБ: 💵USD — ↘️90,0468 💶EUR — ↘️99,7156 💴CNY — ↘️12,5766

▫️Российский фондовый рынок сегодня встал на паузу — индекс Мосбиржи по итогам основной сессии символично снизился на 0,17%.

▫️Сегодня мировые рынки ожидают решения ФРС США по ставке и комментарии председателя ФРС Джерома Пауэлла (рынок закладывает повышение ставки на 25 б.п.).

▫️Минфин РФ на аукционе сегодня разместил ОФЗ на 114,574 млрд руб. по номиналу (реально привлечено 111,472 млрд руб). Фактическая выручка от размещений составила:

ОФЗ-ПД серии 26243 на 10,825 млрд руб. при спросе 20,461 млрд руб.

ОФЗ-ПК серии 29024 на 100,647 млрд руб. при спросе 206,587 млрд руб.

(средневзвешенная цена размещения от номинала: ОФЗ-ПД серии 26243 — 92,6407%, ОФЗ-ПК серии 29024 — 96,0020%)

▫️Объем добычи газа в РФ за I полугодие 2023 г. сократился примерно на 9,8% г/г, до 330 млрд м3 газа. В июне в РФ было добыто 44,8 млрд м3 газа, что на 4,5% меньше, чем годом ранее.

▫️ЦБ РФ вводит новую категорию клиентов — физлиц, к которой брокер будет относить инвесторов c опытом торговли с плечом менее года. Размер плеча для этих клиентов будет снижен. А брокеры должны будут заранее уведомлять их о совершении таких сделок. Кроме того, действующие требования к заключению необеспеченных сделок будут распространяться и на опционы.

( Читать дальше )

📢 День выкупов

- 26 июля 2023, 16:27

- |

Две компании сегодня дали новые подробности о своих buyback'ах

📌 Магнит

Ретейлер утвердил количество планируемых к приобретению акций. И их снова оказалось больше, чем заявлялось ранее

🔹Компания сообщила, что инвесторы направили заявления на выкуп в общей сложности 21,9 млн акций (21,5% от всех бумаг в обращении). Окончательную цифру ретейлер обещает опубликовать после завершения расчетов.

🔹 Согласно графику, который опубликовал ретейлер, с 27 июля по 2 августа зарегистрированные на продажу акции перейдут покупателю (то есть Магниту). А с 3 по 9 августа продавцам (то есть инвесторам) поступят деньги за эти бумаги. 10 августа (или примерно в эту дату) будет объявлено о завершении выкупа.

👉Ранее Магнит говорил о выкупе до 20 млн акций

📈Акции Магнита (MGNT) растут на 1%.

🚀Для аналитиков Market Power эта новость не стала неожиданностью (чего не скажешь о рынке). По примерным подсчетам, на выкуп у Магнита уйдет около ₽50 млрд. Так что останется даже на дивиденды (но пока ничего не загадываем!). Плюс ко всему, решится проблема корпоративного управления.

( Читать дальше )

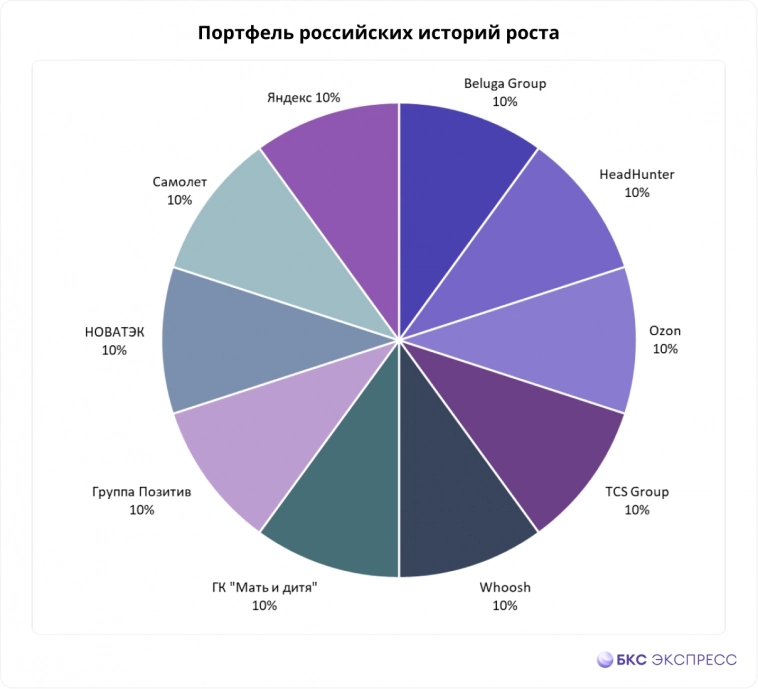

Портфель российских «Акций роста». Ребалансировка

- 25 июля 2023, 17:30

- |

Опережающую рынок динамику показали акции:

— Beluga Group

— HeadHunter

— Группа Позитив

— Самолет

— ГК «Мать и дитя»

— Полюс

— Ozon

В рамках ребалансировки из структуры портфеля выбывают акции Полюса и Сегежи. Им на замену пришли НОВАТЭК и Whoosh.

Полюс

В свете запуска выкупа акций Полюсом имеет смысл исключить акции из портфеля. После завершения выкупа у компании заметно вырастет долговая нагрузка. Перспективы использования квазиказначейского пакета не до конца ясны.

Полюс остается историей роста благодаря ожидаемому старту проекта Сухой лог —месторождение является одним из крупнейших в мире с запасами в 40 млн унций золота. Проект находится на стадии подготовки к разработке, ранее компания отмечала, что запуск ожидается лишь в 2027 г. Правда, в последнем отчете говорится о пересмотре сроков. При этом в моменте оценка акций близка к справедливой, существенного потенциала роста нет.

( Читать дальше )

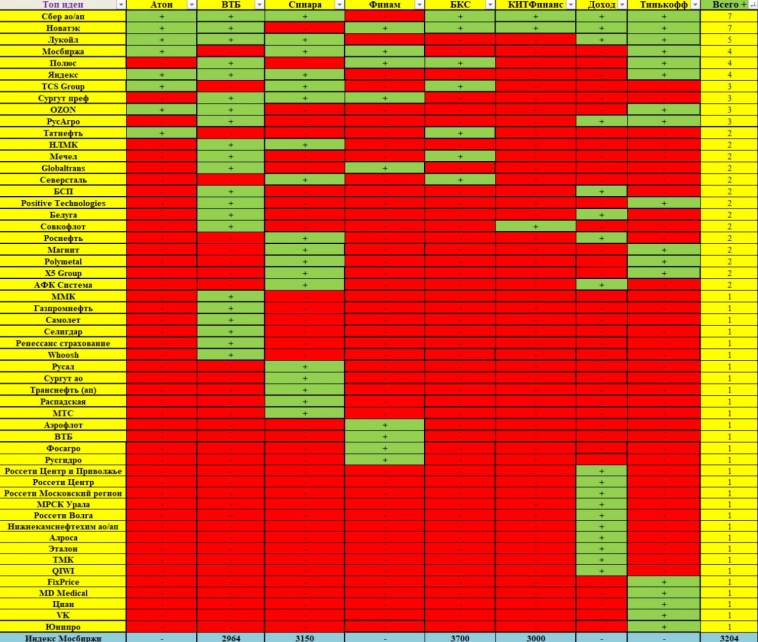

Обновленная табличка по идеям брокеров на 3 квартал 2023 года

- 20 июля 2023, 12:37

- |

Топ 10 идей — Сбербанк, Новатэк, Лукойл, МосБиржа, Полюс, Яндекс, TCS Group, Сургут преф, OZON и РусАгро.

Консенсус-прогноз по индексу МосБиржи — 3271 пунктов.

======================

Скачать и ознакомиться со всеми стратегиями брокеров можно у меня в телеграм-канале по ссылке: t.me/invest_fynbos/296

======================

Замещение евробондов - обязательно, но попозже

- 17 июля 2023, 17:20

- |

В ходе обсуждения проекта указа, по информации источников «Интерфакса», предлагалось прописать, что под требование об обязательном замещении не будут подпадать евробонды со сроком погашения до 1 июня 2024 года, в частности, из-за короткого срока обращения новых замещающих бондов. Но в итоге этот пункт из указа все же убрали, оставив в нем возможность исключений из общего требования только по решению правительственной комиссии по контролю за осуществлением иностранных инвестиций в порядке, установленном правительством.

«Практика показывает, что каждая ситуация уникальна, каждый выпуск уникален, условия уникальны и местоположение компании в международном пространстве тоже уникально.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал