полюс пао облигации

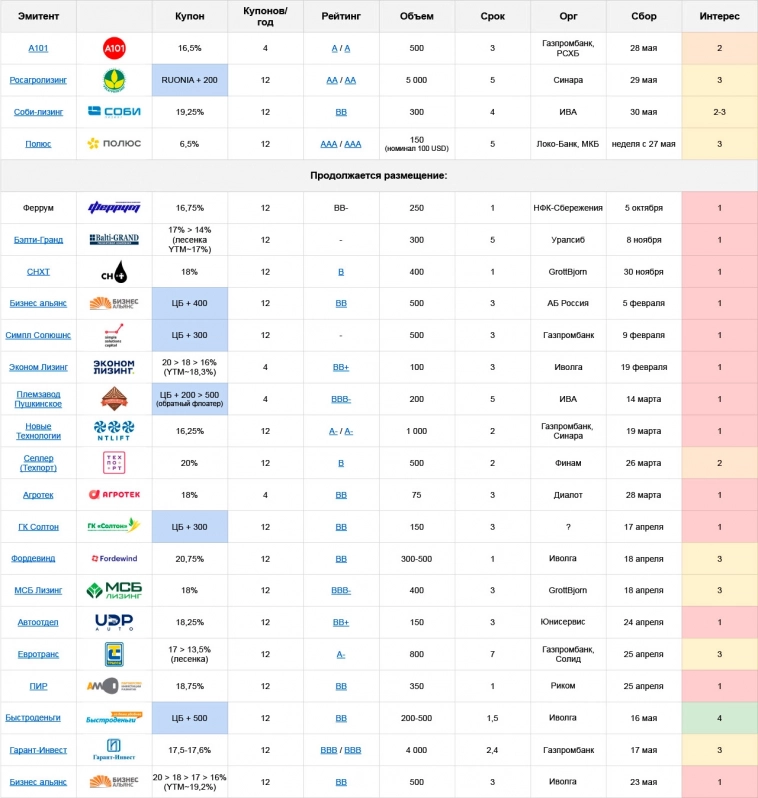

Первичные размещения облигаций: план на неделю с 27.05 по 02.06.24

- 27 мая 2024, 09:53

- |

Вводные на неделю. Первичка, да и весь бондовый рынок опять сломались:

Какими будут новые ориентиры доходностей – пока непонятно, их поиск продолжается

Новые размещения, даже явно сильные, далеко от номинала не уходят (и хорошо, если не вниз)

В простыне два десятка эмитентов

На этой неделе ничего выдающегося не размещается, так что безопаснее всего будет посмотреть со стороны и дождаться стабилизации

🏢 А101: A, купон до 16,5% квартальн. (YTM~17,7%), 3 года, 500 млн.

Неделю назад на анонсе выпуска было еще более-менее интересно, но с тех пор большинство соседей по рейтинговой группе ушли на доходности сильно за 18%. Дюрации там в пределах 2, A101 немного длиннее, но этого мало

( Читать дальше )

- комментировать

- 346 | ★1

- Комментарии ( 0 )

Облигации Полюс ПБО-04 в долларах. Золотая валютная лихорадка

- 27 мая 2024, 08:50

- |

Вслед за НОВАТЭКом, который первым совершил ловкий маркетинговый ход и уменьшил номинал валютных облигаций в 10 раз, на биржу выходит другой крупный эмитент- Полюс Золото. С тем же интересным предложением: облигации с привязкой к доллару США, но с расчетами в рублях внутри российской инфраструктуры. Давайте посмотрим, есть ли принципиальные отличия от бондов НОВАТЭКа и чем интересен этот выпуск.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Недавно делал обзоры на новые выпуски А101, ДОМ.РФ, Газпром Капитал, Акрон, АФК Система, Ростелеком.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

⚜️А теперь — помчали смотреть на новый выпуск Полюса!

👑Эмитент: ПАО «Полюс»

⚜️ПАО «Полюс» — российская золотодобывающая компания, одна из крупнейших в мире и крупнейшая в России по объёму добычи золота. По экспертным оценкам, Полюс обладает самыми большими запасами золота в мире, при этом себестоимость его производства — одна из самых низких.( Читать дальше )

Полюс планирует провести сбор заявок на бонды объемом от $150 млн.

- 24 мая 2024, 15:31

- |

ПАО «Полюс» входит в одноимённую группу компаний, которая занимает первое место по запасам золота в мире и входит в пятёрку мировых лидеров по объёму его производства.

- Наименование: Полюс-ПБО-04

- Рейтинг: ААА (НКР, прогноз «Стабильный»)

- Купон: 6.50% (ежемесячный)

- Срок обращения: 5 лет

- Объем: от 150 млн.$

- Амортизация: нет

- Оферта: нет

- Номинал: 100 $

- Организатор: Локо-банк

- Выпуск для всех

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Золотые облигации 001PLZL-01 от Полюс. Сравнение с Селигдаром

- 27 января 2024, 18:48

- |

Тут у нас интереснейшее свежее размещение. Не «Селигдаром» единым, как говорится.

⚜️«Полюс» завершил размещение выпуска облигаций с номиналом в золоте серии 001PLZL-01 объемом около 15 млрд рублей, что соответствует примерно 2,6 тоннам золота, сообщается в пресс-релизе эмитента. Давайте-ка взглянем подробнее на параметры выпуска, и чем он может быть интересен для инвесторов.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я в свое время погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 миллиона рублей и в нём сейчас порядка 100 различных выпусков бондов.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

А теперь — давайте заглянем в «сундук с золотом» от Полюса!

Эмитент: ПАО «Полюс»

⚜️«Полюс» — крупнейший производитель золота в России и одна из 5 ведущих мировых золотодобывающих компаний, себестоимость производства на предприятиях которой является одной из самых низких на планете.( Читать дальше )

"Полюс" получил согласие держателей выпуска облигаций на прямые выплаты в рублях

- 09 сентября 2022, 12:37

- |

Результаты процедуры Получения согласия держателей Облигаций:

- Облигации с погашением в 2028 году — согласия 77,07% от общей номинальной стоимости облигаций в обращении.

Как следствие, определенные изменения в Договор доверительного управления, Соглашение о платежных услугах и Условия выпуска Облигаций с погашением в 2028 году и отказ от некоторых положений указанных документов были одобрены Письменными решениями.

Итоги процедуры получения согласия держателей Облигаций с погашением в 2028 году — Полюс (polyus.com)

Московская биржа зарегистрировала выпуск облигаций "Полюса" объемом 3,5 млрд юаней

- 19 августа 2022, 22:12

- |

«Московская биржа» зарегистрировала выпуск облигаций ПАО «Полюс» объемом не менее 3,5 млрд юаней и включила его в первый уровень котировального списка.

«Полюс» 23 августа с 11:00 до 15:00 соберет книгу заявок на 5-летний выпуск облигаций серии ПБО-02 объемом не менее 3,5 млрд юаней.

Ориентир ставки 1-го купона – не выше 4,2% годовых.

Купоны полугодовые.

Номинальная стоимость облигации — 1 тыс. юаней.

«Мосбиржа» зарегистрировала выпуск облигаций «Полюса» объемом 3,5 млрд юаней (interfax.ru)

Московская Биржа | О регистрации выпуска биржевых облигаций, о включении его в Список ценных бумаг, допущенных к торгам, и о присвоении указанным биржевым облигациям регистрационного номера (moex.com)

"Полюс" продлил до 25 августа срок голосования держателей евробондов-28

- 11 августа 2022, 21:35

- |

ПАО «Полюс» сообщает об объявлении, сделанном ранее сегодня его 100%-ной косвенной дочерней компанией Polyus Finance Plc («Эмитент»), о продлении Получения согласия в отношении находящихся в обращении гарантированных облигаций на сумму 700 000 000 с погашением в 2028 году и ставкой купона 3,25% годовых («Облигации»).

Эмитент объявляет и уведомляет Держателей Облигаций о своем решении продлить Срок подачи согласия с 11 августа 2022 года (17:00 по Лондонскому времени) до 25 августа 2022 года (17:00 по Лондонскому времени).

Никаких дополнительных действий не требуется от Держателей Облигаций, которые уже направили Инструкции о согласии в рамках процедуры Получения согласия.

Все остальные условия Получения согласия остаются неизменными, если только не будут впоследствии изменены или отменены Эмитентом.

Измененные сроки:

- Срок подачи согласия в отношении Облигаций — 25 августа 2022 года (17:00 по Лондонскому времени)

"Полюс" предложил держателям долларовых евробоблигаций выплаты в других валютах

- 20 июля 2022, 12:40

- |

«Полюс» предложил владельцам долларовых еврооблигаций одобрить возможность осуществления выплат в альтернативных валютах — евро, швейцарских франках, британских фунтах или рублях, если у эмитента не будет возможности расплатиться в валюте выпуска.

Владельцы евробондов, чьи права учитываются в российских депозитариях, будут получать только рублевые выплаты.

Компания просит проголосовать за увеличение льготного периода, в течение которого она может устранить проблемы с неуплатой основного долга и процентов, до 30 дней.

«Полюс» предложил держателям долларовых евробондов выплаты в других валютах (interfax.ru)

"Полюс" просит согласия держателей облигаций на смену доверительного управляющего

- 24 июня 2022, 21:09

- |

«Полюс» запустил процесс получения согласия держателей облигаций на смену доверительного управляющего в срок до 4 июля 2022 года.

«Такая смена требуется в связи с невозможностью продолжения деятельности доверительного управляющего в отношении всех серий облигаций».

Речь идет о гарантированных облигациях на $800 млн со сроком погашения в 2023 году и с купонной ставкой 5,25% годовых, гарантированных облигациях на сумму $500 млн со сроком погашения в 2024 году и купонной ставкой 4,7% годовых, а также о гарантированных облигациях на сумму $700 млн с погашением в 2028 году и купонной ставкой 3,25% годовых.

Согласия должны быть получены от держателей облигаций, владеющих не менее чем 75% от общего количества находящихся в обращении облигаций соответствующей серии.

Направить свое согласие могут только держатели облигаций, владеющие бумагами по состоянию на учетную дату — 1 июля 2022 года.

«Полюс» просит согласия держателей облигаций на смену доверительного управляющего (fomag.ru)

Большой разбор ПАО «Полюс» - едем на север или Сухой, который все-таки получился

- 17 февраля 2021, 12:53

- |

Большой разбор ПАО «Полюс» — едем на север или Сухой, который все-таки получился.

Доброго времени суток дамы и господа, поздравляем всех с наступившим Новым Годом Металлического Быка и хотим порадовать Вас нашим исследованием ПАО «Полюс», как одного из главных представителей сектора металлов на МосБирже. Эта статья- перезалив, поэтому, возможно, вы уже читали это (в прошлый раз вошло в топ-3 по полезности). Перезаливаем потому, что наш корпблог был успешно удален с ресурса- попали под горячую руку)

Почему именно Полюс? Крупнейшие запасы золота в мире, собственные запатентованные технологии по добыче золота, самые низкие затраты при производстве, летающие дроны над месторождениями, лидерство в ESG. Обо всем по порядку, давайте разбираться.

ПАО «Полюс» — крупнейший производитель золота в России и одна из 10 ведущих глобальных золотодобывающих компаний, себестоимость производства на предприятиях которой является одной из самых низких в мире. Полюс мало того, что обладает третьими крупнейшими запасами золота в мире (доказанные и вероятные запасы по международной классификации составляют 61 миллион унций), так еще и стоимость добычи (Total Cash Costs — TCC) тоже самая низкая. На Московской бирже компания занимает 7-ое место по капитализации ~2 трлн руб, обгоняя Яндекс с ~1,6 трлн, преследует Лукойл с ~3,8 трлн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал