полезно знать

Apple Pay подружили с картой МИР

- 12 апреля 2022, 17:19

- |

Для обхода блокировки, выставленной в Apple Pay, потребуется фирменное приложение Apple «Локатор», позволяющее находить свои устройства Apple на карте.

Нужно запустить «Локатор» и пройти авторизацию с указанием собственного Apple ID. Затем следует нажать на кнопку «Устройства» и в появившемся меню выбрать свой iPhone. После этого надо перевести мобильник в «Режим пропажи». При этом, не следует указывать номер телефона для связи.

( Читать дальше )

- комментировать

- 804 | ★1

- Комментарии ( 11 )

Nvidia VS. Palantir. Какая компания более перспективная для инвестиций?

- 09 ноября 2021, 13:58

- |

В этой статье разобрал для вас компании Nvidia и Palantir. В какую компанию перспективнее инвестировать, основываясь на том, у кого из компаний лучший запас искусственного интеллекта. Разберемся, стоит ли инвестировать в чипы Nvidia или платформу для интеллектуального анализа данных Palantir?

Также, вы узнаете что движет ростом акций компаний Nvidia, а также чем интересен Palantir для долгосрочного инвестора. Будут прогнозы аналитиков от Уолл-стрит, а так же я расскажу свою точку зрения о каждой из этих компаний.

Ключевые Моменты:

- Графические процессоры Nvidia для игр и центров обработки данных работают на полную мощность.

- Palantir продолжает привлекать государственных и коммерческих клиентов.

- Обе компании выиграют от роста рынка искусственного интеллекта.

( Читать дальше )

IPO "Красное & Белое" и "Бристоль". Стоит ли участвовать в IPO Mercury Retail?

- 05 ноября 2021, 14:37

- |

Mercury Retail — третий крупнейший российский ритейлер, управляющий сетями «Красное & Белое» и «Бристоль» проведет IPO на Московской бирже

Книга заявок в рамках IPO компании Mercury Retail Holding уже подписана. Торги начнутся 10 ноября под тикером MRHL.

В качестве глобальных координаторов и букраннеров в рамках IPO выступают BofA Securities, J.P. Morgan, SberCIB и «ВТБ Капитал». В число букраннеров также входят Газпромбанк и Renaissance Capital.

Ценовой диапазон — $6-6,5 за GDR. Это соответствует рыночной капитализации — $12-13 млрд.

Объем предложения — до 200 млн GDR, то есть продающие акционеры выручат $1,2-1,3 млрд. Сама компания в рамках IPO средства не привлекает.

Преимущества.

Компания постепенно растет.Количество открытых магазинов за последний год увеличилось на 12,5%.

( Читать дальше )

Разбор компании «Делимобиль» │ IPO «Делимобиль»

- 04 ноября 2021, 15:26

- |

«Делимобиль» планировала разместить свои акции на бирже 2 ноября, но подведение итогов IPO затянулось. Организаторы сделки сообщили, что цена размещения все еще не определена.

IPO планируется провести на NYSE, бумаги будут торговаться под тикером DMOB. Также компания рассчитывает получить допуск к торгам ADS на «Мосбирже» — соответствующую заявку на листинг она подала 1 ноября.

В рамках IPO «Делимобиль» разместит 20 млн ADS, каждая из которых соответствует двум акциям компании. Опцион на покупку, который компания предоставляет андеррайтерам, составляет 3 млн ADS. После IPO совокупное число акций составит 152 млн без учёта опциона андеррайтеров и 158 млн с учётом опциона.

В свободном обращении будет находиться 26,3% акций, а в случае исполнения опциона андеррайтерами -29,1%.

После IPO крупными инвесторами станут MK Impact Finance (27,8%), Micro Fund (12,4%), D-Mobility Worldwide (9,9%). Через эти фонды основатель «Делимобиль» Винченцо Трани, будет владеть 76,4 млн. акций (50,3% голосов). Инвестор Nevsky Property Finance Ltd (9,9%) представляет банк ВТБ, который в начале лета приобрёл 13% акций компании за $75 млн.

( Читать дальше )

Почему должен произойти обвал фондового рынка.

- 02 ноября 2021, 18:04

- |

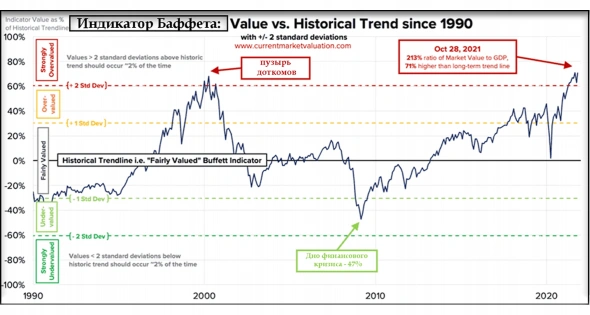

Практически по всем эмпирическим показателям фондовый рынок выглядит перегретым.

По индикатору Баффета фондовый рынок США значительно переоценен.

• Совокупная рыночная стоимость в США: $50,1 трлн.

• Годовой ВВП: $23,5 трлн

• Индикатор Баффета: $50,1 трлн ÷ $23,5 трлн = 213%

Это на 71% (или примерно на 2,3 стандартных отклонения) выше среднего исторического значения, что говорит о том, что рынок сильно переоценен.

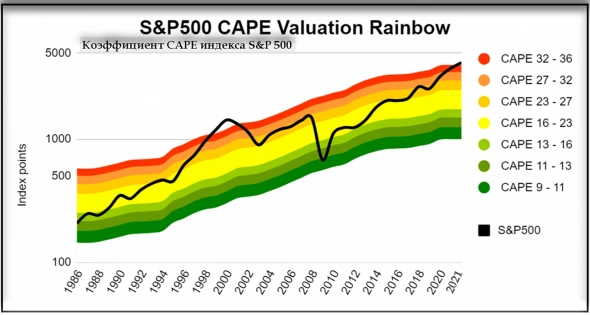

Коэффициент CAPE индекса S&P 500 выше, чем когда-либо в истории, за исключением пика пузыря доткомов.

( Читать дальше )

Бизнес-цикл | Деловой цикл | В какой части делового цикла мы сейчас находимся? | Как определить экономический цикл?

- 31 октября 2021, 17:03

- |

Бизнес-цикл проходит 4 основные фазы: расширение, пик, спад и дно.

1. Подъем — фаза экономического восстановления. Наступает после спада.

• ВВП растет.

• Темпы роста ВВП находятся в здоровом диапазоне от 2% до 3%.

• Безработица достигает своего естественного уровня в 3,5-4,5%

• Инфляция приближается к своему целевому показателю в 2%.

• Фондовый рынок становится бычьим.

Фаза подъема близится к концу, когда экономика перегревается, а темпы роста ВВП превышают 3%.

Инфляция превышает 2% и может достигать двузначных цифр.

Инвесторы находятся в состоянии «иррационального изобилия». Именно тогда они создают пузыри активов.

2. Пик — высшая точка экономического подъёма.

• В производстве задействуется максимальное количество ресурсов: труда и капитала.

• Производительность становится максимальной. При этом загрузка производственных мощностей и занятость никогда не достигают 100 %.

3. Спад (рецессия) — период снижения экономической активности от высшей (пик) до низшей (дно) точки цикла.

( Читать дальше )

Отчеты Apple и Amazon разочаровали инвесторов.

- 29 октября 2021, 14:26

- |

C выходом отчетности Amazon и Apple в четверг, их котировки упали примерно на 5%.

С учетом капитализации компаний — $2,5 трлн у Apple и $1,75 трлн у Amazon — суммарное падение этого показателя достигало $200 млрд.

Apple показала редкое снижение выручки из-за проблем с цепочками поставок.

Финансовый директор Apple сообщил, что продолжающиеся ограничения поставок нанесли ущерб выручке примерно на 6 млрд $ и что в декабрьском квартале влияние будет больше.

Amazon показала еще более резкое, чем ожидалось, падение доходов с большим ростом расходов, т.к кроме проблем с цепочками поставок она также пыталась укрепить персонал.

Нехваткой рабочей силы привела к увеличению затрат на заработную плату. Из-за этого Amazon понесет несколько миллиардов долларов дополнительных затрат в своем потребительском бизнесе.

( Читать дальше )

Экономические циклы. Как инвестировать, используя бизнес-цикл.

- 25 октября 2021, 10:41

- |

Понимание цикла может подсказать, чего ожидать по мере восстановления экономики.

☝🏻 Исторически сложилось так, что различные инвестиции по очереди приносили наибольшую отдачу по мере перехода экономики от одной стадии цикла к следующей. Рассмотрим каждый цикл.

• Инвестиции в начале цикла. Длится примерно 1год.

С 1962 года акции демонстрировали самые высокие показатели в начале цикла, возвращая в среднем более 20% в год на этом этапе.

Акции выигрывали больше, чем облигации и наличные деньги, от низких процентных ставок в начале цикла.

Акции компаний, работающие в сфере потребительского права, финансов и недвижимости — показывали более высокую динамику.

Другие отрасли, которые также показали хорошие результаты на ранних этапах цикла — диверсифицированная финансовая сфера, автомобили и товары длительного пользования, высокодоходные корпоративные облигации.

( Читать дальше )

📚Из книги «Flash boys» Майкл Льюис

- 26 сентября 2021, 19:08

- |

О том почему микросекунды могут стоить миллионы долларов, а секунды — уже нет

Между Чикаго и Нью-Йорком секретно прокладывают оптоволоконный кабель. Напрямую, без поворотов и углов. Зачем? Потому, что каждые лишние триста метров — это потерянная микросекунда.

Нужно, чтобы сигнал шел максимально быстро. Потому что тогда можно на выигранных миллисекундах продавать доступ к кабелю арбитражерам между Чикаго и Нью-Йорком.

Арбитраж — это игра на разнице цен активов между площадками. Кто первый узнал, тот и купил-перепродал.

Если у тебя эксклюзивный доступ к прямому кабелю, то весь арбитраж — твой. А если весь арбитраж твой, то и все миллионы долларов на разнице цен твои.

Ты размещаешь ордер и цена прыгает. Кто-то успевает узнать, что ты хочешь купить/продать, и делает это до тебя — в итоге тебе достается цена похуже.

( Читать дальше )

Почему женщины успешнее в инвестициях?

- 19 августа 2021, 13:45

- |

Споры о том, кто умнее – мужчины или женщины, не утихают и по сей день :)

Лично мне кажется, что в контексте выполнения определенной задачи здесь и сейчас прекрасный пол все-таки уступает мужчинам, а по жизни в целом мудрее и умнее любимые дамы (А что думаете Вы? Оставьте свое мнение в комментариях)

Однако, к моему удивлению, статистика в мире инвестиций ставит под сомнение стереотип о том, что мужчины умнее женщин.

1. По данным Warwick Business School, доходность инвестиций женщин превышает годовую доходность индекса FTSE 100 на 1,94%. У мужчин этот показатель скромнее. Доходность сильного пола превышает годовую доходность индекса FTSE 100 лишь на 0,14%. Согласно исследованию Fidelity Investments, женщины собирают более успешные и выгодные портфели: их доходность на 0,4% выше, чем у мужчин.

2. Мужчины торгуют на 45% чаще, чем женщины (исследование Калифорнийского университета в Беркли в статье «Boys Will Be Boys»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал