позитив

Выбор БКС — портфель акций фаворитов и аутсайдеров. 2 декабря 2025

- 03 декабря 2025, 09:58

- |

Комментарий по рынку

В ближайшее время российский рынок акций снова может столкнуться с серьезной волатильностью из-за геополитической неопределенности вокруг перспектив потенциального урегулирования конфликта.

Актуальный состав портфеля

• Фавориты: НОВАТЭК (NVTK), ИКС 5 (Х5), ВТБ (VTBR), Т-Технологии (T), Яндекс (YDEX), ЛУКОЙЛ (LKOH), ЕвроТранс (EUTR).

• Аутсайдеры: Сегежа Групп (SGZH), Группа Позитив (POSI), Московская биржа (MOEX), Татнефть-ап (TATNP), АЛРОСА (ALRS), ФСК–Россети (FEES), РусГидро (HYDR).

Динамика портфеля за последние три месяца: корзина фаворитов снизилась на 8%, аутсайдеров — на 11%, Индекс МосБиржи потерял 6%.

Краткосрочные фавориты: причины для покупки

НОВАТЭК

Значимым фактором для переоценки стоимости акций компании выступает прогресс в реализации проекта «Арктик СПГ — 2». По информации Bloomberg, на прошлой неделе в Китай прибыла уже 17-я партия СПГ, отправленная с этого проекта. Это свидетельствует о стабильности экспортных маршрутов и надежности поставок даже в условиях возможных санкционных ограничений для покупателей.

( Читать дальше )

- комментировать

- 5.7К | ★2

- Комментарии ( 1 )

25% компаний из крупнейшего сегмента бизнеса ежегодно тратят на виртуальную инфраструктуру более 10 млн руб в год — Ведомости

- 27 ноября 2025, 08:58

- |

25% компаний из крупнейшего сегмента бизнеса ежегодно тратят на виртуальную инфраструктуру более 10 млн руб. в год, 60% – от 500 000 до 10 млн и лишь 15% – менее 500 000 руб., подсчитали в MWS Cloud. Для микро- и малого бизнеса ежемесячные затраты на облака составляют менее 1000 руб., следует из отчета.

Цена на облачные услуги складывается из затрат на центры обработки данных (ЦОД), где размещаются серверы, самого оборудования, программного обеспечения (виртуализации), эксплуатации и поддержки, уточнил представитель MWS Cloud.

Некоторые клиенты обязаны хранить данные исключительно в облаках, сертифицированных согласно требованиям закона «О персональных данных», а также располагать эти ресурсы в конкретных географических регионах

Больше всего инвестируют в облачные сервисы компании из отраслей IT, финансов и страхования, ритейла, развлечений и медиа, подсчитали в MWS Cloud.

По оценке консалтинговой компании Apple Hills Digital, в 2024 г. российский рынок облачных сервисов достиг 392 млрд руб. Ежегодный темп роста составил 26%. К 2029 г. рынок вырастет более чем вдвое и составит 801 млрд руб. при среднегодовом росте 21%.

( Читать дальше )

Позитив - противоречивый отчет

- 21 ноября 2025, 08:22

- |

Инициативы Правительства об отмене льготы на уплату НДС при покупке отечественного ПО потрепали нервы не только самих компаний, но и инвесторов. Однако первый замминистра финансов РФ Ирина Окладникова заявила, что данная инициатива отложена на неопределенный срок. Инвесторам можно выдохнуть, но не убирать руку с пульса, а заодно продолжить изучать отчеты компаний. Сегодня у нас на разборе МСФО Позитива за 9 месяцев 2025 года.

📱 Итак, выручка компании за отчетный период выросла на 12% до 10,9 млрд рублей. Управленческие показатели сигнализируют об увеличении отгрузок с НДС на 31% до 11,9 млрд. Компания продолжает расти, но делать это становится все трудней. Иначе рост на 12% по выручке не охарактеризуешь.

Напомню, что бизнес Группы отличается высокой сезонностью, 60-70% всех отгрузок приходится именно на 4 квартал, так что основной фокус внимания удерживаем на годовом отчете. Компания подтверждает свой прогноз по росту отгрузок на 2025 год на уровне 33-35-38 млрд рублей.

Себестоимость реализации за 9 месяцев выросла на 62,5% до 2,6 млрд рублей. Расходы, связанные с оплатой труда, удалось снизить на 38%, но за счет роста расходов на амортизацию в сумме 1,6 млрд рублей, практически оставили валовую прибыль на уровне прошлого года.

( Читать дальше )

Выбор БКС — портфель акций фаворитов и аутсайдеров. 18 ноября 2025

- 18 ноября 2025, 16:24

- |

Комментарий по рынку

В отсутствие значимых новостей рынок, вероятнее всего, продолжит торговлю возле отметки 2500 пунктов по Индексу МосБиржи. При этом волатильность будет оставаться повышенной: инвесторы по-прежнему цепляются за любые заявления, пытаясь найти хоть какие-то намеки на дальнейший вектор развития геополитического конфликта или траекторию движения ключевой ставки ЦБ.

Актуальный состав портфеля

• Фавориты: НОВАТЭК (NVTK), ИКС 5 (Х5), ВТБ (VTBR), Т-Технологии (T), Яндекс (YDEX), ЛУКОЙЛ (LKOH), ЕвроТранс (EUTR).

• Аутсайдеры: Сегежа Групп (SGZH), Группа Позитив (POSI), Московская биржа (MOEX), Татнефть-ап (TATNP), АЛРОСА (ALRS), ФСК–Россети (FEES), РусГидро (HYDR).

Динамика портфеля за последние три месяца: фавориты снизились на 16%, корзина аутсайдеров упала на 19%, а Индекс МосБиржи скорректировался так же, как и фавориты — на 16%.

Краткосрочные фавориты: причины для покупки

НОВАТЭК

Появление весомого драйвера роста финансовых результатов, способного повлиять на переоценку рыночной стоимости бумаг компании, связано с достижением значимых успехов в реализации проекта «Арктик СПГ — 2».

( Читать дальше )

🛡 Группа Позитив (POSI) | Ждать ли перемен в лучшую сторону?

- 12 ноября 2025, 10:48

- |

Детально разбирать промежуточные отчеты большинства компаний ИТ-сектора особого смысл нет, так как есть сезонность и больше 50% выручки и отгрузок может приходиться на последний квартал, а может даже и месяц. Но кратко пробежаться точно стоит.

👆 Отдельно в 3кв2025 выручка снизилась до 4149 млн р (-6,3 г/г), но за 9м2025 остается рост на 12,2% г/г. С отгрузками отдельно в 3кв2025 тоже слабо. Рост всего на 10% г/г, но за 9м2025 выросли до 11,9 млрд р (+31% г/г).

✅ Менеджмент подтверждает прогноз, который предполагает рост отгрузок в 2025м году от 37% до 58% г/г. Однако, на фоне результатов за 3кв2025 он кажется не особо реалистичным.

В прошлом году уже было, что компания давала сильно завышенные прогнозы, но потом буквально через считанные недели выяснилось, что они невыполнимы… Как будет в этом году — посмотрим. Выполнение минимальной планки в 33 млрд р уже будет позитивом, но менеджмент ждет попадания в середину прогноза.

❌ Компания нарастила чистый долг до 21,7 млрд р (рекорд). По идее, ситуация должна улучшиться, если сезонный 4кв2025 будет хорошим, но пока так.

( Читать дальше )

Выбор БКС — портфель акций фаворитов и аутсайдеров. 11 ноября 2025

- 11 ноября 2025, 18:40

- |

Ноябрь считается позитивным месяцем с точки зрения частотности роста Индекса МосБиржи — в 3 из 4 случаев. Не исключено, что новые попытки движения вверх продолжатся при условии как минимум нейтрального внешнего фона. Ну а если геополитическая ситуация будет формироваться в положительном ключе, это однозначно послужит сильным драйвером для роста.

Актуальный состав портфеля

• Фавориты: НОВАТЭК (NVTK), ИКС 5 (Х5), ВТБ (VTBR), Т-Технологии (T), Яндекс (YDEX), ЛУКОЙЛ (LKOH), ЕвроТранс (EUTR).

• Аутсайдеры: Сегежа Групп (SGZH), Группа Позитив (POSI), Московская биржа (MOEX), Татнефть-ап (TATNP), АЛРОСА (ALRS), ФСК–Россети (FEES), РусГидро (HYDR).

Динамика портфеля за последние три месяца: фавориты снизились на 12%, корзина аутсайдеров упала на 14%, а Индекс МосБиржи скорректировался так же, как и фавориты — на 12%.

Краткосрочные фавориты: причины для покупки

НОВАТЭК

Для финансовых показателей компании возник значимый катализатор роста, который может привести к переоценке рынком привлекательности акций НОВАТЭКа.

( Читать дальше )

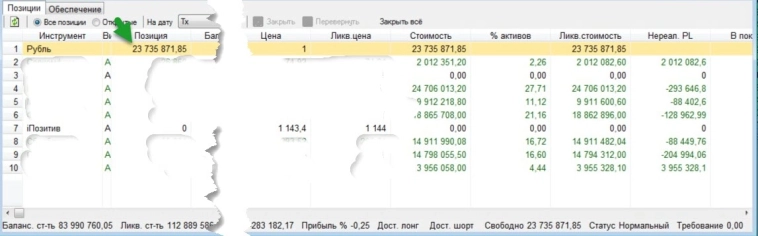

Вчера я избавился от позитива (остался негатив) - устойчивый портфель

- 07 ноября 2025, 01:24

- |

Скажете ну ты что, как же так, а вот так, продал пакет акционерам смартлаба.

Доля в портфеле была 3 млн рублей — мелочь

А почему продал — скоро выясните сами.

5-го числа немного купил того и сего, что-то новое, что-то в лонг старого по системе. Если сравните с предыдущим постом про портфель, то кэш тает.

Продал в плюс.

Ты можешь присоединиться к потфелю, или плыть как все, в лучшем случае при своих.

Пиши почта.

📈Акции компаний российской силиконовой долины раллируют на фоне заявления Мишустина об обеспечении льготного режима для IT по НДС

- 06 ноября 2025, 17:06

- |

Мишустин: Учли сохранение меры для развития отечественного ПО, обеспечение льготного режима для IT по НДС

smart-lab.ru/blog/news/1226722.php

smart-lab.ru/q/shares/order_by_last_to_prev_price/desc/?sector_id%5B%5D=28

Позитив дает позитив)

- 30 октября 2025, 13:35

- |

iПозитив

📊На Д1 видим, что построил 5 волн Эллиотта.

После окончания 5 волны, жду построения коррекционных волн. Коррекция будет вверх. Далее уже нужно будет смотреть: либо движение вниз продолжится, либо актив построит разворот и начнется восходящий тренд.

📈На 2ч строит сужающийся треугольник.

Нижняя стенка треугольника 1075, верхняя стенка 1096. Для подтверждения фигуры нужно пробить верхнюю стенку и закрепиться выше. При уходе ниже 1075 и закреплении под этим уровнем, фигура будет сломлена, можно искать ТВХ в шорт.

Отработку фигуры ожидаю до 1128 р.

Не является индивидуальной инвестиционной рекомендацией.

Наш сайт taiti-trading.ru/

Канал в тг t.me/+K826yfpzaGo1ODg6

( Читать дальше )

🎮 Плати, IT

- 29 октября 2025, 12:08

- |

В сентябре в Госдуме представили законопроект, по которому планируется сократить ряд льгот для IТ-компаний. В частности, со следующего года предлагается:

🔵Отменить льготу по НДС при продаже программных продуктов, включенных в единый реестр российского ПО

🔵Повысить ставку страховых взносов с 7,6% до 15%

В 2024-м годовой доход сотрудника до предельного уровня облагался страховым взносом в 7,6% и 0% сверх этого. В 2025-м — 7,6% на весь доход. С 2026 — 15% до предельного, 7,6% — с превышения.

🔹 Изменения в законопроект

После ряда обращений профильных IT-ассоциаций правительство приняло решение сохранить льготу по НДС для российских разработчиков ПО. Соответствующие изменения будут внесены в законопроект ко второму чтению.

Предложение повысить ставку страховых взносов остаётся в силе. Если его утвердят, мы оцениваем негативный эффект в диапазоне 1-3% выручки за 2026 год. При этом полагаем, что наиболее заметный эффект на рентабельность производителей ПО — «Группы Позитив», «Группы Астра», «Группы Аренадата» и «Диасофта» — можно будет увидеть в 1-м полугодии будущего года. В силу сезонности бизнеса продажи смещены на 2-е полугодие при более равномерном распределении расходов в течение года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал