Блог компании БКС Мир инвестиций | Выбор БКС — портфель акций фаворитов и аутсайдеров. 18 ноября 2025

- 18 ноября 2025, 16:24

- |

Комментарий по рынку

В отсутствие значимых новостей рынок, вероятнее всего, продолжит торговлю возле отметки 2500 пунктов по Индексу МосБиржи. При этом волатильность будет оставаться повышенной: инвесторы по-прежнему цепляются за любые заявления, пытаясь найти хоть какие-то намеки на дальнейший вектор развития геополитического конфликта или траекторию движения ключевой ставки ЦБ.

Актуальный состав портфеля

• Фавориты: НОВАТЭК (NVTK), ИКС 5 (Х5), ВТБ (VTBR), Т-Технологии (T), Яндекс (YDEX), ЛУКОЙЛ (LKOH), ЕвроТранс (EUTR).

• Аутсайдеры: Сегежа Групп (SGZH), Группа Позитив (POSI), Московская биржа (MOEX), Татнефть-ап (TATNP), АЛРОСА (ALRS), ФСК–Россети (FEES), РусГидро (HYDR).

Динамика портфеля за последние три месяца: фавориты снизились на 16%, корзина аутсайдеров упала на 19%, а Индекс МосБиржи скорректировался так же, как и фавориты — на 16%.

Краткосрочные фавориты: причины для покупки

НОВАТЭК

Появление весомого драйвера роста финансовых результатов, способного повлиять на переоценку рыночной стоимости бумаг компании, связано с достижением значимых успехов в реализации проекта «Арктик СПГ — 2». Открытые источники подтверждают, что НОВАТЭК осуществил с этого проекта уже свыше 10 поставок сжиженного природного газа, демонстрируя устойчивость экспортных каналов даже перед лицом возможных рисков вторичных санкционных ограничений против потребителей продукции.

Хотя эффект масштабирования производства еще не нашел отражения в отчетности за III квартал, существует высокая вероятность улучшения ключевых показателей деятельности уже в IV квартале, что может найти отражение в операционных результатах, которые выйдут в январе. Это обстоятельство, наряду с положительной динамикой газовых котировок, создает предпосылки для пересмотра инвесторами текущих оценок эмитента в пользу более оптимистичного сценария.

ЛУКОЙЛАкции ЛУКОЙЛа способны продемонстрировать опережающий рост на волне одобрения руководством целого ряда положительных инициатив. Так, принято решение о приобретении собственного квзиказначейского пакета объемом 76 млн акций (около 11% уставного капитала) — вскоре можно ожидать объявление цены выкупа.

Помимо этого, руководство приняло решение пересмотреть подход к формированию дивидендной базы, удалив из расчета траты на обратный выкуп собственных акций общей стоимостью свыше 654 млрд руб.

Принятие США ограничительных мер в отношении компании, как мы считаем, не должно оказать влияния на выплату промежуточных дивидендов — вопрос вскоре будет решен на заседании совета директоров. Сохраняем ожидание 352 руб./акц., что соответствует дивдоходности порядка 7%. Считаем, что акции уже абсорбировали большую часть негатива и в скором времени могут перейти к росту, когда появится больше ясности касательно зарубежных активов.

ЕвроТрансРуководство сделало ставку на активную диверсификацию своего бизнеса и укрепление позиции в наиболее рентабельных сегментах рынка. Эффект от этих действий проявился уже в I полугодии текущего года: выручка выросла на 30%, показатель EBITDA — на 49%, чистая прибыль — на 45%.

Дивиденды за II квартал составили рекордные 8,18 руб./акц. (+90% год к году), что указывает на высокий потенциал дальнейшего увеличения оставшихся двух выплат за 2025 г. Если менеджмент сохранит коэффициент дивидендных выплат в 79% от чистой прибыли, то приведенный в последней презентации компании прогноз чистой прибыли позволяет сделать вывод, что за III и IV кварталы в сумме может быть выплачено еще 32,7 руб./акц. с дивдоходностью 26%.

Презентация итогов III квартала и уточненных рекомендаций по дивидендам может выйти уже в ближайшие дни. Высокая долговая нагрузка (соотношение Чистого долга к EBITDA составляет 2,8х) компенсируется значительной недооцененностью акций и одними из лучших уровней дивидендной доходности среди российских компаний на горизонте ближайших 12 месяцев.

ВТБВТБ — один из основных выгодоприобретателей от снижения процентной ставки, потому что значительная часть обязательств банка представлена депозитами и другими инструментами с плавающей ставкой. В III квартале 2025 г. чистая процентная маржа поднялась до 1,5%, тогда как в I полугодии она находилась на уровне лишь 0,9%. Ожидается, что маржа продолжит увеличиваться и достигнет 2% к концу текущего года, а к 2026 г. вырастет до 2,4%. Дополнительную поддержку чистой прибыли оказывает использование отложенных налоговых активов.

В рамках стратегии на 2026 г. банк делает упор на развитие высокодоходного розничного направления. Возобновление выплаты дивидендов также добавляет привлекательности акциям ВТБ для инвесторов: по сообщениям от менеджмента, за 2025 г. банк планирует также направить 50% прибыли на выплаты. Текущий коэффициент P/BV составляет всего 0,2х, что говорит о потенциальной недооцененности бумаг.

Т-ТехнологииТ-Технологии, несмотря на свою масштабность, сохраняют значительный потенциал для дальнейшего роста. На 2025 г. компания прогнозирует увеличение прибыли на 40% при ожидаемой доходности на капитал (ROE) около 30%. Такой результат кажется вполне достижимым, учитывая, что за I полугодие 2025 г. прибыль увеличилась на 65% по сравнению с аналогичным периодом предыдущего года. Ставка на розничный сегмент позволяет удерживать высокую рентабельность и снижает риски, связанные с высокими процентными ставками по кредитам.

Смягчение регулирования по необеспеченным кредитам с 1 сентября дало компании возможность ускорить рост объемов розничных кредитных продуктов, что привело к росту розничного портфеля на 2% в сентябре. Исходя из нашего прогноза прибыли на 2025 г. мультипликатор P/E составляет 4,8х, что заметно ниже среднеисторического значения (9,3х) — это делает ценные бумаги особенно привлекательными для покупки.

ИКС 5X5 Retail Group занимает лидирующие позиции на российском рынке розничной торговли и при этом продолжает быстро расти. Ожидается, что выручка компании увеличится на 20% в 2025 г. и 18% в 2026 г. Совет директоров рекомендовал выплатить промежуточные дивиденды за 9 месяцев 2025 г. в размере 368 руб. на акцию, выплата запланирована на январь–начало февраля. Дивидендная доходность составит 13% относительно текущих цен.

В течение следующих 12 месяцев совокупная дивидендная доходность, по нашим оценкам, может составить около 20%. Акции ИКС 5 сейчас торгуются с коэффициентом P/E 5,7х, что подразумевает дисконт в 48% к среднему историческому уровню.

ЯндексЯндекс — наш краткосрочный фаворит. Компания продолжает показывать хорошие результаты даже в условиях замедления рынка рекламы. При замедлении темпов роста в сегменте поисковых сервисов (онлайн-реклама) высокий рост сохранился в такси и электронной коммерции (хотя электронная коммерция по-прежнему убыточна на уровне EBITDA). Крайне позитивен рост скорректированной чистой прибыли в III квартале до 44,7 млрд руб. Это рекордное значение квартальной чистой прибыли (рост на 77% г/г).

Также нас радует повышение прогноза EBITDA по году (до 270 млрд руб.), а рост чистой прибыли может позволить как продолжить, так и наращивать выплату дивидендов. Дополнительным позитивом является снижение убытка в сфере электронной коммерции. Текущий уровень контроля над издержками в целом позволяет компании наращивать прибыль.

Как инвестировать в фаворитов рынка за один кликЧтобы не упустить изменения в подборке, попробуйте стратегию автоследования «Тактический выбор Лонг». Ее автор — главный аналитик БКС — инвестирует в 5 акций-фаворитов рынка и регулярно обновляет состав портфеля. Один клик — и его сделки будут копироваться на вашем брокерском счете.

ПодробнееКраткосрочные аутсайдеры: причины для продажи

Сегежа

Сегежа Групп – наш краткосрочный аутсайдер. Сложная экономическая ситуация на рынке пиломатериалов (спрос, цены) продолжает давить на финансовую позицию группы. Ожидаем слабую отчетность за III квартал 2025 г., которую компания планирует опубликовать 27 ноября. Таким образом, убыток и сохраняющийся существенный долг с процентными расходами может затруднить выход из сложного финансового положения.

Группа Позитив

Позитив опубликовал слабые результаты за III квартал. Выручка за отчетный период упала на 6% относительно III квартала прошлого года (г/г) до 4,1 млрд руб. Однако в результате оптимизации (снижения части операционных расходов) EBITDA выросла г/г до 0,6 млрд руб. Убыток за квартал составил 0,7 млрд руб. Мы считаем, что слабые данные по выручке указывают на сложности со спросом: заказчики не возобновили рост заказов на ПО при всей актуальности темы кибербезопасности. Вероятно, негативно влияет и конкуренция. Полагаем, что краткосрочно котировки будут отставать от индекса.

Московская биржа

Процентные доходы Московской биржи продолжают снижаться на фоне уменьшения ключевой ставки и снижения остатков средств клиентов на брокерских счетах — за первые шесть месяцев 2025 г. процентная выручка сократилась на 40% по сравнению с аналогичным периодом предыдущего года. В этих условиях повторение рекордных показателей по чистой прибыли, достигнутых в прошлом году, выглядит маловероятным как в этом, так и в следующем годах.

Попытки увеличить комиссионные доходы пока не позволяют полностью компенсировать сокращение процентных поступлений. Одновременно фиксируется существенный рост операционных расходов: во II квартале затраты увеличились на 40% по сравнению с прошлым годом. Такая динамика, при которой доходы снижаются, а издержки растут, приводит к отрицательному операционному рычагу и дальнейшему уменьшению чистой прибыли.

Татнефть апЗа I полугодие текущего года показатели финансовой эффективности компании ухудшились г/г. Среди основных причин снижения оказались падение мировых нефтяных котировок, укрепление курса национальной валюты и увеличение налога на прибыль. Решение совета директоров уменьшить долю чистой прибыли, направляемую на дивиденды, с 75% до 50% существенно снижает привлекательность инструмента для инвесторов, ранее рассчитывавших на стабильно высокие дивидендные доходы.

Итоговый дивиденд по результатам I полугодия составил всего 14,35 руб./акц., обеспечив дивидендную доходность немногим больше 2% — один из худших результатов в нефтегазовой отрасли. Мы полагаем, что в ближайшее время произойдет дальнейшее ухудшение рыночных ожиданий относительно величины будущих дивидендных платежей в течение оставшихся периодов текущего года.

АЛРОСАФинансовые результаты компании продолжают стагнировать. Цены на бриллианты остаются в диапазоне исторических минимумов при достаточно слабом спросе. Дополнительно на АЛРОСА оказывает негативное влияние переукрепившийся рубль. На данный момент в спотовых ценах мультипликатор P/E остается выше 20х против исторического 7х.

РусГидро и ФСК–Россети

Инвестиции по-прежнему доминируют в планах РусГидро и ФСК–Россети. Специфика отрасли — высокая капиталоемкость и длительные инвестиционные циклы (несколько лет). Пока компании находятся в таких инвестциклах, это негативно. Например, глава ФСК–Россети ожидает, что инвестиции в 2026 г. останутся на рекордном уровне 2025 г. Мы не ждем дивидендных выплат по этим компаниям по итогам 2025 г.

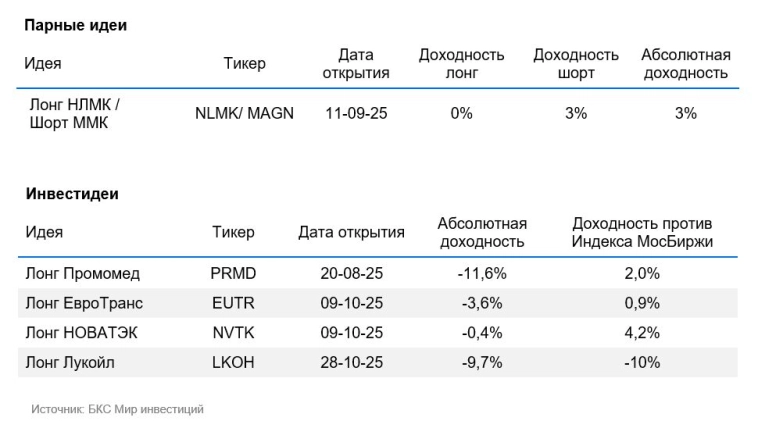

Инвестидеи

Лонг Промомед — мы ожидаем доходность 10% к концу ноября. Операционные результаты за III квартал вышли в целом ожидаемо сильными. Выручка выросла в III квартале на 71% г/г. Прогнозы по году компания подтвердила. Читайте подробнее.

Парные идеи

Лонг НЛМК / Шорт ММК — с момента открытия идеи премии на г/к прокат на внутреннем рынке сократились до 7%, что негативно для ММК, при этом цены на экспортные слябы НЛМК выросли на 1%. Считаем, что при дальнейшем падении цен ММК может подойти к точке безубыточности. На данный момент в спотовых ценах чистая маржинальность компании составляет 1,5%. С момента открытия идеи доходность составила 4%. Подробнее читайте в отчете.

Готовые решения

Инвесторы могут обратить внимание на готовый портфель, который находится под регулярным контролем экспертов, — инвестиционно-страховой продукт «Лидеры рынка». Ожидаемая доходность стратегии из перспективных акций российских компаний составляет 25%.

*Не является индивидуальной инвестиционной рекомендацией

- 20 ноября 2025, 14:50

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- en+

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал