офз

Странные банки

- 24 июля 2019, 20:03

- |

Не перестаю удивляться ставкам по вкладам в малых банках. Ставка зачастую выше ОФЗ. И это сейчас, когда ставки так сильно упали.

Конечно они выезжают за счет грабительских кредитов. Но ведь ОФЗ также покупаются банками. И это выгодно для банков, раз покупаются. А на вкладах банки несут дополнительные потери: их могут забрать в неудобный момент, их нужно страховать.

Почему это выгодно банкам?

- комментировать

- ★2

- Комментарии ( 18 )

ОФЗ

- 24 июля 2019, 17:02

- |

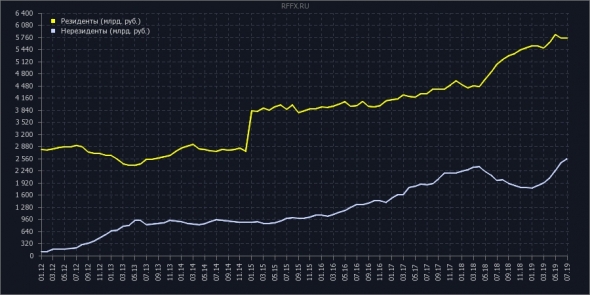

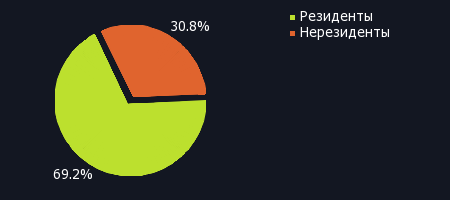

общий обьем: +1.3% (8309 млрд. руб. против 8200 в мае)

нерезиденты: +3.9% (2559 млрд. против 2462)

резиденты: +0.2% (5750 млрд. против 5738)

( Читать дальше )

Рынки в ожидании итогов заседания Банка России в пятницу

- 24 июля 2019, 16:47

- |

Российский рынок акций

На рынке акций за прошедшую неделю завершилось локальное коррекционное движение, на более широком интервале по индексу виден тест сверху пробитой ранее верхней границы восходящего канала. Санкционная тема периодически возобновляется, но большого эффекта не оказывает — продажи в основном обусловлены тем, что дивидендный сезон и связанный с ним спекулятивный оптимизм остались позади, а перспектива смягчения денежно-кредитной политики со стороны ЦБ РФ и ФРС уже в ценах.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,1-7,3%, USD 2,2-2,5%, по недельным — RUB 7,1-7,5%, USD 2,2-2,5%.

Рынок облигаций

В рублевых облигациях пониженная активность, хотя наблюдается небольшое снижение доходностей. Ценовой индекс государственных облигаций RGBI достиг уровней конца апреля 2018 года. Таким образом, можно сказать, что санкционная премия в ОФЗ практически полностью исчезла, участники рынка полностью игнорируют санкционные риски и больше акцентируют внимание на предстоящем в эту пятницу заседании Банка России, на котором ожидается снижение ставки на 25 б.п. и будут даны комментарии о возможности дальнейшего смягчения денежно-кредитной политики. В этих условиях рекомендуем обратить внимание на надежные корпоративные облигации и новые размещения, где еще можно получить доходности на 80 – 100 б.п. выше доходностей ОФЗ.

( Читать дальше )

Утренний комментарий по финансовым рынкам за 24.07.2019

- 24 июля 2019, 10:03

- |

• США и Китай начнут новый раунд личных встреч после серии телефонных переговоров. Делегация из Вашингтона прибудет в Китай в понедельник. Кудлоу сообщил, что предварительно Пекин согласился увеличить объемы покупок сельхозпродукции, что является положительным сигналом.

• Корпоративные отчеты ведущих компаний США за 2 кв. 2019 также радуют, вчера достаточно сильные показатели представила Coca-Cola, прибыль которой выросла на 16% к прошлому году. Сегодня все внимание инвесторов будет приковано к отчетам Apple и Facebook.

( Читать дальше )

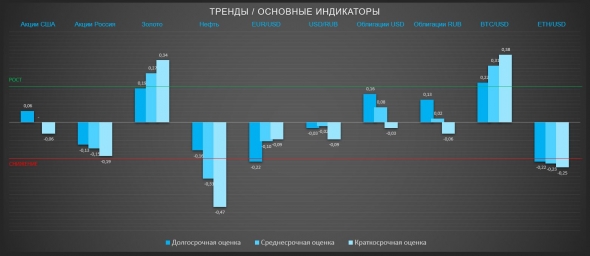

Рынок запутался, серьезные противоречия повсюду (ТРЕНДЫ / Основные индикаторы)

- 23 июля 2019, 20:52

- |

Комментарий:

Рынок акций США отыгрывает пока ещё неплохой сезон отчетности и всё ещё сохраняющиеся ожидания по снижению ставки ФРС. Борьба вокруг 3000 по S&P500 продолжается, сейчас ситуация выглядит так будто рынок направился тестировать свои максимумы, если конечно не свалится опять ниже 3000.

Российский рынок всё ещё в постдивидендном похмелье, но локально цитируя «авторитетного» классика «пытается нащупать хрупкое дно». На мой взгляд вероятность более глубокой коррекции остается весьма высокой, так как всё это время российские акции падали при относительно спокойной ситуации на мировых рынках. Напомню, что тут основной драйвер снижения — плохая динамика цены нефти в рублях (

( Читать дальше )

Вероятность снижения ставки ФРС на 50 б.п. выросла до 50% (ТРЕНДЫ / Основные индикаторы)

- 18 июля 2019, 21:29

- |

Комментарий:

Чиновники ФРС продолжают демонстрировать рынку свои голубиные взгляды. На этом фоне вероятность снижения ставки на 50 б.п. в июле выросла до максимума. Теперь рынок оценивает одинаковые шансы снижения ставки ФРС как на 25 так и на 50 б.п. что весьма примечательно и интересно когда рынок акций все ещё на исторических максимумах.

( Читать дальше )

Итоги недели 18.07.2019. Выборы в Мосгордуму. Курс доллара и нефть

- 18 июля 2019, 19:16

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Нужен совет: с чего правильно начать путь инвестора?

- 18 июля 2019, 13:20

- |

Добрый день!

Нужен совет.

Я в вопросе инвестирования являюсь новичком и абсолютным профаном.

Планирую инвестировать на долгосрок (от 10 лет) т.е. создать портфель, который будет генерировать денежный поток.

Для начала есть сумма порядка 400 тыс.руб. + планирую довносить каждый месяц 25 – 30 тыс.руб.

Больше склоняюсь к активам в долларах или евро.

Возможны приобретения акций предприятий РФ, но уже после коррекции (которую все прогнозируют и ждут).

С этой позиции интересны ETF в долларах или на евробонды.

Но прочитал здесь на Смарт-Лабе, что после предполагаемого кризиса и эти активы должны упасть в цене. С акциями понятно, но почему должны падать евробонды??? (цена в долларах, держи себе до гарантированного погашения и получай купоны).

Рассматриваю ОФЗ в качестве средства дождаться коррекции. Но не совсем понял, почему в ожидании снижения ставки ЦБ, здесь прогнозируют снижение стоимости ОФЗ? По моим рассуждениям, если ставка ЦБ снизиться, то стоимость нынешних ОФЗ должны подняться, так как их доходность будет стремиться к уменьшению.

Укажите в чем я возможно ошибаюсь в своих рассуждениях?

Во что лучше инвестировать в ожиданиях коррекции?

Пора ли продавать российские облигации?

- 18 июля 2019, 08:44

- |

Пора ли продавать российские облигации? А точнее, пора ли продать все, что длиннее 3 лет, и переложиться в совсем короткие бумаги, с годом и менее до погашения?

Речь о рублевых госбумагах и корпоратах первого эшелона. Вопрос из разряда, будет ли кризис, или когда будет кризис?

Что касается корпсектора, он уже дорог, но пока, скорее, не продавать. Глядя на график индекса чистых цен корпоративных облигаций, очевидного пузыря не наблюдаем.

Что до госбумаг, здесь обстановка напряженнее. Цены внутреннего долга близки к историческим максимумам. И все же давать категоричных советов не буду. Нравится – держите.

( Читать дальше )

Рекомендуем использовать текущую коррекцию для покупок

- 17 июля 2019, 18:21

- |

Российский рынок акций

Индекс ММВБ корректируется на текущей неделе на фоне коррекции на других развивающихся рынках, а также под влиянием последних крупных дивидендных отсечек в акциях Газпрома, Сургутнефтегаза и ФСК. Цены на нефть также скорректировались на заявлениях Трампа по Ирану, что не оказывает поддержку нашему локально перекупленному рынку. С другой стороны, серьезных причин для глубокой коррекции пока не наблюдается. В таких условиях наиболее вероятен широкий боковик в ожидании решения по ставке со стороны ФРС и Российского ЦБ. Интересными для покупки представляются бумаги, испытавшие ощутимую локальную коррекцию, на ожидании закрытия дивидендного гэпа: ФСК, Сбербанк, Русгидро и др.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,2-7,5%, USD 2,1-2,3%, по недельным — RUB 7,3-7,6%, USD 2,1-2,3%.

Рынок облигаций

На рынке рублевых облигаций наблюдается «штиль» — индекс государственных облигаций RGBI уже почти месяц топчется на месте. Инвесторы рассчитывают на дальнейшее снижение ключевой ставки Банком России уже в ближайшее заседание 26 июля. В этих условиях интересны новые размещения надежных корпоративных облигаций с хорошей премией к ОФЗ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал