оферта

20 июня Positive Technologies откроет третье окно реализации оферты о приобретении акций по фиксированной цене для участников SPO

- 14 июня 2023, 14:21

- |

🔔 Дорогие акционеры!

Во вторник, 20 июня, мы откроем третье из четырех окон акцепта оферты о возможности приобретения ценных бумаг компании по фиксированной стоимости 1061,8 рубля для участников SPO, проходившего в сентябре прошлого года.

С 20 по 26 июня приобрести одну дополнительную акцию на каждые четыре бумаги, купленные в ходе SPO, смогут все участники вторичного размещения, за исключением тех инвесторов, кто полностью реализовал такое право в рамках первых двух окон акцепта оферты.

❗️ Если вы сменили паспортные данные после участия в SPO и хотите воспользоваться предложением, отправьте нам актуальную информацию на почту shareholder@ptsecurity.com. Важно сделать это до 20 июня, так как при расхождении данных заявка может быть не удовлетворена.

💡 Напомним, что участниками SPO считаются те инвесторы, кто принял участие в SPO через режим размещения. Покупка акций компании на бирже через биржевой стакан в период с 19 по 27 сентября 2022 года не является участием в SPO.

- комментировать

- Комментарии ( 0 )

Детский Мир — Оферта по 71,50 руб с получением денег на счета «С», или по 60,77 руб с получением денег минуя счета «С»

- 30 мая 2023, 15:14

- |

НИ НАСТОЯЩИЙ ПРЕСС-РЕЛИЗ, НИ СОДЕРЖАЩИЕСЯ В НЕМ СВЕДЕНИЯ НЕ ПОДЛЕЖАТ ПУБЛИКАЦИИ, РАСПРОСТРАНЕНИЮ ИЛИ ВЫПУСКУ, ПОЛНОСТЬЮ ИЛИ В ЧАСТИ, НА ТЕРРИТОРИИ ЛЮБОЙ СТРАНЫ, ИЛИ ЛЮБОМУ ЛИЦУ В ЛЮБОЙ СТРАНЕ, В КОТОРОЙ ДАННЫЕ ДЕЙСТВИЯ ПОВЛЕКУТ НАРУШЕНИЕ ЗАКОНОДАТЕЛЬСТВА СООТВЕТСТВУЮЩЕЙ СТРАНЫ.

30 мая 2023 года, Москва, Россия. ГК «Детский мир» (далее – «Компания», MOEX: DSKY), специализированный ритейлер и лидер на рынке детских товаров в России и Казахстане, информирует, что в рамках реализации плана поэтапной трансформации Компании в частный бизнес, объявленного в ноябре 2022 года, а также решений, принятых на внеочередном общем собрании акционеров 29 декабря 2022 года, завершена процедура реорганизации Компании в форме выделения из нее 100% дочерней операционной компании — ООО «ДМ». В качестве следующего шага планируемой трансформации дочерние общества Компании запустили программы приобретения обыкновенных акций ПАО «Детский мир» (далее – «Акции») у акционеров Компании.

( Читать дальше )

Оферта

- 03 мая 2023, 18:31

- |

Урок №10 Юбилейный

Оферта по облигации — это дата, в которую можно досрочно погасить номинал облигации.

По простому: в этот день вы можете продать имеющуюся у вас облигацию по номинальной стоимости. Покупателем будет сама компания

Если смотреть на оферту со стороны компании, то это возможность снизить размер облигационного долга (уменьшить количество облигаций в обращении) и поменять размер будущих выплат на соответствующий рыночной конъюнктуре.

• Что может произойти с облигацией во время оферты?

— Самое страшное для инвесторов- это уменьшение процента купонного дохода. Тогда и облигация будет снижаться в стоимости и купонные выплаты будут меньше.

— Однако, не редки случаи, когда процент, наоборот, повышают:ЖКХ Якутии почти год назад повысили купонные выплаты с 12,5 до 13,5% или 7 выпуск ГТЛК уже более двух лет повышает процент по купонам во время каждой оферты.

— Облигацию, в теории, могут досрочно погасить полностью. Обычно компания заранее указывает, что по оферте будет выкупать не более, допустим, 25% выпуска.

( Читать дальше )

Донской Ломбард выкупил на оферте 6 170 облигаций

- 14 апреля 2023, 13:44

- |

Источник раскрытия информации

В обращении остается 143 830 облигаций общей номинальной стоимостью чуть менее 60 млн рублей. Целью оферты было сокращение долговой нагрузки на фоне профицита свободных денежных средств на счетах компании.

Полное погашение выпуска произойдет 4 сентября 2023 года.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Донской ломбард объявляет оферту по выпуску ДонЛом001P по цене 100% от номинала. Регламент

- 04 апреля 2023, 16:47

- |

АО Донской ломбард объявляет оферту по выпуску ДонЛом001P по цене 100% от номинала

Агентом по оферте выступит ИК Иволга Капитал. Если Вы приняли решение предъявить свои облигации (ISIN RU000A1024R4) к выкупу, Вам необходимо подать заявку через своего брокера

Скрипт, разъясняющий порядок оферты для брокера — по ссылке.

Заявки можно подать через биржу.

Но в любом случае, необходимо проконсультироваться у Вашего брокера, все шаги совершаются только через него

Если Вы уже подали заявку и хотите проверить корректность выставления, либо уточнить детали по выставлению, Вы можете обратиться в телеграм-бот Иволга Капитал @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

ООО «Сибстекло» раскрыло информацию о второй добровольной оферте

- 31 марта 2023, 13:49

- |

ООО «Сибирское стекло» (крупнейший производитель тарного стекла за Уралом, актив РАТМ Холдинга) 31 марта 2023 года сообщило порядок и подробности проведения предстоящей добровольной оферты.

Информацию о предстоящем выкупе бумаг по соглашению с владельцами облигаций по выпуску № 4B02-03-00373-R-001P (ISIN: RU000A105C93) ООО «Сибстекло» раскрыло 31 марта 2023 года на своей странице на сайте «Интерфакс». Предстоящая оферта добровольная — эмитент объявляет её по собственному усмотрению, инвесторы же принимают решение об участии или отказе от него.

Напомним, что первая добровольная оферта в рамках данного выпуска была проведена в январе 2023 года. Инвесторы приняли решение оставить бумаги в своих портфелях — ни одной заявки не поступило. Тогда цена выкупа составляла 100% от номинальной стоимости и накопленный купонный доход; объем, который был готов принять эмитент, — не более 75 тыс. штук или 25% от эмиссии в 300 млн рублей.

( Читать дальше )

ГК Страна Девелопмент выкупила на оферте облигации на сумму 508 млн рублей.

- 02 марта 2023, 12:26

- |

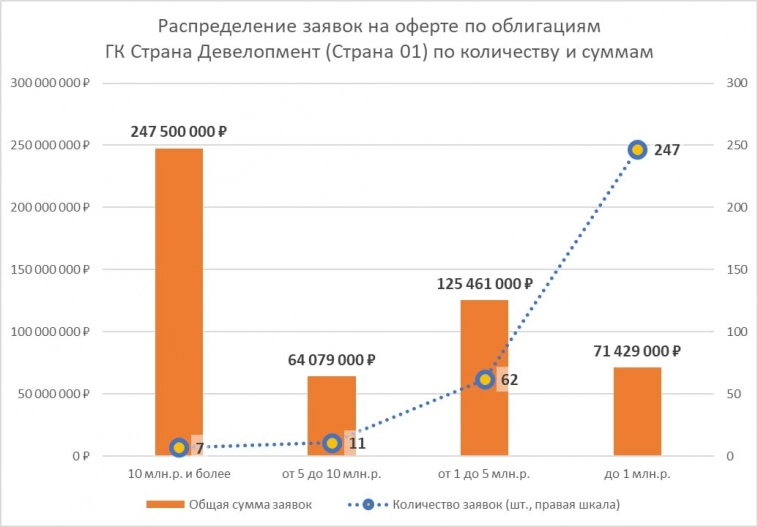

Вчера ГК Страна Девелопмент исполнила оферту по своему дебютному выпуску облигаций (краткое наименование выпуска Страна 01). Выпуск номинальным объемом 1 млрд руб., для квалифицированных инвесторов, с купоном 12% годовых был размещен 31 августа 2021 года. Организатор выпуска — ИК Иволга Капитал.

При объявлении оферты эмитент повысил купон на оставшиеся 1,5 года обращения до 14%. И всё же на оферту было подано 52% выпуска (номинальная сумма поданных на выкуп бумаг — 508,5 млн руб.).

Размещение выпуска Страна 01 в 2021 году прошло одним днем со значительным участием крупных, в т.ч. институциональных инвесторов. Наиболее крупные покупатели на размещении и стали основными продавцами на оферте. Хотя на относительно некрупные заявки пришлась половина всей суммы оферты, но, по нашим прикидкам, розничные участники подали на оферту совокупно всего около трети своих бумаг. Тогда как наиболее крупны – основную часть.

Для нас как инвестбанка этот опыт – лишнее подтверждение того, что лучше работать с частными и розничными держателями облигаций. Лучше и для эмитента, и для рынка в целом. Институционалы зависимы от состояния свой ликвидности здесь и сейчас, и часто шаблонны и предсказуемы в своих действиях. Летом 2021 года ликвидность была избыточной, в феврале 2023 – недостаточной, как это можно предположить.

( Читать дальше )

ГК "Страна Девелопмент" (ООО "Элит Строй") объявила оферту и ставку на следующие полтора года

- 07 февраля 2023, 14:42

- |

Ставка на 19 — 36 купонные периоды - 14% годовых

Раскрытие информации по ссылке www.e-disclosure.ru/portal/event.aspx?EventId=FUiS1LujQEeIW-C8kXaP0pA-B-B

Агентом по оферте выступит ИК «Иволга Капитал». Если Вы приняли решение предъявить свои облигации (ISIN RU000A103M85) к выкупу, Вам необходимо подать заявку через своего брокера

Скрипт, разъясняющий порядок оферты для брокера — во вложении. Мы рекомендуем воспользоваться первым способом, то есть подать заявку через биржу. Альтернативно, подать заявку можно через НРД. Но в любом случае, необходимо проконсультироваться у Вашего брокера, все шаги совершаются только через него.

Контакты клиентского блока ИК Иволга Капитал:

- Антон Дроздов, drozdovas@ivolgacap.com, +7 964 585 10 18

- Денис Богатырёв, bogatyrev@ivolgacap.com, + 7 985 695 24 76

( Читать дальше )

Лукойл зажал в тиски мягкое место инвесторам

- 09 января 2023, 17:30

- |

Лукойл пытается оттяпать плохо лежащие активы. На этот раз из слабых рук выбиваются акции бывшего Энел.

ЭЛ5-Энерго

Вот же раньше Энел и Энел. Всё понятно. Теперь вписали цифру и даже я не знаю почему. Активы ЭЛ5-Энерго включат в себя:

- Конаковская ГРЭС

- Среднеуральская ГРЭС

- Невинномысская ГРЭС

- Азовская ВЭС

- Кольская ВЭС

До всей этой чехарды, контрольный пакет акций Энел держала в своих мозолистых руках компания Enel SpA в размере 56,43%. При этом миноритариям принадлежало 30,63%. Т.е. акции в каком-то смысле были в народе, а теперь уже из этого народа пытаются их вырвать через неожиданное место с помощью мерзкой цены. Но об этом позже.

( Читать дальше )

Все, что вы хотели знать о бондах, но боялись спросить. Прямой эфир 23 декабря

- 22 декабря 2022, 16:24

- |

Завтра, 23 декабря в 16:00, в прямом эфире Дмитрий Александров и Марк Савиченко разберут ключевые понятия, формулы и нюансы, которые важны для инвестирования в бонды.

Теоретический выпуск с практическими примерами:

— Чем отличаются разные виды доходностей?

— Почему терминал иногда врет?

— Что такое «перекладки» и почему дорогие бонды нужно менять на дешевые?

— Бонд, дюрация, оферта, пут, колл — что все это значит?

— Какие налоги возникают при торговле облигациями?

Оставляйте вопросы в комментариях, заявки по темам принимаются. До встречи по ссылке

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал