отчеты мсфо

Сильные цифры от Роснефти за 1 кв 2023. Риски для Башнефти. И незамеченный негатив

- 01 июня 2023, 14:19

- |

На что нужно обратить внимание:

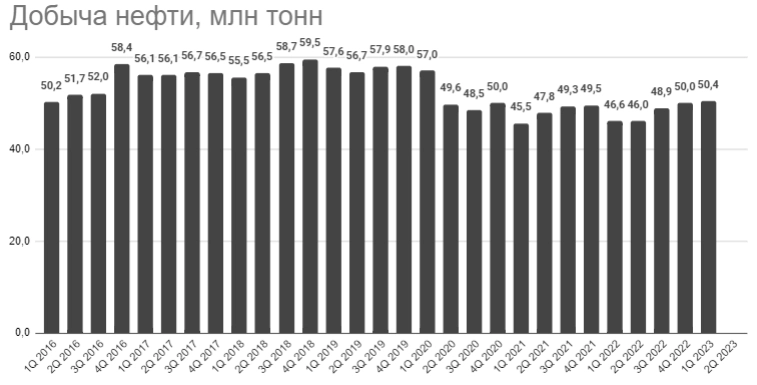

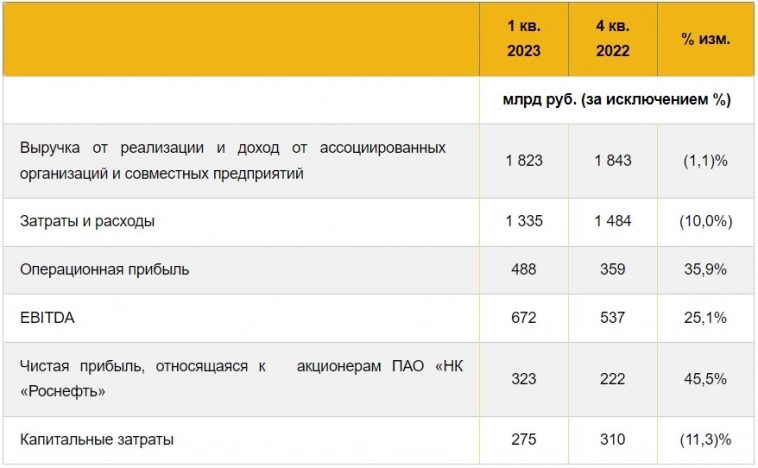

- Чистая прибыль 323 млрд. Это выше не только 4 квартала, но и 1 кв 2022 года. Просто представьте. Прибыль в 1 кв 2023 больше, чем в досанкционном 1 кв 2022! Санкции? Эмбарго? Блокада? Тем, у кого есть труба в Китай, такие мелочи не страшны. В этом особенность Роснефти. Она будет иметь возможность экспорта даже при самых лютых санкциях Запада.

- Сечин пугает снижением добычи во 2 кв 2023: «Добровольное ограничение добычи нефти РФ существенно скажется на показателях Роснефти во II кв». Я от себя уточню: «Существенно скажется на показателях Башнефти». Вспомните коронавирус. У Башнефти нефть высокосернистая (как и у Татнефти). Поэтому логичнее снижать добычу именно здесь (в прошлый раз так и сделали). Тем, кто держит акции Башнефти, советую принять во внимание.

- Роснефть настаивает, что по Восток Ойл всё по плану: «В отчетном квартале в полном соответствии с графиком продолжены работы по реализации флагманского проекта «Восток Ойл»»

( Читать дальше )

- комментировать

- 2.7К | ★1

- Комментарии ( 3 )

"Мечел" – слабые операционные результаты за 1 кв. 2023

- 31 мая 2023, 17:33

- |

📉 Сегодня «Мечел» опубликовал слабые операционные результаты за 1 кв. 2023 г. Добыча угля снизилась в 1 кв. на 25% г/г и на 16% кв/кв, в то время как продажи концентрата коксующегося угля снизились на 35% г/г и на 34% кв/кв. На снижение продаж в первую очередь повлияли затруднения с логистикой на Дальнем Востоке, из-за чего компания была вынуждена снизить производство. Мы считаем, что это временный фактор, и ожидаем восстановления объемов уже во 2 кв. 2023 г.

🔩В сталелитейном дивизионе ситуация у «Мечела» гораздо лучше: продажи сортового проката незначительно снизились кв/кв (-2%), в то время как продажи листового даже выросли на 6% кв/кв.

👍 Несмотря на слабые операционные результаты, мы сохраняем наш позитивный среднесрочный взгляд на акции «Мечела» на фоне благоприятной конъюнктуры на мировом рынке угля, а также в виду продолжающегося делевериджинга и привлекательной оценки. По нашим оценкам, показатель ND/EBITDA «Мечела» на конец 2022 г. составил 1.9х.

©️Дмитрий Глушаков, Никанор Халин, Иван Сальковский

( Читать дальше )

РусГидро. Обзор отчета МСФО за 1 кв. 2023г. Рекордный CAPEX и денег не хватает!

- 31 мая 2023, 17:22

- |

Компания РусГидро 30.05.2023г. опубликовала отчет МСФО за 1 квартал 2023г.:

👉Выручка (без учета субсидий) — 141,74 млрд.руб.(+20,55 % г/г)

👉Операционные расходы (без учета обесценения) — 121,56 млрд.руб.(+19,7 % г/г)

👉Ebitda — 43,26 млрд.руб.(+21,59 % г/г)

👉Капитальные расходы — 62,20 млрд.руб. (в 4,54 раза больше г/г)

👉Чистая прибыль — 27,33 млрд.руб. (+38,17 % г/г)

Выручка в 1 квартале получилась рекордной за последние 12 лет, а рост на 20,55% обусловлен только ростом цен на электроэнергию (потому что выработка в 1 квартале снизилась на 2,8%) после индексации в декабре 2022г. (+9%) по всей стране, а также росту цен в январе на Дальнем Востоке почти на 50% (это скорее всего для сбытовых компаний) (тариф для населения не изменился!), благодаря тому, что правительство разрешило включить в тариф компенсацию убытков ТЭС от покупки угля в прошлые годы — это безусловно позитивная новость, хотя сама компания РусГидро говорит, что даже с учетом такого высокого повышения, дочерняя компания ДГК (которая работает на Дальнем Востоке и в 2022г.

( Читать дальше )

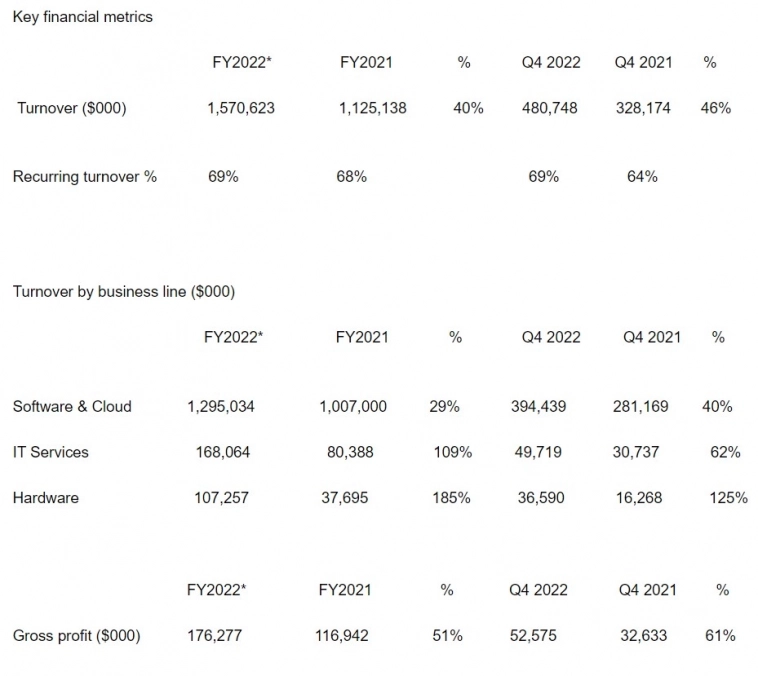

Noventiq увеличил валовую прибыль в четвертом квартале 2022 года на 61,1%, до 52,6 млн долларов

- 31 мая 2023, 14:36

- |

Валовая прибыль в четвертом квартале составила 52,6 млн долларов, увеличившись на 61,1% в долларах США. За 12 месяцев по 31 марта 2023 года валовая прибыль составила 176,3 миллиона долларов, увеличившись на 50,7% в долларах США. Скорректированный показатель EBITDA за 12 месяцев по 31 марта 2023 года составил 32,5 миллиона долларов. Скорректированный показатель EBITDA в четвертом квартале составил $11,6 млн, что отражает маржу по валовой прибыли в размере 22,1%

e-disclosure.ru/portal/event.aspx?EventId=hsdcikyN0kmzrbVNEq2iAw-B-B&attempt=1

Роснефть - отчет за 1 квартал 2023г

- 31 мая 2023, 12:58

- |

Роснефть отчитались за I квартал 2023 года:

выручка: ₽1.8 трлн

(+1% QoQ)

чистая прибыль: ₽323 млрд

(+46% QoQ)

добыча углеводородов: 5.6 млн б/с*

(+1.3% QoQ)

среднесуточная добыча газа: 1.5 млн б/с*

(+1.3% QoQ)

источник: rosneft.ru

* баррель нефтяного эквивалента

** ROSN +1.9%

отчет за I кв ($*):

выручка: $22.8 млрд

(+1% QoQ)

чистая прибыль: $4.1 млрд

(+46% QoQ)

добыча углеводородов: 5.6 млн б/с**

(+1.3% QoQ)

среднесуточная добыча газа: 1.5 млн б/с**

(+1.3% QoQ)

источник: rosneft.ru

* по ср. курсу за I кв = 79

** баррель нефтяного эквивалента

*** ROSN +1.9%

Комментарии СЕО Роснефть:

• В I кв. 2023 г., несмотря на ухудшение внешней среды, Роснефть смогла продемонстрировать рост объемов производства, причем как жидких углеводородов, так и газа.

• Основным драйвером роста стал проект «Сахалин-1», суточная добыча в рамках которого выросла в 1.8 раза QoQ.

• Давление на показатели оказали изменения в Налоговом кодексе, эмбарго на нефтепродукты со стороны ряда недружественных стран, а также ограничение добычи нефти в стране.

( Читать дальше )

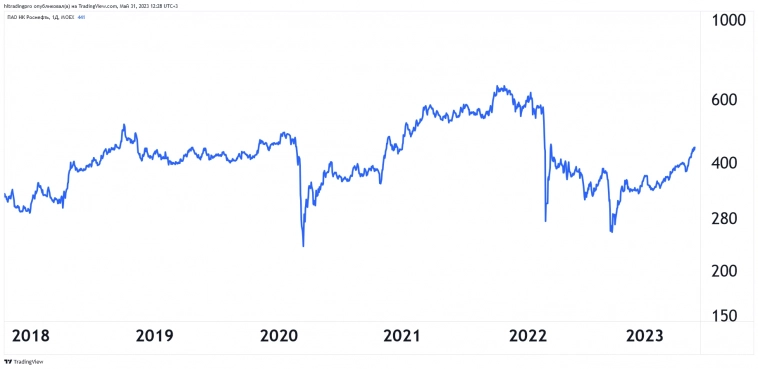

Роснефть: лучший отчет по операционной прибыли за всё время

- 31 мая 2023, 10:51

- |

Операционные показатели без сюрпризов — хотя Роснефть успешно заменила Exxon и вышла на полку по добыче нефти в Сахалин-1

В добыче газа хорошая прибавка (он вам не Газпром)

( Читать дальше )

Чистая прибыль Роснефти по МСФО за 1кв. 2023 года выросла на 46% кв/кв, до 323 млрд рублей

- 31 мая 2023, 10:17

- |

Чистая прибыль Роснефти по МСФО за 1кв. 2023 года выросла на 46% кв/кв, до 323 млрд рублей. EBITDA в 1 кв. 2023 г. увеличилась на 25% квартал к кварталу, составив 672 млрд руб. маржа EBITDA достигла 36,7%. Показатель чистый долг/ebitda на конец 1 кв. 2023 г. составил 1,3x, что соответствует уровню на конец 2022 г.

www.rosneft.ru/press/releases/item/214565/

РусГидро опубликовала сильные результаты за 1 квартал - Синара

- 30 мая 2023, 19:07

- |

Представленные сегодня результаты РусГидро за 1К23 по МСФО мы оцениваем как сильные.

Выручка, включая субсидии, выросла на 20,9% г/г до 156,9 млрд руб., EBITDA — на 21,6% г/г до 43,3 млрд руб., чистая прибыль — на 36,4% до 27,0 млрд руб. Выручка превзошла наши ожидания на 1,4%, но EBITDA и чистая прибыль на 9,5% и 15,2% соответственно оказались ниже нашего прогноза.

( Читать дальше )

Отчет Россети Московский Регион по МСФО за 1 квартал.2023г. Прибыль растет, долги снижаются!

- 30 мая 2023, 13:35

- |

Вышел отчет МСФО за 1 квартал 2023г. у компании Россети Московский регион (далее Россети МР):

👉 Выручка — 60,41 млрд.руб. (+19,66% г/г)

👉 Себестоимость — 49,34 млрд.руб. (+11,70% г/г)

👉 Операционная прибыль — 14,95 млрд.руб. (+98,54% г/г)

👉 Чистая прибыль —11,86 млрд.руб. (+122,51% г/г)

Не хочется переписывать пост по обзору финансовых результатов за 1 квартал 2023г. по РСБУ — отчет МСФО за 1 квартал очень схож с вышедшими данными по РСБУ, поэтому не буду останавливаться на структуре выручки (можете прочитать в этом посте), остановлюсь на тех моментах которые не описывал.

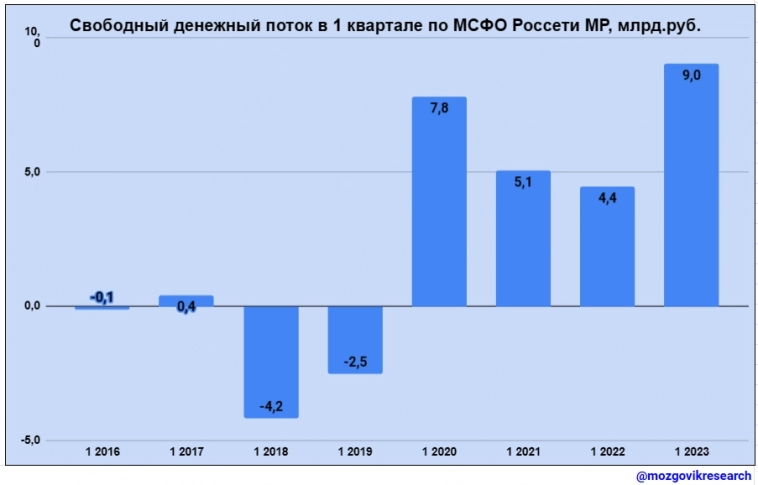

Свободный денежный поток в 1 квартале 2023г. в 2 раза больше, чем в 1 кв. 2022г. и составил 9,0 млрд.руб. — сильнейший результат, благодаря которому компания сократила общий долг с 67,7 млрд. до 58,1 млрд.руб. на конец 31.03.2023г. и сейчас уровень долга такой же как был 10 лет назад в 2013г. (то есть 10 лет он был больше 58 млрд.) и теперь процентные расходы будут снижаться и тем самым увеличивая чистую прибыль.

( Читать дальше )

Чистая прибыль SFI по МСФО в I квартале 2023 года составила 6 млрд руб. против убытка в 1,6 млрд руб. годом ранее

- 30 мая 2023, 10:25

- |

Чистая прибыль ПАО «ЭсЭфАй» (инвестиционный холдинг SFI, MOEX: SFIN) за первый квартал 2023 года по международным стандартам финансовой отчетности (неаудированные данные) составила 6 млрд руб. В 1 квартале 2022 года холдинг получил убыток в размере 1,6 млрд руб.

Общий доход от операционной деятельности и финансовый доход составили 9,8 млрд руб. против 322 млн руб. за аналогичный период 2021 года. На этот показатель оказали влияние позитивные результаты деятельности активов холдинга в отчетный период, а также положительная переоценка стоимости акций публичных компаний в инвестиционном портфеле SFI.

В консолидированной отчетности холдинга SFI учитываются показатели дочерней лизинговой компании ПАО «Европлан», ООО «Регион Эстейт» (которое развивает игровой сервис GFN.RU), а также – в соответствии с долей владения – результаты САО «ВСК» (SFI принадлежит 49%).

SFI также владеет 11,18% акций ПАО «РуссНефть» и 10,37% акций ритейлера ПАО «М.Видео», которые учитываются в отчетности холдинга как финансовые инструменты, оцениваемые по справедливой стоимости (акции данных двух публичных эмитентов оцениваются по цене закрытия торгов на Московской бирже 31 марта 2023 года).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал