отчеты мсфо

Разбор отчета Группы ЛСР и маленькая инвестиционная идейка

- 01 сентября 2022, 18:01

- |

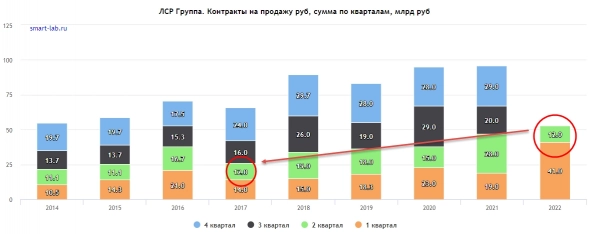

1 полугодие у нас сложилось из двух совершенно неравнозначных кварталов:

📈Рекордно большие продажи в первом квартале

📉Минимальные за 5 лет продажи во втором квартале

График: поквартальные продажи ЛСР по годам.

Доля ипотечных сделок стабильна и составила 75%. Согласно статистике ЦБ, выдачи ипотеки во апреле-мае резко обвалились:

Это собственно и обеспечило низкие продажи жилья Группы ЛСР во 2-м квартале. Однако на этом же графике видно, что уже в июле объемы выданной ипотеки выросли на 35% по сравнению с июнем, так что можно ожидать восстановления продаж компании во 2-м полугодии.

Стоит отметить, что 18% выручки компании приходится на продажи строительных материалов, что вносит свою стабилизирующую роль в результаты.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Группа ЛСР выдала кредит мажоритарию на льготных условиях на размер почти всей прибыли за 1-е полугодие

- 01 сентября 2022, 09:33

- |

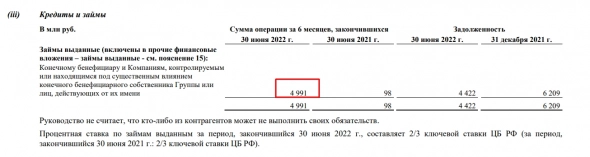

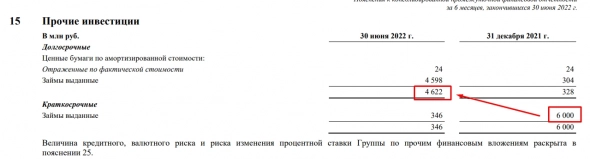

Глянул отчет ЛСРа. Все ниче, если бы не это. В 1-м полугодии контора кредитнула своего мажора Молчанова на 5 ярдов по льготной ставке (2/3 от ЦБ). Это снизило свободный денежный поток компании на 4,83 млрд руб за 1 полугодие. Прибыль компании за полугодие составила 6,4 млрд руб, а после учета курсовых разниц 5,1 млрд.

Не совсем понятно, почему компания занимает на рынке у банков с премией и отдает эти деньги мажору с дисконтом, в ущерб компании и ее акционерам.

За счет роста ставок, например, у ЛСР в 1-м полугодии процентные расходы выросли на 4 млрд руб (с 3,2 млрд до 7,2 млрд руб).

Если бы компания наконец заплатила дивиденды 78 руб на акцию, как в прошлые годы, Молчанов бы получил на свои 55 млн акций 3,74 млрд руб после налогов.

Как думаете, на какие цели Андрей Юрьевич взял кредит у своей компании?

UPD, Я лажанул конечно. Кредит был выдан еще в 2021 году.

На слайде видно, что бенефициару было выдано 6,2 млрд на конец 21 года.

Это объясняет «льготный» характер ставки. А в движении денежных средств -5,2 млрд выданных займов — это могли быть займы дочерним компаниям группы.

С другой стороны, мне непонятно, почему по денежному потоку мы имеем проводку -4,8 млрд выданные займы на балансе не выросли на эту величину?

RAZB0RKA отчета ЛЕНЭНЕРГО по МСФО за 1 полугодие 2022. Зачем нужен МСФО?

- 01 сентября 2022, 09:16

- |

Подписчики не перестают меня удивлять :)

Отчет ЛЕНЭНЕРГО по МСФО занял 3 место в рейтинге интересов подписчиков, в 3 раза опередив ТИНЬКОФФ и в 2 раза опередив отчет OZON!

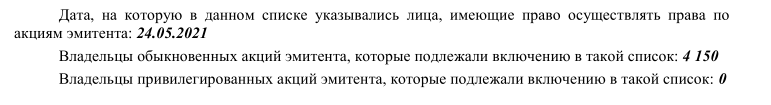

Последние доступные данные говорят что у компании всего 4 150 акционеров

К сожалению, в этом отчете нет данных о количестве держателей ЛЕНЭНЕРГО АП

Ведь для рынка, инвестиционный кейс ЛЕНЭНЕРГО — это история «золотого» префа и его гарантированных дивидендов в размере 10% прибыли РСБУ

Разборку отчета по РСБУ за 1 полугодие я сделал еще 6 августа

https://t.me/razb0rka/10В обзоре писал, что согласно июльской версии ИПР (бизнес-плана) компании, дивиденд на преф за 2022 год составит 14.9 руб

( Читать дальше )

Hewlett Packard Enterprise: по-прежнему низкие темпы роста - Синара

- 31 августа 2022, 17:52

- |

Менеджмент подтвердил прогноз по росту выручки на 2022 ф. г. на 3–4% с поправкой на колебания валютных курсов.

( Читать дальше )

Давление на прибыль HP Inc. оказывает снижение спроса на ПК - Синара

- 31 августа 2022, 17:27

- |

На продажи HP Inc. в отчетном периоде негативно повлияла высокая инфляция, из-за чего потребители стали меньше тратить на технику. Как следствие, выручка сократилась на 4% г/г до $14,6 млрд, в основном из-10%-ного за снижения продаж ноутбуков (занимают 45% в выручке компании) в денежном выражении, тогда как в штуках ноутбуков продано на 32% меньше, чем годом ранее. Кроме того, давление на выручку оказало снижение доходов от продаж принтеров на 6% г/г.

На следующий отчетный квартал HP Inc. прогнозирует скорректированную чистую прибыль в диапазоне $0,79–0,89 на акцию, на 20% ниже консенсус-прогноза в $1,05. При корректировке прибыли компания учтет связанные с поглощением Poly расходы в размере $0,05 на акцию. По итогам года прибыль может составить $4,03 на акцию (на 5,6% ниже консенсус-прогноза), тогда как без учета расходов на Poly годовая прибыль могла бы составить $4,11 на акцию (-4,4% к ожиданиям аналитиков). Давление на прибыль в 2022 г. в основном связано с низким спросом на ПК.

( Читать дальше )

M&A в EMC поможет сохранить растущую динамику выручки в этом году

- 31 августа 2022, 16:05

- |

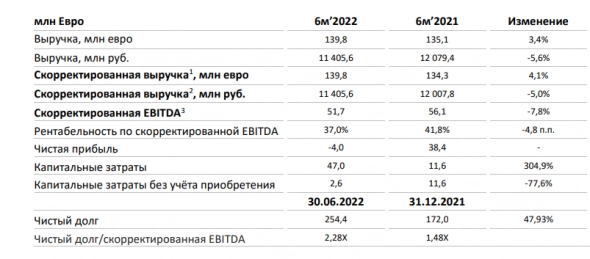

Вышел слабый отчет компании EMC за 1-ое полугодие..

Крепкий курс на конец июня сделал компанию убыточной. Но и без него рентабельность снизилась, по EBITDA она составила 37%, хотя и осталась на достаточно высоком уровне.

Из-за переоценки хеджирующих инструментов и курсовых разниц компания стала убыточной. Напомню, что функциональная валюта в ЕМЦ — евро, который дешевел к рублю быстрее доллара. Без учета разовых переоценок, чистая прибыль составила 33,5 млн евро, что также меньше прошлогодних значений на 13% (было 38,4 млн евро), а если корректировать прошлогоднюю прибыль схожим образом, то снижение составило все 23% (было 43,5 млн евро).

P/E по скорректированной прибыли = 10, EV/EBITDA = 8,8 — дорого. В рублях котировки с начала года упала на 54%, но в евро это -35%.

Текущая капитализация 41,4 млрд рублей или 680 млн евро.

( Читать дальше )

RAZB0RKA отчета ФОСАГРО по МСФО за 1 полугодие 2022. "Санкции? Неее, не слышал..."

- 31 августа 2022, 11:47

- |

Если описать результаты ФОСАГРО за полугодие одной картинкой, то отлично подойдет известный мем

8 августа делал разборку отчета РСБУ ФОСАГРО за 1 полугодие и писал о том, что головная компания «подняла» с дочек рекордную сумму дивидендов

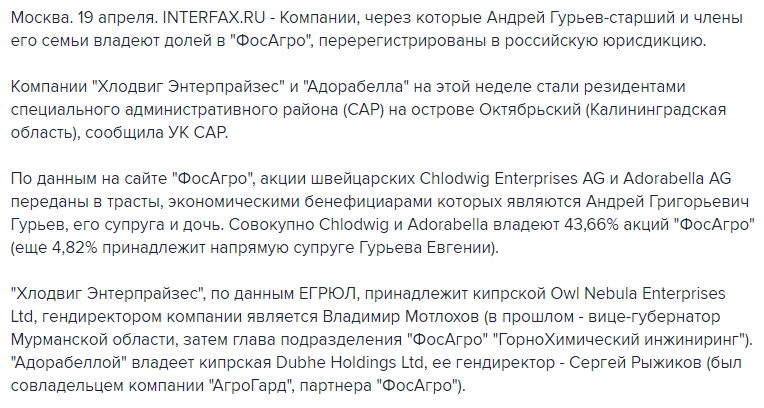

https://t.me/razb0rka/19Прибыль за 1 полугодие в 115 млрд руб позволяет выплатить 900 руб дивидендов

Однако, пока пакеты Гурьевых, на сколько я понимаю, находятся там же где и в декабре 2021 года — в Швецарии

Делая тот обзор, я пропустил важную новость про то, что Гурьевы перевели свои пакеты в Калинград...

( Читать дальше )

Татнефть не смогла в полной мере извлечь выгоду из благоприятной макроэкономической ситуации - Газпромбанк

- 30 августа 2022, 15:13

- |

Выручка составила 790 млрд руб. (+42% г/г), EBITDA – 276 млрд руб. (+100% г/г), чистая прибыль акционерам – 140 млрд руб. (+52% г/г). Основной операционный денежный поток (без учета банковских операций) вырос всего на 15% г/г до 160 млрд руб., что отчасти было обусловлено увеличением оборотного капитала на 62 млрд руб. Капвложения подскочили на 69% г/г до 71,5 млрд руб., что привело к снижению основного СДП (без учета банковских операций) до 88 млрд руб. (-9% г/г).

Мы считаем результаты слабыми: показатель основного СДП свидетельствует о том, что компания не смогла в полной мере извлечь выгоду из благоприятной макроэкономической ситуации. Однако, учитывая геополитическую неопределенность и то, что Татнефть сохраняет приверженность своей дивидендной политике, мы на данном этапе по-прежнему считаем ее привлекательной нефтегазовой фишкой при коэффициенте «цена/прибыль 2022» в 3,6х для обыкновенных и 3,3х для привилегированных акций.Корнеев Александр

«Газпромбанк»

🔎ОАО ДЗРД Отчет МСФО

- 30 августа 2022, 13:58

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1766561

( Читать дальше )

RAZB0RKA отчета СЕГЕЖА по МСФО за 2022 год. А что там с дивидендами?

- 30 августа 2022, 13:18

- |

СЕГЕЖА заняла 1 место в рейтинге интересов подписчиков моего канала опередив в 3 раза OZON и в 4 раза ТИНЬКОФФ

С момента выхода отчета СЕГЕЖА за 1 полугодие — сделаны наверно уже десятки обзоров от блогеров и инвест.домов

Почти все авторы сходятся во мнении, что отчет плохой

Но что такое «плохой» и «хороший» в нынешние времена?

- Доллар скачет вверх до 120 руб и вниз до 50 руб

- Введены эмбарго на покупку российских товаров

- Затруднены расчеты с недружественными странами

На мой взгляд, действовшая ранее система координат оценки результатов компаний сильно «повреждена»

Предлагаю учитывать это, при обзоре результатов СЕГЕЖА за 1 полугодие 2022

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал