отчеты МСФО

Ozon наращивает EBITDA: отчёт по МСФО за I квартал

- 25 апреля 2024, 10:58

- |

Результаты достаточно хорошие: GMV, включая услуги, +88%, до 570,2 млрд руб., хотя рынок ожидал более высоких темпов роста.

С другой стороны, EBITDA выше ожиданий: +16%, до 9,3 млрд руб. Это обусловлено положительным вкладом финтех-направления. Его EBITDA выросла в 2,4 раза, до 5,9 млрд руб., на фоне увеличения процентной и комиссионной выручки, базы активных пользователей.

В сегменте e-commerce, напротив, EBITDA -40%, до 3,3 млрд руб., из-за роста стоимости логистических услуг и инвестиций в развитие.

Убытком (13 млрд руб. против прибыли в 10,7 млрд руб.) можно пренебречь на фоне хороших темпов роста EBITDA, т.к. это можно объяснить разовым фактором (признанием дохода в I квартале 2023 г., связанного реструктуризацией и погашением конвертируемых облигаций), а также ростом финансовых расходов уже в I квартале 2024 г.

📍В целом мы положительно смотрим на Озон. Это компания роста, поэтому её убыточность обоснована активными инвестициями, но важно сфокусироваться на рентабельности и удерживать EBITDA в плюсе. GMV продолжит активно расти на уровне 70–80% в год за счёт ставки компании на развитие предпринимателей: число активных продавцов в первом квартале увеличилось вдвое (до 500 тыс.), а доля маркетплейса в обороте достигла 85,2% против 79,5% годом ранее. #OZON

( Читать дальше )

- комментировать

- 204 | ★1

- Комментарии ( 0 )

Северсталь: Финансовые результаты (1К24 МСФО)

- 25 апреля 2024, 10:53

- |

Северсталь представила сильные финансовые результаты за 1-й квартал 2024 г. Компания вернулась к квартальной периодичности раскрытия отчетности и дивидендных выплат, что является позитивным фактором. Несмотря на временное снижение продаж стальной продукции, ключевые показатели Северстали продемонстрировали уверенный рост, а долговая нагрузка по-прежнему сохраняется на отрицательном уровне. Совет директоров компании рекомендовал дивиденд в размере 38,3 руб. на акцию с доходностью к текущим котировкам 2,0%.

Мы подтверждаем рекомендацию «Покупать» для бумаг Северстали с целевой ценой 2 028 руб.

Операционные результаты. В 1-м квартале 2024 г. Северсталь нарастила выплавку стали на 6,5% г/г, до 2 901 тыс. т. Продажи стальной продукции сократились на 10,6% г/г, до 2 474 тыс. т, вследствие временной приостановки реализации слябов в связи с формированием запаса под ремонт доменной печи No5. Доля продукции с высокой добавленной стоимостью составила 51,1% против 42,9% годом ранее.

( Читать дальше )

ДВМП: перевозки растут, а рентабельность — нет

- 25 апреля 2024, 10:16

- |

Ключевые показатели

- Объемы международных морских перевозок, интермодальных перевозок, каботажных перевозок и железнодорожных контейнерных перевозок выросли на 23, 23, 24 и 17%, составив 419 тыс. TEU, 625 тыс. TEU, 105 тыс. TEU и 753 тыс. TEU соответственно.

- Контейнерооборот во Владивостокском морском торговом порту вырос до 859 тыс. TEU. ВМТП продолжает удерживать лидерство по контейнерообороту в России.

- В состав транспортного флота принято восемь новых судов для развития каботажных и внешнеторговых перевозок.

- Контейнерный парк вырос на 22%, до 101 751 единицы.

- Парк фитинговых платформ разросся на четверть, до 13 018 единиц.

Главные цифры

Выручка ДВМП достигла 172 млрд рублей, прибавив 6% за год.Рентабельность валовой прибыли до амортизации снизилась на 12% по сравнению с 2022 годом и составила 43%. Снижение вызвано ростом железнодорожных тарифов и расходов на транспортные услуги на 38%.

( Читать дальше )

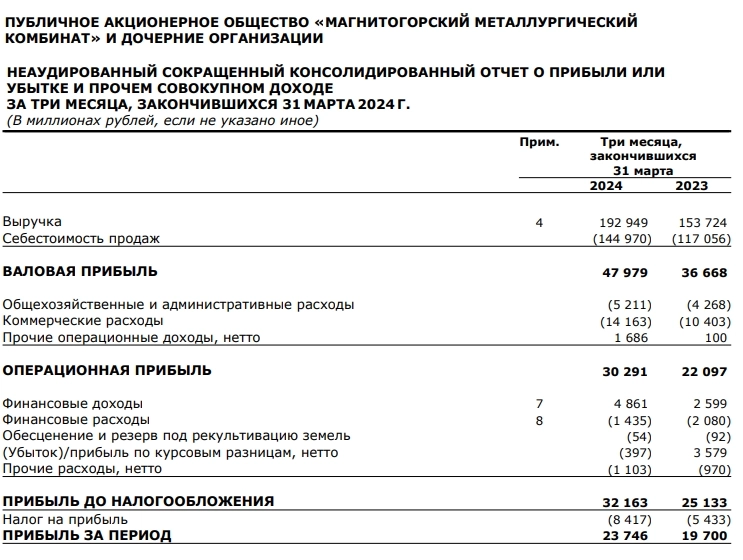

ММК МСФО 1кв 2024г: выручка Р192,9 (+25,5% г/г), прибыль Р23,7 млрд (+20,5% г/г), РСБУ: выручка Р166,4 млрд (+20,9% г/г), прибыль Р24,8 млрд (+14,8% г/г)

- 25 апреля 2024, 10:13

- |

( Читать дальше )

ВТБ МСФО 1кв 2024г: чистая прибыль 122,4 млрд руб (-16,8% г/г)

- 25 апреля 2024, 10:06

- |

Дмитрий Пьянов, Первый заместитель президента-председателя Правления, Финансовый директор Банка ВТБ, отметил:В первом квартале 2024 года количество активных клиентов розничного бизнеса банка ВТБ (без учета клиентов Банка «ФК Открытие») увеличилось на 430 тысяч,составив почти 20 млн клиентов-физических лиц, это четверть экономически активного населения России.

«В первом квартале 2024 года группа ВТБ заработала чистую прибыль в размере 122,4 млрд рублей, что соответствует возврату на капитал 22,1%, увеличила долю рынка кредитования, прежде всего в корпоративном сегменте, а также вновь стала лидером по показателю прироста клиентов, которые впервые выбрали банк ВТБ в качестве ежедневного финансового партнера. Сильные результаты первого квартала и благоприятный прогноз экономической динамики создают хорошую основу для выполнения наших планов на полный год».

( Читать дальше )

Группа ММК публикует финансовые результаты за I квартал 2024 года

- 25 апреля 2024, 10:03

- |

- Выручка Группы увеличилась до 192 949 млн руб. (+25,5% г/г)

- EBITDA выросла до 42 147 млн руб. (+27,8%г/г)

- Чистая прибыль достигла 23 746 млн руб.(+20,5%)

- Капитальные затраты составили 21 814 млн руб. (+15,5% г/г), что обусловлено продолжающейся реализацией стратегии развития Группы, в том числе:

Чистый долг Группы по итогам I квартала составил отрицательную величину –95 887 млн руб., при этом коэффициент чистый долг/EBITDA находится на уровне –0,47x.

Во II квартале ожидается восстановление объема продаж – в первую очередь, премиальной продукции – на фоне окончания ремонтов в прокатном переделе и позитивной динамики металлопотребления, подкрепленной сезонным оживлением строительной активности.

( Читать дальше )

ЮГК. Результаты отчета

- 25 апреля 2024, 10:02

- |

Выручка: 67,8 млрд руб. (+18,9%).

EBITDA: 30,9 млрд рублей (+22,6%)

Чистая прибыль: 0,7 млрд руб. (в 2022 г.: -20,1 млрд руб.)

Чистый долг: 62,8 млрд руб. (+22,2%)

CAPEX: 22,1 млрд руб. (+24,2%):

- CAPEX Сибирский хаб: 15,2 млрд руб. (+23,6%)

- CAPEX Уральский хаб: 6,9 млрд руб. (+25,5%)

Запасы: 593 тонны (+25,9%):

- Запасы Сибирский хаб: 409 тонн (+46,1%)

- Запасы Уральский хаб: 184 тонн (-3,7%)

Рентабельность по EBITDA: 45,6% (в 2022 г.: 44%).

Чистый долг/ EBITDA: 2,03x (в 2022 г.: 2,04x)

Выручка CAGR 19-24 гг.: +13,2%

Производство золота составило 12,8 тонн (-7,2%). Снижение произошло за счет из-за уменьшения содержания золота на Кочкарском месторождении по причине использования более бедной руды со складов и сдвига начала производства на месторождении Высокое в Сибири на 2024 год.

Значительно увеличились запасы в Сибирском хабе (+46,1%).

CAPEX увеличился на 24,2% поскольку на 2023 год пришлась завершающая стадия затрат по проекту Высокое.

( Читать дальше )

🔎ММК Отчет МСФО

- 25 апреля 2024, 10:02

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1833556

( Читать дальше )

Чистая прибыль СПБ Биржи упала почти втрое до ₽0,68 млрд

- 25 апреля 2024, 09:56

- |

quote.ru/news/article/6629e8869a79473ce5c16bcd?from=newsfeed

OZON: Оборот e-commerce сегмента в I кв. 2024 г. вырос на 88% г/г, до 570 млрд руб. EBITDA - 9,3 млрд руб. на 16% больше г/г. Убыток - 13,2 млрд руб. против прибыли в 10,7 млрд руб. г/г - отчет

- 25 апреля 2024, 09:36

- |

Оборот сегмента e-commerce OZON вырос на 88% год к году, превысив отметку в 570 млрд рублей. Это достигнуто за счет активного развития предпринимательства и увеличения доли продавцов на маркетплейсе до 85%. Количество активных предпринимателей увеличилось вдвое, достигнув 500 тыс человек, преимущественно из регионов России.

Ozon продолжает инвестировать в развитие своей платформы и логистической инфраструктуры, сосредотачиваясь на регионах. Это привело к увеличению числа активных покупателей на треть и росту заказов на 70% за первый квартал 2024 года.

Однако из-за инвестиций и роста стоимости логистических услуг скорректированная EBITDA маркетплейса сократилась на 40%.

В сегменте финтех рост базы активных пользователей составил 70%, а выручка выросла в 3,2 раза. Финтех-продукты Ozon стали популярны среди физических лиц и предпринимателей, включая гибкие кредитные продукты и рассчетно-кассовое обслуживание.

Консолидированные финансовые результаты Группы Ozon также показывают положительную динамику: выручка выросла на 32%, а валовая прибыль увеличилась на 43%. Однако убыток в первом квартале 2024 года составил 13,2 млрд рублей из-за некоторых финансовых операций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал