отраслевой анализ

Банковский сектор: самые интересные акции в период снижения ставок

- 21 ноября 2025, 16:53

- |

В III квартале ключевая ставка снизилась с 20 до 17%. Снижение ставок даёт повод ожидать роста процентной маржи и улучшения финансовых показателей. В то же время вызревание проблемных кредитов продолжает сказываться на объёме резервирования и давит на маржинальность чистой прибыли. Как складывалась ситуация в III квартале 2025 года — рассказываем в обзоре.

Что происходит с акциями публичных банков

На Московской бирже торгуются акции нескольких банков:

- ДОМ.РФ ✅NEW!

- Банк Санкт-Петербург

- ВТБ

- МКБ

- МТС Банк

- Сбербанк

- Совкомбанк

- Т-Технологии (Т-Банк)

- Уралсиб

У акций Уралcиба и МКБ низкая ликвидность, поэтому мы отслеживаем их динамику, но не сравниваем финансовые показатели с другими банками.

Лучше других в III квартале выглядели акции МТС-Банка, который показал заметные улучшения в отчёте за полугодие. По итогам III квартала показатели тоже очень неплохие: процентная маржа 6,3%, ROE 24,4%, стоимость риска 5,9%. Почти 40% активов банка составляет портфель облигаций, который может хорошо перформить во время цикла снижения ставок. По текущим уровням банк выглядит недорогим, но как ставка на смягчение ДКП проще купить длинные ОФЗ.

( Читать дальше )

- комментировать

- 8.1К | ★2

- Комментарии ( 0 )

Банковский сектор: какие акции интереснее в период снижения ставок

- 22 августа 2025, 16:08

- |

Во II квартале ставки всё ещё оставались высокими, но надежды на смягчение денежно-кредитной политики уже начали отражаться на финансовых рынках. Разбираемся, как отработали публичные банки перед началом цикла снижения ставки, и какие эмитенты выглядят сильнее других.

Взгляд на сектор

Во II квартале, по данным ЦБ, активы банковского сектора увеличились на 0,5%. Кредиты физическим лицам выросли на 0,4%, юридическим лицам — на 1,2%, ипотечные кредиты — на 1,5%. В целом продолжается стагнация после бурного 2024 года.

Значительно выросли вложения в облигации — на 3,9%. Это ставка на дополнительные доходы от переоценки в цикле снижения ключевой ставки. Уже в мае – июне на рынке ОФЗ были активны покупатели.

Среди публичных банков выделился МТС Банк, который увеличил вложения в ценные бумаги, в первую очередь облигации, в 2,3 раза, до 283 млрд руб.

Чистая прибыль банковского сектора во II квартале составила 949 млрд руб. — это на 26,5% выше результата за I квартал.

( Читать дальше )

Как российские компании монетизируют искусственный интеллект

- 18 августа 2025, 16:27

- |

Внедрение искусственного интеллекта (ИИ) часто сравнивают с промышленной революцией и появлением интернета. Из российских публичных компаний наиболее заметные игроки в сфере искусственного интеллекта — это Яндекс, Сбербанк, Т-Технологии и ВК.

ИИ стремительно развивается — от текстовых моделей к мультимодальным, обрабатывающим текст, видео, аудио, графику одновременно, от статистической обработки текста — к моделям, способным на рассуждение и логические операции. Следующий этап развития — универсальный ИИ, способный самостоятельно и без обучения разбираться в новых задачах.

Направление будущих применений ИИ обширны: от разработки новых медицинских препаратов и проведения автономных научных исследований до управления энергетическими сетями.

Но перспективы монетизации ИИ, как отмечает Мэри Микер в обзоре Trends – Artifcial Intelligence, неоднозначны — слишком велики капвложения в инфраструктуру (серверы, генерация электричества, системы охлаждения) и обучение нейросетей, а также слишком сильна конкуренция. Мы решили посмотреть, как развивают ИИ в России и окупаются ли технологии.

( Читать дальше )

🔥 Мой ТОП акций по секторам!

- 14 июля 2025, 16:47

- |

▪️ Цены на акции весьма приятные для того, чтобы начать / продолжать собирать портфель на срок 2-3 года и даже на долгосрок, если вы в него верите.

▪️ В начале года давала список из 8 акций (https://t.me/fin_zametki/501), которые можно было добавить в портфель. Потом актуализировала (https://t.me/fin_zametki/615) данные в апреле. На сегодняшний день с апреля ничего не поменялось. Аутсайдеры остались аутсайдерами, а крепыши держатся и цели продолжают быть актуальными.

✔ Вы часто спрашиваете, а какие акции можно покупать, держать в портфеле и т.д. Я не даю ИИР, но решила, что могу поделиться с вами своими лидерами в некоторых отраслях. И из этого вы уже сами сможете выбрать что-то для себя. Тем более рынок вернулся на значения конца декабря 2024 года, перспективы роста имеются, хотя и перспективы снижения и ухода ниже тоже остаются.

НЕ ЯВЛЯЕТСЯ ИИР!

Банки: здесь лидеры видны невооруженным взглядом это Сбер и Т-технологии. Еще тут можно посмотреть и в сторону Совкомбанка, и БСП.

( Читать дальше )

Индексные фонды на любые инвестиционные идеи! (часть 2)

- 06 марта 2023, 11:01

- |

В прошлом посте я дал огромный список ETF и БПИФов на глобальные, региональные и страновые индексы, которые можно рассмотреть пассивному инвестору.

Теперь мы постепенно перейдём к активным стратегиям, для которых могут подойти фонды на более узкие индексы, если нет желания или умения выбирать отдельные акции.

• Секторные 🦺

Информационные технологии — VGT;

Здравоохранение — VHT;

Финансовый — VFH;

Коммуникации — VOX;

Энергетика — VDE;

Промышленность — VIS;

Сырьевой — VAW;

Ритейл — XRT;

Потребительский — VDC.

• Отраслевые 🧪

Телекоммуникации — IYZ;

Биотехнологии — IBB;

Полупроводники — SOXX;

Фармацевтика — XPH;

Банки — KBE;

Авиация — JETS;

Нефтегаз — XOP;

Строительство — ITB;

Металлургия — XME;

Рестораны — FTXG;

Недвижимость (США / развитые рынки) — VNQ / VNQI.

• Тематические 🕹

Блокчейн-технологии — BLCN;

ESG-компании — ESGV;

Кибербезопасность — HACK;

Зелёная энергетика — ICLN;

Облачные технологии — CLOU;

Электрокары — KARS;

Киберспорт — HERO;

( Читать дальше )

Инвестиции в информацию на биржах США

- 30 января 2022, 16:27

- |

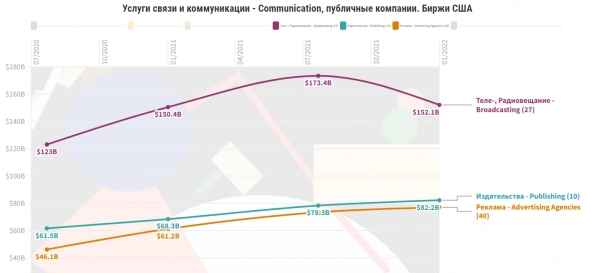

Сейчас обращаю ваше внимание на отрасль Издательства — Publishing. Здесь всего 10 компаний, на СПБ всего две: NY Times и Scholastic Corporation (связана с образованием и книгами для детей).

Так же в отрасли можем найти:Daily Journal, медиа-холдингGannet, знакомый по учебникам по английскому языку и словарям Pearson. Кстати, Pearson в 40-х 19 века начинался как строительный бизнес, а в 1920-х стал издательским.

Более 75% стоимости отрасли - британо-голландская международная информационно-аналитическая компания Relx group. Сегодня стоит почти $60 млрд, занимается информацией и аналитикой в различных научных, технических, медицинских и правовых областях. Поставщик информации для профессионалов из разных отраслей.

С лета 2020 года отрасль Издательства выросла на 30-35%.

Итоги S&P 500 по отраслям и дивидендам за 3 квартал 2021 г

- 10 октября 2021, 20:01

- |

Друзья, добрый день!

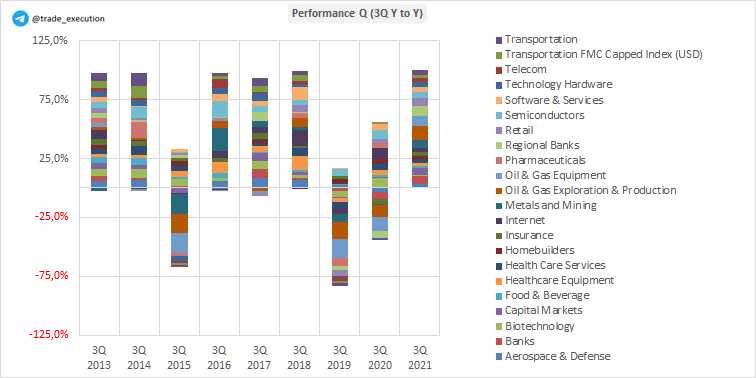

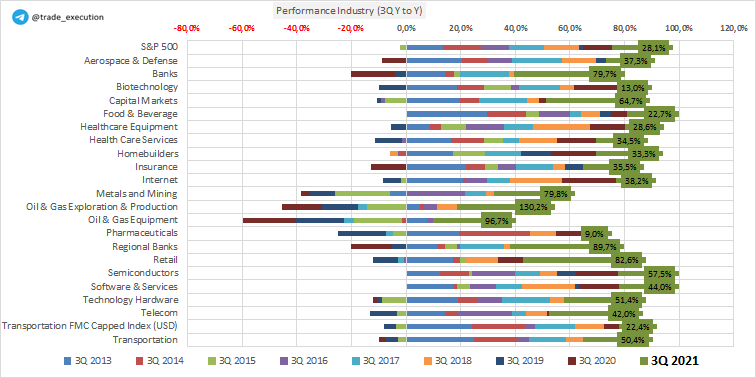

Пришло время подвести итоги третьего квартала 2021 года и посмотреть, что интересного произошло в отраслях?

Ниже представлены диаграммы — итоги 3 квартала от года к году, начиная с 2012 г. Очень хорошо видно, что все отрасли в большом плюсе. Особенно выделяться в этом году Oil & Gas Exploration (+130%).

Источник: www.spglobal.com

( Читать дальше )

Электроэнергетика глазами частного инвестора

- 04 декабря 2019, 10:19

- |

Электроэнергетика предоставляет много вариантов для частных инвестиций. В этой отрасли есть и «голубые фишки», и глубокоэшелонированные эмитенты, дивидендные истории и компании роста, госкорпорации и частный бизнес. Да и сама отрасль очень интересна по своей структуре. Без понимания этой структуры начинающим инвесторам бывает непросто разобраться в особенностях работы того или иного эмитента на этом рынке. Тема очень обширная, но я попробовал собрать наиболее значимую, на мой взгляд, информацию о функционировании электроэнергетики и роли основных игроков рынка. Осторожно, лонгрид)

Структура рынка

В России электроэнергетика входит в десятку отраслей с наибольшим вкладом в ВВП. При этом потребление электроэнергии растет во всем мире, а Россия является нетто-экспортером электроэнергии. Помимо собственно потребителей рынок электроэнергии включает в себя еще три сегмента:

- генерация

- передача и распределение

- сбыт

( Читать дальше )

- комментировать

- 12.5К |

- Комментарии ( 14 )

Совет Билли'О покупающим посредственные акции в отстающих отраслях

- 24 декабря 2018, 10:03

- |

IBD founder William J. O’Neil made industry-level study a central focus based on early company research that showed more than 35% of the strength of a winning stock’s advance owed to the strength of its industry group at the time of its breakout. Another 10% to 15% of that same stock’s strength was linked to the strength of the overall sector. The combination meant as much as 50% of a stock’s strength is tied to industry group and sector attributes at the time of its breakout.

Основатель IBD Уильям Дж. О'Нил сделал изучение отраслей центральным фокусом на основе ранних исследований компании, которые показали, что более 35% силы роста выигрышной акции возникает благодаря силе отрасли на момент выхода из базы. Ещё 10-15% силы акции связано с силой общего сектора. Суммарно 50% силы акции связано с атрибутами отрасли и сектора на момент выхода из базы.

Выбираем акции для инвестирования среди нефтяных компаний РФР. Часть 1

- 17 сентября 2013, 17:13

- |

Задача настоящего исследования: отобрать наиболее перспективные с инвестиционной точки зрения акции для продолжительного регулярного инвестирования. Естественно, нужно определить некие формальные критерии, по которым должен произойти отбор.

Что может выступить этими критериями?

A) Дивидендная доходность. Формальный критерий? Да. Измеримый? Да. Можно ли ранжировать на основании его? Да

B) Способность расти и генерировать прибыль. Здесь, необходима некоторая формализация. Что значит способность расти? Наверное, это рост капитала компании. В принципе это можно измерить методом сравнительной динамики собственного капитала на акцию (пусть это будет критерий с индексом В1). У кого лучше динамика, тот и чемпион. Но рост собственного капитала без эффективного его инвестирования ничего не даёт миноритарию. Поэтому придётся ввести ещё дополнительный критерий в этой группе, это эффективность использования этого капитала или его рентабельность (ROAE) (пусть этот критерий будет под индексом В2). Теперь новая проблема: среди компаний разнообразие толерантности к финансовому рычагу, следовательно, та компания, которая имеет более высокий рычаг при одинаковой рентабельности бизнеса, будет демонстрировать более высокое значение ROAE. Но чтобы брать в долг, нужно делиться частью денежного потока, поэтому я думаю такой показатель как рентабельность всего задействованного капитала (ROACE) наиболее способен выразить финансовую эффективность бизнеса (пусть этот критерий будет под индексом В3). В качестве подтверждающих доп критериев я приведу статистику и ранжирование по двум другим видам эффективности — это операционная рентабельность бизнеса (ebit/sales) и чистая рентабельность продаж (return of sales)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал