опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Опционы, что лучше: покупать или продавать?

- 17 апреля 2024, 09:00

- |

Добрый день!

Дисклеймер: статья про премиальные опционы (ПО).

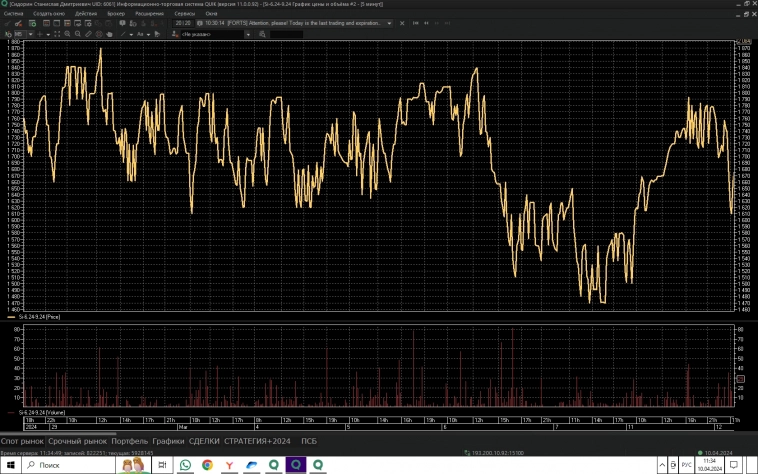

В одном из чатов прочитал информацию о том, что покупка опционов — планово-убыточное занятие, вроде как даже есть статистика по американскому рынку акции. Подумал, а почему бы на нашем рынке не провести такой расчёт? Мой выбор пал на Сбер $SBER, ибо ПО на него активнее всего торгую.

За горизонт взял 10-летнюю статистику по ценам на акциям Сбера начиная с 26/05/2014 и до 08/04/2024. Расчёт делал на виртуальные опционы-недельки, покупка осуществлялась на страйк, следующий после центрального, это было сделано для того, чтобы стабилизировать цены: на таком страйке цена на покупку колеблется в узком диапазоне от 10 копеек до 1 рубля за контракт. Примем за данное, что все покупки осуществлялись по цене 50 копеек за контракт. Количество приобретаемых контрактов 2000 штук, уплаченная премия 1000 рублей.

Выигрыш наступал, если цена опциона изменялась более чем на 10 рублей (шаг между страйками), для коллов вверх, для путов вниз. Разница бралась по цене открытия и закрытия на неделе, все опционы удерживались до экспирации. Дивы в расчете не участвовали, рынок знает когда будет отсечка и естественно халявных цен в такую неделю будет, поэтому результаты по неделькам с дивотсечками ноль как для путов так и для коллов.

( Читать дальше )

- комментировать

- 926 | ★2

- Комментарии ( 18 )

Комфортный стрэддл КАТАМАРАН на Si - 25.04.24

- 15 апреля 2024, 11:25

- |

Только паритет для построения «катамарана».

Только минимальное ГО.

Минимальный ограниченный риск.

Прибыль не ограничена.

Волатильность в моменте 9,5%.

Стратегия до 10 дней или раньше, в зависимости от динамики IV.

Возможно, одна из лучших стратегий — для позиционного успешного трейдинга по паре доллар/рубль.

Динамический паритет на страйке 95000 в виде равноЦЕННЫХ по стоимости 2-х каное обеспечивает устойчивость конструкции к любым колебаниям волатильности и цены БА.

PS — основано на матрице Такоева (с возможным дополнением в виде полного или частичного ДХ в случае потери ликвидности на данном страйке).

( Читать дальше )

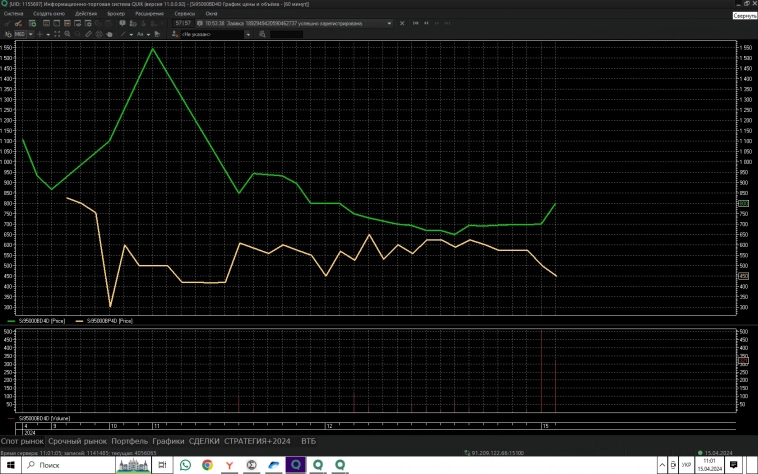

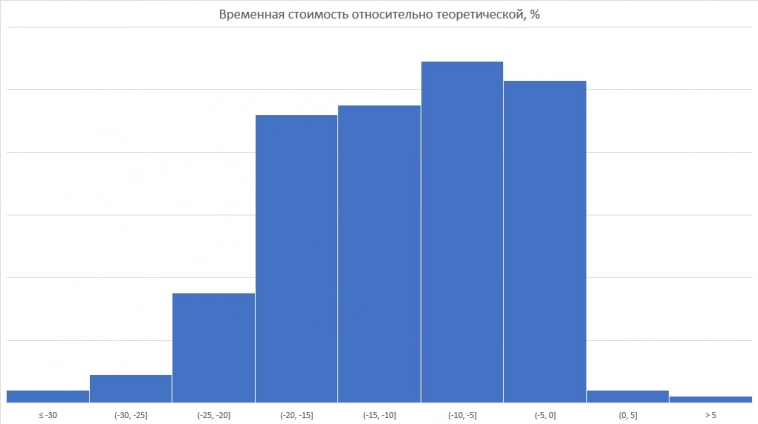

Распродажи в путах на Si

- 13 апреля 2024, 18:00

- |

Как видим, народ на срочке люто-бешено продает рубль. Их идея в том, чтобы продавать пут, и пока доллар дорожает, забирать себе премию, чтобы потом на эти 200 рублей, вырученных от продажи недельного пута, улететь в Дубаи. Ради этого на страйках возле центрального продавцы готовы давать скидку до 20-25% от временной стоимости пута. И да, льют именно путы:

( Читать дальше )

Плюмбумы или притворяются ,от природы они такие наверно ? чем больше открытости у сотрудников, туда и смотрим и идем....

- 12 апреля 2024, 20:45

- |

Когда идет письмо конкретному лицу, то ответственность возникает, да и само письмо не затеряется(по злому умыслу или нет это второй вопрос уже.Так в разных отделах мне говорят, что под«дулом пистолета» не озвучат, это типа личные данные, типа как на Лубянке или у Олигархов-" мы клиенту(где у меня все данные с пропиской и так далее, мы не говорим должность или имя руководителя, на чье имя писать собираетесь письмо… как это нормально ?

Былые года в открытом доступе на РБК все личности (не только руководители ) открыто освещают" себя, такие как БКС, ФИНАМ, тот же Открытие без обращения на Московскую биржу или в ЦБ РФ, фамилии руководителей или начальников отделов озвучивали( и даже телефоны предоставляли рабочие)....

Теперь второй спектакль сегодня начался с 9 утра , и вывел из себя с 10- до 19час утра(еще вопрос не решил с расширением лимита денежных средств), на 19часов времени.

( Читать дальше )

Покупка стрэддла на Si - стратегия для позиционных трейдеров

- 12 апреля 2024, 11:07

- |

ГО минимальное, риски ограниченные, прибыль по факту в момент положительного сальдо.

Любители фауны найдут много общего с поведением ленивцев или панд в природе )))

Спрэд ведет себя не спеша, как бы нехотя сжимаясь и расходясь.

Волатильность помогает накоплению прибыли.

Лучшие точки входа видны визуально, но это не обязательно.

Есть умельцы трейдинга, которые входят в позицию в любой момент и, используя алгоритм паритета премий, периодически фиксируют доход, закрывая и потом заново открывая новый стрэддл на текущем ЦС.

Время — деньги.

Купленный стрэддл на Si отлично проявляет себя на таймфреймах 1...3 месяца, когда есть достаточная ликвидность.

PS

Возможно его построение и на LEAPS, но надо учитывать фактор малоликвидности и при необходимости подключать фьючерсы.

Зеркальная позиция продажи стрэддла несет больше рисков и требует больше опыта.

В любом случае трейдинг на опционах должен быть комфортным и рациональным лично для вас.

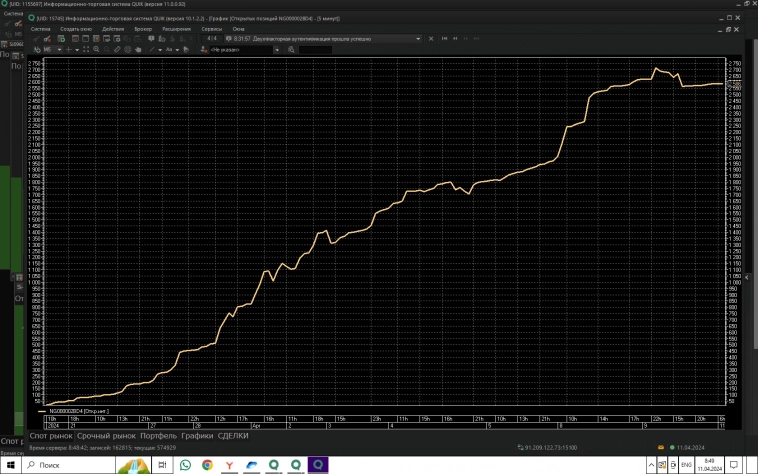

NG в опционах - резкий рост ОИ

- 11 апреля 2024, 09:06

- |

Где еще можно увидеть IV от 50 до 160%?

Риски и прибыль/убытки для линейных трейдеров просто зашкаливают!

Но это для экстремалов и любителей острых ощущений.

Для рационального позиционного трейдинга есть опционы или их комбинации с фьючерсами.

Поэтому и растет интерес к NG-неделькам и месячникам.

Чисто субъективно это видно по графику роста ОИ на наиболее торгуемых страйках и сериях.

Все есть в квике для активного и успешного трейдинга.

Присоединяйтесь!

Динамика ОИ популярного страйка C2000 на апрель

🧮 Выбрать свой способ использования опционов или попробовать все?

- 10 апреля 2024, 18:59

- |

Разберемся на вебинаре Школы Московской биржи. Валентина Савенкова, технический аналитик и активный трейдер, расскажет, как торговать опционами, вычислять риски и подстраивать этот инструмент срочного рынка под свою стратегию.

Мероприятие бесплатное, но нужно предварительно зарегистрироваться по ссылке. Мы пришлем напоминание о начале. Если не сможете присутствовать, отправим запись.

Торгуйте КФС - фьючерсы на Si и не только

- 10 апреля 2024, 11:48

- |

Можно торговать только спрэдами — риски ограничены, доходность умеренная.

Для анализа и открытия позиции достаточно графика.

Ликвидности достаточно, линейка на глубину 3...6 месяцев до 50 торгуемых фьючерсов — акции, валюта, товары, индексы.

Условно приняв КФС за базовый актив (БА), можно усложнить стратегию и добавить опционов.

В точках визуальных экстремумов.

Главное, чтобы было понимание КФС и чувство комфортности в спокойном позиционном трейдинге.

Всем профита и удачи!

Арбитраж - начало...

- 10 апреля 2024, 11:47

- |

Добрый день!

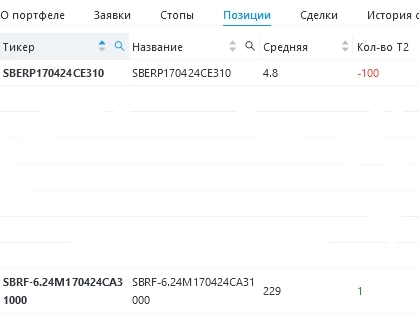

Какое-то время назад по свету коллеги-опционщика @Stanis решил попробовать межопционный арбитраж между Маржируемыми (МО) и Премиальными (ПО) опционами. Пару дней назад позицию закрыл и результатом остался доволен.

Но обо всем по порядку. Для арбитража выбрал $SBER следующую пару: Buy SBRF-6.24M170424CA31000 – Sell SBERP170424CE310. Для тестовой сделки выбрал пару, которая давала самую большую разницу. И для простоты с дельтой не заморачивался: взял один контракт МО по 229 рублей и продал 100 ПО по 4,8 рублей. Скрин позиции ниже

Я исходил из того, что если ни один из опционов до страйка не дойдёт, то буду держать до экспирации и тупо заработаю арбитражную разницу: 480 — 229 = 251 рубль.

Сразу хочу сказать, что биржа межопционный арбитраж не видит. Пониженного ГО не даёт. По ПО мне начислили ГО как за непокрытую продажу 4425 рублей, по МО взяли 414 рублей ГО и в процессе выросло до 850 рублей. Итого отношение потенциальная прибыль/ГО составила 5,18% на старте.

( Читать дальше )

Уравнение на триллион: модель Блэка-Шоулза

- 09 апреля 2024, 18:00

- |

Мы должны были озолотиться на опционах, но Блэк и Шоулз разболтали секрет всему свету. Edward Thorp [wiki]

Отличная возможность заболтать фрактальную тему: ни одного упоминания FMH! Впрочем, EMH (под конец) тоже опровергается.

Оригинал на английском (7 млн. просмотров): youtu.be/A5w-dEgIU1M

Перевод на русский (вышел 21 час назад): youtu.be/c-yf4nLgq2Q

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал