SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

3.5% на пауке...против 400 ИКСОВ НА НЕФТИ, таска!

- 24 апреля 2020, 23:03

- |

чисто от сердца… без бабла и батла про опционы.

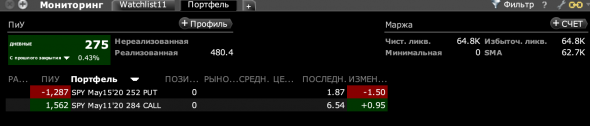

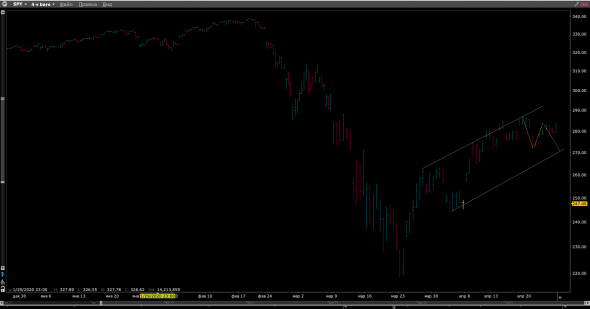

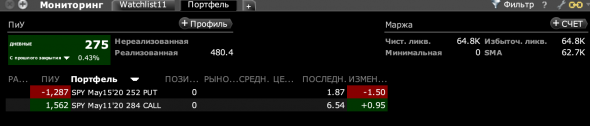

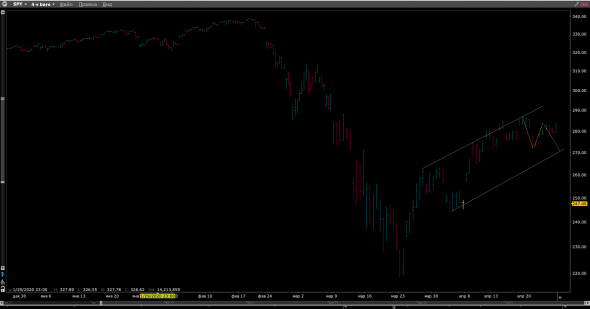

то было, а так нарисовал-)

за эту неделю… примерно 3,5%. и конечно… когда смотришь на нефть, нельзя не вспомнить Ромкину (Тихая Гавань) схему!

если кто то… из его команды вошел в путы нефти скажем на 1000руб, то щас этот человек богат! короч зря глумились...

но я все же склоняюсь к тому, что иксы это больше исключение!

1.иди поймай такой вход.

2.выдержи весь движняк.

поэтому, лучше помаленьку. а помаленьку неделю торговал из идеи коррекции:

( Читать дальше )

то было, а так нарисовал-)

за эту неделю… примерно 3,5%. и конечно… когда смотришь на нефть, нельзя не вспомнить Ромкину (Тихая Гавань) схему!

если кто то… из его команды вошел в путы нефти скажем на 1000руб, то щас этот человек богат! короч зря глумились...

но я все же склоняюсь к тому, что иксы это больше исключение!

1.иди поймай такой вход.

2.выдержи весь движняк.

поэтому, лучше помаленьку. а помаленьку неделю торговал из идеи коррекции:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Еще раз о ценообразовании опционов с отрицательными страйками.

- 24 апреля 2020, 15:18

- |

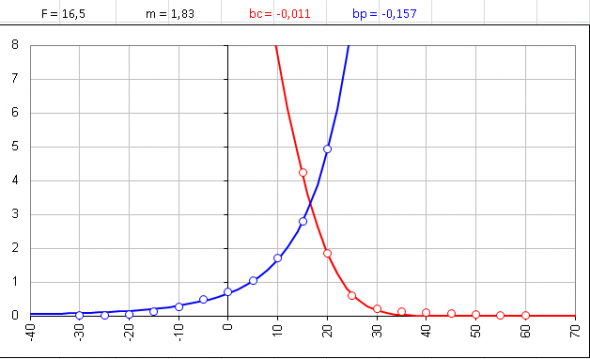

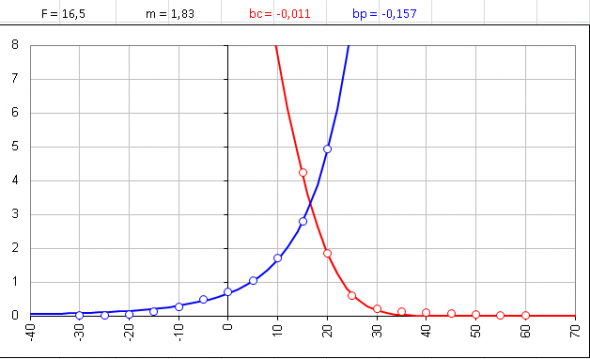

На сайте cmegroup.com появилась таблица со вчерашними ценами закрытия опционов на нефть CLM0 с отрицательными страйками.

Тупо подобрал к ним параметры обобщенной модели. Получилось вот что. На первый взгляд, почти идеально.

Автору респект!

Тупо подобрал к ним параметры обобщенной модели. Получилось вот что. На первый взгляд, почти идеально.

Автору респект!

Коллы на отрицательную нефть

- 24 апреля 2020, 13:59

- |

Коллеги, подскажите плиз теоретический вопрос.

Если бы на момент экспирации нефти WTI у инвестора были колл-опционы на неё, они бы ушли в минус или просто сгорели в ноль?

Аксиома, что покупатель опциона рискует только размером премии, соблюдалась?

Если бы на момент экспирации нефти WTI у инвестора были колл-опционы на неё, они бы ушли в минус или просто сгорели в ноль?

Аксиома, что покупатель опциона рискует только размером премии, соблюдалась?

Нефть опционы (нужна информация о подводных камнях) текущий момент

- 24 апреля 2020, 13:22

- |

Что насчет экпирации опционов ?

В шуме -37, выскакивала идея насчет минусовых опционов.

Там тоже может быть бойня.

Что где смотреть скиньте ссылки. Заранее всем спасибо!.

В шуме -37, выскакивала идея насчет минусовых опционов.

Там тоже может быть бойня.

Что где смотреть скиньте ссылки. Заранее всем спасибо!.

Вопрос по опционам (я не разбираюсь). Не может ли получиться, что при отрицательных ценах ГО останется положительным, а вармаржу будут списывать как раньше (покупка колла гораздо более рискована)?

- 24 апреля 2020, 12:22

- |

Сезон отчетностей в США. 27 апреля

- 24 апреля 2020, 10:43

- |

27 апреля отчитываются 63 компании. Каких-то гигантов с мега-именами среди них вроде нет. Все, что более-менее ликвидно по опционам, слабо бегает на отчетностях. Поэтому предлагаю посмотреть на другие конторы, которые на истории показывали хорошую волатильность после выхода результатов.

Тайм-фрейм на всех графиках — 1H.

NOV, National Oilwell Varco Inc.

Apr 28, 11:30 AM (после закрытия рынков)

Ожидания — 14%. Последние 3 отчета меньше чем на 10% не двигался.

OMF, Onemain Holdings Inc.

Apr 28, 8:00 AM (после закрытия рынков)

( Читать дальше )

Тайм-фрейм на всех графиках — 1H.

NOV, National Oilwell Varco Inc.

Apr 28, 11:30 AM (после закрытия рынков)

Ожидания — 14%. Последние 3 отчета меньше чем на 10% не двигался.

OMF, Onemain Holdings Inc.

Apr 28, 8:00 AM (после закрытия рынков)

( Читать дальше )

Пытаемся разобраться в ценообразовании опционов при отрицательных ценах

- 24 апреля 2020, 08:16

- |

Во вторник СМЕ выпустила заявление о переходе на модель Башелье при ценообразовании и оценке опционов.

Что же такое модель Башелье? В 2014 г. вышла книга Джеймса Уэзеролла «The Physics of Wall Street: A Brief History of Predicting the Unpredictable», выпущена в РФ под названием "Физика фондового рынка: Краткая история предсказаний непредсказуемого". Рецензии на нее на смартлабе были плохие, вроде как сплошная теория, книга бесполезная. И вот ее время пришло. К сожалению, в продаже ее нет ни в каком виде, но на сайте издательства есть ознакомительный фрагмент, где идеи Башелье вполне себе раскрываются (ссылки ниже). Надеюсь, будет полезно.

ссылка 1

ссылка 2

Что же такое модель Башелье? В 2014 г. вышла книга Джеймса Уэзеролла «The Physics of Wall Street: A Brief History of Predicting the Unpredictable», выпущена в РФ под названием "Физика фондового рынка: Краткая история предсказаний непредсказуемого". Рецензии на нее на смартлабе были плохие, вроде как сплошная теория, книга бесполезная. И вот ее время пришло. К сожалению, в продаже ее нет ни в каком виде, но на сайте издательства есть ознакомительный фрагмент, где идеи Башелье вполне себе раскрываются (ссылки ниже). Надеюсь, будет полезно.

ссылка 1

ссылка 2

Вопрос опционщикам

- 23 апреля 2020, 21:16

- |

Моя ситуация:

Вечер 20.04, РТС 105000

Покупаю путы 100000 по 1450 в количестве 20 шт. из 22 возможных.

День 21.04 РТС 98000

Продаю путы по 2900 в количестве 10 шт.

Думаю, что свои деньги вернул. Оставшиеся 10 путов собираюсь держать либо до экспирации, либо до цены 1000 и крыть.

Вечер 21.04 РТС 101000

В 21-15 ВТБ-Брокер принудительно закрывает мне 5 путов по цене 1990.

Попытка получить объяснение от брокера, почему они это сделали, и почему в 21-15, а не в 19-00, не увенчалась успехом. Талдычат, что им программа говорит.

Может дело в изменении ГО или ещё в чём-то? Или дело в ВТБ? В Финаме у меня таких проблем не было.

Забыл написать, что экспирация моих путов 23.04.

Вечер 20.04, РТС 105000

Покупаю путы 100000 по 1450 в количестве 20 шт. из 22 возможных.

День 21.04 РТС 98000

Продаю путы по 2900 в количестве 10 шт.

Думаю, что свои деньги вернул. Оставшиеся 10 путов собираюсь держать либо до экспирации, либо до цены 1000 и крыть.

Вечер 21.04 РТС 101000

В 21-15 ВТБ-Брокер принудительно закрывает мне 5 путов по цене 1990.

Попытка получить объяснение от брокера, почему они это сделали, и почему в 21-15, а не в 19-00, не увенчалась успехом. Талдычат, что им программа говорит.

Может дело в изменении ГО или ещё в чём-то? Или дело в ВТБ? В Финаме у меня таких проблем не было.

Забыл написать, что экспирация моих путов 23.04.

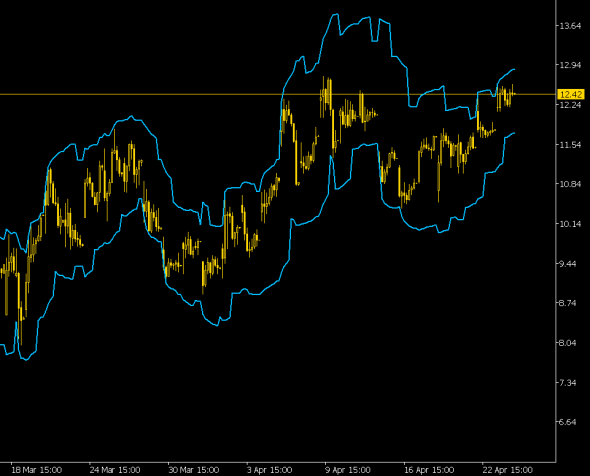

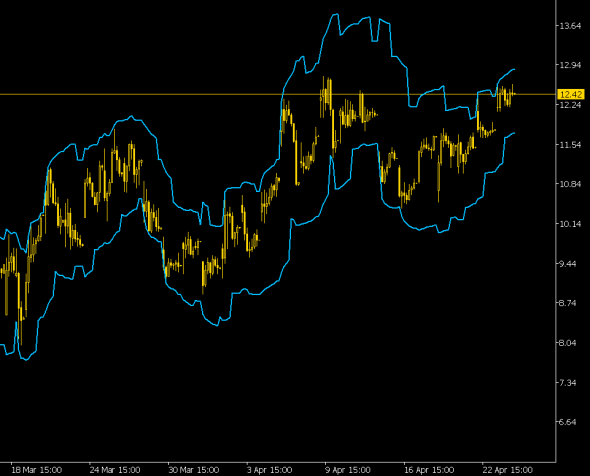

На опционах можно зарабатывать такими стратегиями. В продолжение темы, затронутой коллегой FZF

- 23 апреля 2020, 20:20

- |

Неделю назад в smart-lab.ru/blog/614244.php я описывал плюсы и минусы стратегии <Опционы RTS против опционов Si> и пообещал проверить ее на недельных опционах. Исполнять обещание начал 21.04.20, то есть за три дня до экспирации. Правила были такие:

— Открывать позиции при отклонении текущей волатильности опциона RTS от расчетной на 20%, закрывать при нулевом отклонении

— Открывать обе ноги как можно ближе к деньгам

— ГО по портфелю не должно превышать 2 млн руб

Все недостатки стратегии, о которых я упоминал, проявились в полной мере

— открытые позиции ушли глубоко в деньги

— расхождения волатильностей увеличивалось до 80% от расчетных

С учетом того, что у меня были свободные средства и того, что все само-собой прикроется в 18:45 четверга, я не стал париться с закрытием старых позиций и по мере расхождения волатильностей просто открывал новые <на деньгах>.

Как следствие — задействованное ГО возросло до 5 млн., максимальная просадка счета достигала 64 тыс руб. Вариационка по дням:

( Читать дальше )

— Открывать позиции при отклонении текущей волатильности опциона RTS от расчетной на 20%, закрывать при нулевом отклонении

— Открывать обе ноги как можно ближе к деньгам

— ГО по портфелю не должно превышать 2 млн руб

Все недостатки стратегии, о которых я упоминал, проявились в полной мере

— открытые позиции ушли глубоко в деньги

— расхождения волатильностей увеличивалось до 80% от расчетных

С учетом того, что у меня были свободные средства и того, что все само-собой прикроется в 18:45 четверга, я не стал париться с закрытием старых позиций и по мере расхождения волатильностей просто открывал новые <на деньгах>.

Как следствие — задействованное ГО возросло до 5 млн., максимальная просадка счета достигала 64 тыс руб. Вариационка по дням:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал