операционные результаты

Полюс в 1п 2025г снизил объем производства золота на 11% г/г до 1,31 млн унций, объем реализации снизился на 5% г/г до 1,18 млн унций — операционные показатели

- 27 августа 2025, 12:49

- |

Основные показатели за 1 полугодие 2025 года:

- Объем производства золота снизился на 11% г/г и составил 1 310,9 тыс. унций, в основном вследствие планового сокращения производства на Олимпиаде

- Объем вскрыши в 1 полугодии 2025 года составил 91 506 тыс. м3, показав прирост в 48% в годовом сопоставлении в связи с активным переходом к следующим очередям и этапам месторождений.

- ЗИФ-5. «Полюс» продолжает выполнение строительно-монтажных работ и установку технологического оборудования в контуре будущей ЗИФ-5. На конец 1 полугодия 2025 года:

— завершены работы по ключевым инфраструктурным объектам ЗИФ-5;

— завершается монтаж магистрального конвейера ЦПТ, продолжается монтаж дополнительного оборудования.

( Читать дальше )

- комментировать

- 272

- Комментарии ( 0 )

В SberCIB ждут, что объёмы продаж Инарктики смогут превысить уровни 2024 г. не раньше чем в 2026-м. В 2025 г. аналитики прогнозируют снижение продаж на 19% г/г

- 27 августа 2025, 12:33

- |

В четверг «Инарктика» отчитается по МСФО за первое полугодие

Аналитики ждут слабых результатов: они полагают, что из-за сверхнормативных потерь рыбы год назад операционные и финансовые показатели компании оставались под давлением.

По оценкам SberCIB, продажи сократились почти на 40%. Причина — на конец 2024 года количество рыбы весом больше 4 кг в воде было очень маленьким.

Выручка упала на 34%. Однако рост средней цены реализации на 9% год к году должен был частично нивелировать сокращение продаж. EBITDA снизилась на 31%, рентабельность составила 42%. Чистая прибыль достигла 4,3 млрд ₽ после убытка 1,4 млрд ₽ в первом полугодии 2024 года, когда компания столкнулась со сверхнормативными потерями продукции.

К концу первого полугодия объём рыбы в воде мог немного сократиться по сравнению с концом 2024-го. В первые шесть месяцев этого года «Инарктика» активно продавала рыбу весом больше 4 кг, но ещё не начала зарыблять садки мальками.

Операционный цикл выращивания рыбы довольно долгий, и аналитики ждут, что объёмы продаж компании смогут превысить уровни 2024 года не раньше чем в 2026-м. В 2025 году они прогнозируют снижение продаж на 19% год к году.

( Читать дальше )

Прогнозируем снижение чистой прибыли Мосбиржи в 2025 г. на 32% до 54,1 млрд руб. из-за падения процентных доходов, что предполагает оценку на уровне 7,8x по P/E и ДД ~ 10% - АТОН

- 27 августа 2025, 11:07

- |

Московская биржа — результаты за 2-й квартал 2025 года по МСФО:

Комиссионные доходы биржи увеличились на 14,9% г/г (-3,4% кв/кв) до 17,8 млрд рублей за счет роста объемов торгов финансовыми инструментами. Чистые процентные доходы составили 14,3 млрд рублей, сократившись на 32,8% год к году, но показав рост на 41,7% относительно предыдущего квартала, в котором имело место разовое падение процентных доходов, при этом клиентские остатки показали несущественное снижение относительно 1-го квартала 2025 года.

Операционные расходы сократились на 2,1% г/г, в основном благодаря снижению расходов на персонал на 28,2% г/г, что связано с высокой базой по выплатам в рамках программы долгосрочной мотивации (LTIP) во 2-м квартале 2024 года и роспуском начисленных премий за 2024 финансовый год. При этом остальные расходы продолжают расти — биржа отчиталась о росте расходов на техническое обслуживание (+55,3% г/г), амортизацию (+45,2% г/г) и маркетинг (+40,6%). Компания сохраняет прогноз по росту операционных расходов на 2025 год в районе 20-30%.

( Читать дальше )

Прогноз результатов Башнефти за 1П25 г.: выручка снизится на 13% г/г до 490 млрд ₽, EBITDA сократится в 2,7 раза г/г до 38 млрд ₽, чистый убыток составит 14 млрд ₽ — Ренессанс Капитал

- 27 августа 2025, 10:07

- |

В пятницу (29 августа) Башнефть представит результаты по МСФО за 1П25.

Мы ожидаем, что выручка компании снизится на 13% г/г до 490 млрд руб.

EBITDA может сократиться в 2,7 раза г/г до 38 млрд руб. из-за снижения рублевых цен на нефть и инфляции операционных расходов.

Мы также оцениваем, что Башнефть получит чистый убыток в 14 млрд руб. впервые с 2020 года, в основном из-за существенного падения операционной прибыли и убытка по курсовым разницам от укрепления рубля.

Источник

Вуш Холдинг 1п 2025г: количество зарегистрированных аккаунтов увеличилось на 26% г/г до 30,5 млн СИМ, сервис представлен в 71 городе (+18% г/г) — операционные результаты

- 27 августа 2025, 10:07

- |

Ключевые достижения периода:

- Рост аудитории: количество зарегистрированных аккаунтов увеличилось на 26% год к году и достигло 30,5 млн, число СИМ, подключенных к сервису — 240 тыс. (+19%).

- Расширение географии: сервис представлен уже в 71 городе России, СНГ и Латинской Америки (+18% к прошлому году).

- Успехи в Латинской Америке: выручка в регионе выросла почти втрое, а количество поездок увеличилось на 169%. При этом выручка на одну поездку здесь в 1,9х больше, чем средняя по РФ и СНГ.

- Сотрудничество с экосистемами и брендами: подключены партнерства со СберПрайм, билайн и рядом крупных брендов, что позволяет привлекать новую аудиторию и повышать частотность поездок.

- Технологические улучшения: оптимизация перевозки и перезарядки самокатов уже приносит экономию, а технологии центра восстановления СИМ продлевают срок службы флота. Новые продуктовые сервисы и улучшения, в том числе возможность начать поездку через SMS, позволяют наращивать количество поездок и улучшать маржинальность.

( Читать дальше )

ВУШ Холдинг отчет МСФО за I полугодие 2025 года: Чистый убыток ₽1,89 млрд против прибыли ₽0,25 млрд годом ранее. Выручка ₽5,36 млрд (–14,7% г/г) — отчет

- 27 августа 2025, 10:00

- |

Ключевые финансовые показатели за 6М 2025 г.:

- Выручка кикшеринга – 5,4 млрд рублей. Динамика частично объясняется временными факторами – падением количества поездок за период в РФ, связанного в первую очередь с погодными и макроэкономическими факторами, а также снижением средней продолжительности поездки. При этом мы фиксируем значительный рост выручки на 175% в странах Латинской Америки.

- EBITDA кикшеринга – 1,0 млрд рублей. В РФ показатель оказался под давлением высокой себестоимости продаж, в частности расходов на ремонт, техническое обслуживание, зарядку и перевозку самокатов, рассчитанных в сезоне на большее количество поездок, а также расходов на оплату труда;

- Рентабельность по EBITDA кикшеринга составила 19%, временно сократившись на фоне адаптации к внешним вызовам;

( Читать дальше )

В SberCIB повысили таргет для бумаг Ozon до 5 900 ₽ (апсайд — 33%) с оценкой "покупать" на фоне хороших результатов за 2 квартал 2025 г.

- 26 августа 2025, 17:10

- |

Аналитики повысили таргет для бумаг Ozon

Всё потому, что результаты компании за второй квартал превысили ожидания SberCIB.

— Год к году торговый оборот Ozon вырос на 51% — выше ожиданий на 5%. Число активных пользователей увеличилось до 60,5 млн, а к концу года аналитики ждут, что этот показатель составит 62,5 млн человек.

— Частотность заказов во втором квартале увеличилась на 36%, достигнув 30 заказов на каждого активного пользователя в год. Аналитики считают, что это связано с ростом доступности ассортимента и небольшими сроками доставки в регионах.

— Аналитики ждут, что средний чек в 2025 году снизится на 5%. И дальше будет расти примерно на уровне инфляции на фоне нормализации частотности.

— Менеджмент увеличил прогноз по росту оборота с 30–40% до около 40%. По мнению аналитиков, это выглядит консервативно: они прогнозируют увеличение на 44%.

С учётом новых данных аналитики уточнили прогнозные темпы роста финансовых показателей и пересмотрели ставки дисконтирования. Новый таргет — 5 900 ₽.

( Читать дальше )

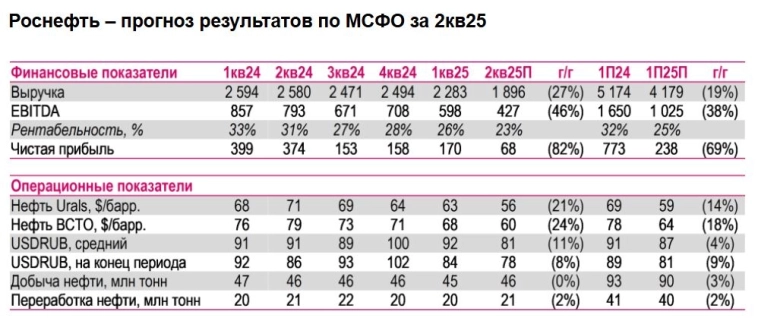

Мы ожидаем, что выручка Роснефти во 2кв25 г. сократится на 27% г/г до 1,9 трлн ₽, EBITDA сократится почти вдвое до 0,427 трлн ₽, а чистая прибыль более чем в 5 раз до 0,068 трлн ₽

- 26 августа 2025, 16:23

- |

В пятницу (29 августа) Роснефть представит результаты по МСФО за 2кв25. Мы ожидаем, что выручка компании сократится на 27% г/г до 1,9 трлн руб. на фоне снижения рублевых цен на нефть, рентабельности нефтепереработки, а также падения рентабельности экспорта сорта ВСТО. По этим же причинам EBITDA Роснефти может сократиться почти вдвое до 427 млрд руб.

Мы также оцениваем, что чистая прибыль компании снизится более чем в 5 раз г/г и составит 68 млрд руб. на фоне падения показателя EBITDA и роста чистых процентных расходов.

Источник

Аналитики Синара повысили целевую цену по бумагам МГКЛ на 10% до 4,3 ₽ за акцию и сохранили рейтинг покупать

- 26 августа 2025, 15:22

- |

• После публикации финансовых результатов МГКЛ за 1П25, которые превзошли наши ожидания по росту EBITDA и чистой прибыли, мы пересмотрели оценки в сторону повышения.

• Активное развитие ресейла и повышение операционной эффективности стали ключевыми причинами увеличения наших финансовых прогнозов и, соответственно, ожиданий по дивидендным выплатам.

• В результате целевая цена акции выросла на 10% и теперь составляет 4,3 руб. Рейтинг по бумаге остался без изменений — «Покупать».

Источник

Акрон за 1п 2025г увеличил объем производства основной продукции на 12% г/г до 4,61 млн т, объем продаж вырос на 11% г/г до 4,76 млн т — операционные результаты

- 26 августа 2025, 15:06

- |

Акрон — Операционные результаты за 1п 2025 года:

- Объем производства основной продукции составил 4 615 тыс. т, что на 12% выше результата за первое полугодие 2024 года.

- Объем продаж основной продукции составил 4 763 тыс. т, что на 11% выше результата за первое полугодие 2024 года.

Комментируя результаты деятельности, председатель Совета директоров Александр Попов заявил:

«Стратегия внутреннего роста, основанная на строительстве новых и модернизации уже созданных производств, дает свои плоды. Завершение реконструкции агрегата «Аммиак-3» на площадке в Великом Новгороде послужило отправной точкой для дальнейшего наращивания производства минеральных удобрений. В результате рост товарной продукции Группы в отчетном периоде составил 12%.На фоне благоприятной конъюнктуры мирового рынка минеральных удобрений это обеспечило рост выручки и прибыли.

Увеличение чистого долга обусловлено интенсивными капитальными вложениями, выплатой дивидендов и курсовыми разницами на фоне укрепления курса рубля. При этом относительная долговая нагрузка снизилась и находится на комфортном уровне. В связи с высокой ключевой ставкой ЦБ РФ возросли процентные платежи.Для снижения процентных рисков мы произвели диверсификацию кредитного портфеля, разместив три выпуска валютных облигаций в первой половине этого года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал