операционные результаты

Акции Мать и дитя торгуются при форвардном мультипликаторе EV/EBITDA ‘25 и ‘26 на уровне 7,0х и 5,5х, что чуть ниже медианы сектора. Бумаги сохраняют привлекательность для долгосрочного инвестора

- 30 октября 2025, 15:40

- |

МКПАО «МД Медикал Груп» объявила финансовые результаты за девять месяцев 2025 года.

Главные цифры

— Общая выручка Группы за девять месяцев 2025 года увеличилась на 28,4%, до 30,9 млрд рублей, благодаря росту выручки, прежде всего, от посещений, родов и стационарного лечения, как на фоне органического роста собственного бизнеса, так и на фоне консолидации ГК «Эксперт» с мая 2025 года. При этом в третьем квартале выручка выросла на 40,3% г/г, достигнув 11,6 млрд рублей.

— Сопоставимая выручка (LFL) Группы за девять месяцев 2025 года увеличилась на 15,6%, достигнув 27,8 млрд рублей.

— Количество амбулаторных посещений увеличилось на 63,1%, до 2 925 795, при увеличении среднего чека на 13,6%, до 6,9 тыс. рублей в Москве, и на 7,2%, до 2,6 тыс. рублей в регионах.

— Количество койко-дней снизилось на 3,1%, до 106 804, при этом количество операций выросло на 24,4%, что в том числе привело к увеличению среднего чека на 17,5%, до 125,6 тыс. рублей в Москве, и на 19,6%, до 50,2 тыс. рублей в регионах.

( Читать дальше )

- комментировать

- 304

- Комментарии ( 0 )

Аналитики считают акции Яндекса недооцененными. Таргеты колеблются от 5000 ₽ до 6900 ₽, что предполагает потенциал роста от 25% до 73% — Ведомости

- 30 октября 2025, 14:09

- |

Отчет «Яндекса» за III квартал 2025 г. подтверждает сочетание быстрого роста выручки с улучшением рентабельности, считает аналитик «Финама» Дмитрий Лозовой. Однако полная устойчивость потребует подтверждения в следующих кварталах.

Прогноз компании по EBITDA на IV квартал в 77 млрд руб. предполагает рост на 58% г/г — это будет самый высокий темп в году. Рекордная скорректированная чистая прибыль в 44,7 млрд руб. может позволить наращивать выплату дивидендов.

Консенсус-прогнозы по итогам 2025 года: выручка 1,4-1,444 трлн руб., скорректированная EBITDA 269-273 млрд руб.

Среди рисков эксперты выделяют макроэкономическое замедление, давление на рекламные бюджеты, крупные капрасходы на ИИ, а также новые регуляторные инициативы и налоговую реформу.

Акции «Яндекса» на текущих уровнях недооценены, считают представители БКС и «Т-инвестиций». Таргет по бумаге у Freedom Finance Global составляет 5000 руб. (+25,6% от текущей цены) на годовом горизонте, Альфа-банка – 5370 руб. (+34,9%), ПСБ – 5750 руб. (+44,5%), «Т-инвестиций» – 5800 руб. (+45,75%), «Финама» – 5884,7 руб. (+47,9%), «Цифра брокера» – 5900 (+48,3%), «Эйлера» – 6400 руб. (+60,8%), БКС – 6900 руб. (+73,4%)

( Читать дальше )

Выработка электроэнергии Юнипро за 9 мес 2025г выросла на 5,8% г/г до 43,34 млрд кВт⋅ч — операционные результаты

- 30 октября 2025, 13:33

- |

По итогам девяти месяцев 2025 года электростанции ПАО «Юнипро» увеличили выработку электроэнергии на 5,8% по сравнению с аналогичным периодом 2024 года. Выработка составила 43,3 млрд. кВт.ч.

В I ценовой зоне электростанции Юнипро в отчетном периоде увеличили выработку электроэнергии до 34,5 млрд. кВт.ч. (+0,7% по сравнению с январем-сентябрем 2024 года).

Во II ценовой зоне значительный рост выработки в отчетном периоде показала Березовская ГРЭС. В условиях снижения загрузки гидроэлектростанций в Сибири в январе-сентябре 2025 года производство электроэнергии Березовской ГРЭС составило 8,8 млрд. кВт.ч. (+32,1% к аналогичному периоду 2024 года).

Производство тепловой энергии в отчетном периоде составило 1 187 тыс. Гкал (-12,5% относительно аналогичного периода 2024 года). Снижение обусловлено погодными условиями.

www.unipro.energy/pressroom/news/4855929/

Сохраняем рейтинг ПОКУПАТЬ для обыкновенных акций Сбербанка с целевой ценой 400 ₽ на горизонте 12 мес., доходность с учетом дивиденда составляет 50% - Ренессанс Капитал

- 30 октября 2025, 13:09

- |

Чистая прибыль Сбербанка по итогам 9М25 выросла на 7% г/г, превысив 1,3 трлн руб. Рост чистых процентных доходов и снижение стоимости риска обеспечили улучшение финансового результата в 3кв25. Ожидаем дивиденд по итогам 2025 года на уровне 37,7 руб. на акцию (13% к текущей цене). Сохраняем рейтинг ПОКУПАТЬ для обыкновенных акций Сбербанка с целевой ценой 400 руб.

Высокие темпы роста кредитного портфеля в 3кв25

По итогам 3кв25 кредитный портфель, опережая сектор, вырос на 5,2% кв/кв (4,7% с поправкой на валютную переоценку или 6,9% с начала года). Основным драйвером роста остается корпоративный сегмент. Доля просроченной задолженности (NPL 90+) по итогам 3кв25 выросла на 0,1 п.п. до 3,3% (доля кредитов 3-й стадии – на 0,3 п.п. до 4,8%), преимущественно за счет розничного сегмента. На фоне снижения ключевой ставки Банка России чистая процентная маржа дополнительно расширилась, достигнув, по нашим оценкам, 6,0% в 3кв25.

( Читать дальше )

Россети Центр. РСБУ Q3 2025г. План по прибыли не выполнят?! Что тогда с дивидендами?

- 30 октября 2025, 12:18

- |

Компания Россети Центр опубликовала финансовый отчет за Q3 2025г. по РСБУ:

👉Выручка — 35,91 млрд руб. (+14,3% г/г)

👉Себестоимость — 31,69 млрд руб. (+17,3% г/г)

👉Прибыль от продаж — 4,22 млрд руб. (-4,5% г/г)

👉EBITDA — 7,50 млрд руб. (-1,3% г/г)

👉Сальдо прочих доходов/расходов (с процентами) — 0,32 млрд руб. (-1,38 млрд руб. в Q3 2024г.)

👉Прибыль до налогообложения — 4,54 млрд руб. (+49,6% г/г)

👉Налог на прибыль — 0,90 млрд руб. (+5,7% г/г)

👉Чистая прибыль — 3,64 млрд руб. (+66,8% г/г)

Отчет слабоватый, да да слабоватый, Вы правильно прочитали, понятно что рост чистой прибыли на +66,8% до 3,64 млрд руб. выглядит очень сильно, но о причинах такого роста я напишу ниже, а мне не понравилось снижение прибыли от продаж на -4,5% до 4,22 млрд руб., потому что я ждал больше — давайте разбираться в отчете:

Выручка от услуг по передаче электроэнергии по итогам 3 квартала 2025 года выросла на +13,2% г/г до 33,36 млрд руб. только за счет роста тарифов, потому что объем оказанных услуг по передаче электроэнергии снизился на -2,0% г/г до 10,95 млрд кВт.*ч. — это четвертый подряд квартал с отрицательность динамикой по объему передачи (напомню ВСУ Украины вторглись в Курскую область в августе 24г.), но как дело обстоит с рентабельностью от продаж при передаче электроэнергии:

Рентабельность от передачи снизилась продолжает снижаться г/г и в третьем квартале, с 11,0% в Q3 24г. до 8,1% видимо снижение полезного отпуска дает о себе знать, себестоимость передачи 1 кВт*ч выросла на +19,3%, а выручка от 1 кВт*ч. на +15,6%, отсюда и снижение рентабельности — слабый результат, потому что для сравнения рентабельность у ЦиП наоборот увеличилась с 15,8% 16,2%.

( Читать дальше )

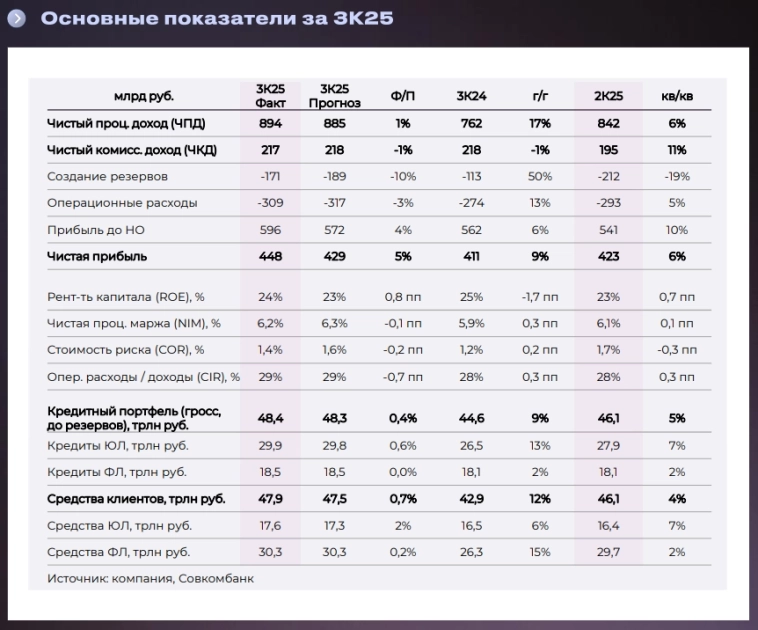

Мы ожидаем, что по итогам 2025 г. Сбер может выплатить дивиденды в размере ~38 руб. (ДД ~ 13%). Сохраняем рекомендацию «Покупать» по акциям компании - Совкомбанк Инвестиции

- 30 октября 2025, 11:24

- |

Сбер представил отчет по МСФО за 9 месяцев 2025 г. — фактические показатели за 3 квартал превысили наши ожидания.

Ключевые результаты за 3К25:

— Чистая прибыль — 448 млрд руб. (+9% г/г, +6% кв/кв)

— Чистый процентный доход — 894 млрд руб. (+6% кв/кв)

— Чистый комиссионный доход — 217 млрд руб. (+11% кв/кв)

— Рентабельность капитала (ROE) — 24%

Обновлённый гайденс Сбера на 2025 год:

— NIM повышен до >5,9%

— Рост чистого комиссионного дохода снижен до 3-5% г/г (было 7-10%)

Дивидендный прогноз:

На основе обновленных данных мы ожидаем, что по итогам 2025 года Сбер может выплатить дивиденды в размере ~38 руб. на акцию (общая сумма около 860 млрд руб.).

Наш взгляд:

Сохраняем рекомендацию «Покупать» по акциям Сбера. Инвестиционный кейс поддерживается лидерством в секторе, низкой стоимостью риска.

Источник

МД Медикал Груп МСФО 3кв 2025г: выручка ₽11,6 млрд (+40,3% г/г), 9 мес 2025г: выручка ₽30,87 млрд (+28,4% г/г)

- 30 октября 2025, 10:36

- |

МКПАО «МД Медикал Груп» (ГК «МД Медикал», «Группа» или «Компания»; МОЕХ: MDMG), один из лидеров на рынке частных медицинских услуг в России, объявляет операционные и неаудированные финансовые результаты за 3 квартал и 9 месяцев 2025 года.

Ключевые финансовые показатели за 3 квартал 2025 года:Общая выручка Группы выросла на 40,3% год к году и составила 11 605 млн руб. благодаря востребованности амбулаторной и стационарной медицинской помощи, высоких показателей по родам, а также благодаря результатам присоединившейся к Группе сети медицинских центров «Эксперт», доля в общей выручке которых составила 15,7%;

Сопоставимая выручка (LFL) Группы, увеличилась на 16,3% год к году до 9 623 млн руб.

Выручка московских госпиталей увеличилась на 18,9% год к году до 4 818 млн руб., прежде всего, за счет высокого спроса на роды и ЭКО в госпиталях Группы, в том числе за счет пациентопотока из новых клиник, открытых в 2024-2025 годах, востребованности амбулаторного направления в части диагностики, акушерства и гинекологии и педиатрии, а также ростом доли коммерческой выручки стационарного звена;

( Читать дальше )

Операционные и финансовые результаты ПАО "Фикс Прайс" за 3 квартал и 9 месяцев 2025 года

- 30 октября 2025, 10:29

- |

Друзья,

Октябрь подходит к концу, а значит, пришло время подвести итоги 3 квартала и 9 месяцев 2025 года!

Мы продолжаем укреплять лидерство в формате низких фиксированных цен и подтверждаем годовую цель – открытие 700 магазинов в 2025 году.

Итак, в 3 квартале 2025 года:

📌 Выручка достигла 79,6 млрд руб. (+ 5,9% г/г)

📌 LFL продажи выросли на 1,7% за счет роста среднего чека. Основным фактором роста стали продукты питания, сопоставимые продажи которых увеличились на 16,7% г/г

📌 Сеть увеличилась на 150 магазинов до 7 567 (+10,5% г/г). Торговая площадь превысила 1,6 млн кв. м (+10,4% г/г)

📌 Количество участников программы лояльности выросло до 31,9 млн человек (+14,3% г/г), их доля в розничных продажах составила 71,5%, а средний чек почти вдвое выше, чем у других покупателей

📌 Валовая маржа увеличилась на 61 б.п. до 31,9% благодаря эффективному управлению ассортиментом

📌 EBITDA по МСФО (IAS) 17 составила 6,0 млрд рублей, а рентабельность по EBITDA – 7,5%. Высокая конкуренция на рынке труда продолжает влиять на рентабельность. Частично этот эффект был компенсирован ростом валовой маржи. В условиях дефицита кадров мы фокусируемся на повышении эффективности – совершенствуем процессы в распределительных центрах и магазинах, чтобы работать ещё быстрее и результативнее

( Читать дальше )

Выработка электроэнергии Интер РАО за 9 мес 2025г снизилась на 1,9% г/г до 95,306 млрд кВт*ч — операционные результаты

- 30 октября 2025, 10:23

- |

Основные факторы, определившие динамику ключевых производственных показателей:

- привлекательная конъюнктура на рынке на сутки вперёд в первой ценовой зоне за 9 месяцев 2025 года относительно аналогичного периода 2024 года;

- более высокая температура воздуха в отопительном периоде 2025 года, что привело к снижению выработки тепловой энергии;

- увеличение цен на газ за счёт индексации с июля 2024 года и с июля 2025 года, а также увеличение цен на энергетический уголь во второй ценовой зоне.

( Читать дальше )

Фикс Прайс МСФО: 3 кв 2025г: выручка ₽79,56 млрд (+5,9% г/г), чистая прибыль ₽2,51 млрд (-38,8% г/г)

- 30 октября 2025, 10:03

- |

ОСНОВНЫЕ ОПЕРАЦИОННЫЕ И ФИНАНСОВЫЕ ПОКАЗАТЕЛИ ЗА 3 КВАРТАЛ 2025 ГОДА

- Выручка увеличилась на 5,9% г/г до 79,6 млрд рублей

- Розничная выручка выросла на 9,6% г/г до 70,3 млрд рублей

- Оптовая выручка составила 9,3 млрд рублей

- В 3 квартале 2025 года LFL продажи ПАО «Фикс Прайс» увеличились на 1,7%. Такая динамика обусловлена ростом LFL среднего чека на 6,2% г/г, связанным с реализацией ряда стратегических инициатив, включая последовательную работу с ассортиментом и ценовыми категориями и повышение вовлеченности участников программы лояльности. Основным фактором роста LFL продаж стали продукты питания, сопоставимые продажи которых в 3 квартале 2025 года увеличились на 16,7% на фоне ввода в ассортимент востребованной азиатской еды и других новинок, что вызвало положительную реакцию со стороны покупателей

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал