облигации

CDEK.Shopping — новая платформа для заказа товаров из-за рубежа

- 29 августа 2022, 08:38

- |

«СДЭК-Глобал» предложил клиентам новый сервис для покупки товаров за границей CDEK.Shopping. На витрине платформы выставлено более двух тысяч единиц товара от 200 брендов. В период с 6 мая по 10 августа оборот сервиса составил 171 млн рублей.

Чем CDEK.Shopping отличается от классического mail forwarding:

— наличие онлайн-витрины с отобранными товарами, популярными в РФ, с доставкой из других стран;

( Читать дальше )

- комментировать

- 235

- Комментарии ( 5 )

Портфель PRObonds ВДО. Наконец-то в плюсе с начала кризисного года

- 29 августа 2022, 08:34

- |

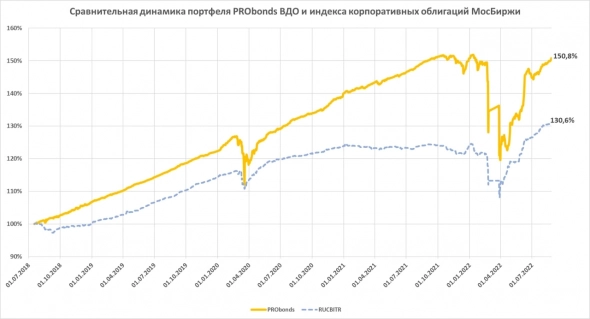

Индикативный портфель PRObonds ВДО вышел из убытка с начала кризисного 2022 года (+0,1%). За время ведения портфель накопил почти 51% дохода с учетом издержек до НДФЛ.

Внутренняя доходность портфеля сейчас (включает доходность облигаций к погашению/оферте и доходность размещения денег) около 17,7% годовых. Ее можно использовать как ориентир прироста портфеля на ближайшие 12 месяцев. А за весь 2022 год портфель с наибольшей вероятностью заработает 6%.

Портфель остается «коротким», его средняя дюрация – 1,13 года. И, учитывая большую долю денег, имеет достаточно неплохой совокупный кредитный рейтинг, BBB- по нацшкале (исходим из рейтинга размещения денег на уровне ААА, что соответствует рейтингу НКЦ). Рейтинг со временем должен повыситься до BBB или даже BBB+. Высказывал и повторю мысль, что, хоть эмитенты рейтинговой группы B- — BB- массово предлагают высокие доходности, проблемы этой группы рынком, скорее всего, недооцениваются.

( Читать дальше )

CME Group: Американцы откажутся от повышения ставок не раньше 2024 года!

- 28 августа 2022, 14:51

- |

Доброго дня, Коллеги!

Небольшой кусок воскресного рыночного пирога.

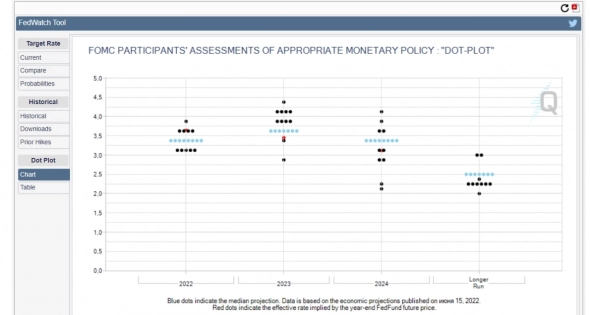

На сайте CME group график «DOT PLOT» (“Точечная диаграмма”, ожидания FOMC по процентным ставкам) показывает, что % ФРС начнут снижать не раньше 2024 года, так что долгосрочная фаза укрепления доллара еще может продолжаться порядка полутра лет. Евро это может вытолкнуть глубоко за паритет, если они, конечно, не начнут в ближайшее время догонять американцев по ставкам. 🏃♂️

Расставили жучков в ФРС — следим за развитием событий! 🤫🕵️♂️

P.S. Наглядно посмотреть, как политика проводимая ФРС (ставки по депозитам) влияет на цену БИТКОИНА — можно посмотреть на прикрепленном слайде:

( Читать дальше )

Рейтинг ПАО "Русская Аквакультура" - rlBBB+

- 27 августа 2022, 14:50

- |

ПАО «Русская Аквакультура» — предприятие среднего инвестиционного риска, незакредитованное, частично неликвидное, высокоэффективное. Собственный капитал компании составляет 10 млрд рублей и превышает заёмный в 3.33 раза. Весь заёмный капитал полностью обеспечен собственными резервами, а именно уставным капиталом. Текущие обязательства компании невелики, всего 94 млн рублей и полностью обеспечены двумя миллиардами дебиторской задолженности. Дебиторская задолженность выросла за счёт прироста долгосрочного займа и наращивания активов, которые, собственно, и застряли у контрагентов на счетах.

Из 13 млрд активов, оборотные активы включают 2 млрд рублей дебиторской задолженности и 11 млрд рублей внеоборотных активов почти полностью инвестированы в долгосрочные финансовые проекты, что и является основной деятельностью компании. То есть, компанию можно рассматривать как финансовую, с вытекающими отсюда последствиями. Тем не менее, высокий уставный капитал и резервы компании делают её менее рискованной, чем чисто финансовую контору. При принятии инвестиционного решения, инвестору будет полезно знать, что с полученным 3-х млрд долгосрочным займом, компания вывела из бизнеса 2 млрд рублей, тем самым прирост ресурсной базы за счёт собственных средств составил только 1 млрд рублей, за счёт заёмных — 4 млрд рублей. Так или иначе, но компания полностью сбалансировала денежные потоки до рубля. Справедливая эффективность компании в районе 30%, или 93 баллов по 100-балльной шкале.

( Читать дальше )

"Новая концессионная компания" 31 августа начнет размещение выпуска облигаций на ₽55 млрд

- 27 августа 2022, 10:40

- |

АО «Новая концессионная компания» 31 августа начнет размещение 30-летнего выпуска облигаций с залоговым обеспечением денежными требованиями и с индексируемым номиналом класса АА1 объемом 55 млрд руб.

Датой окончания размещения станет 10-й день с даты начала размещения либо дата размещения последней облигации выпуска.

Ставки 1-2-го купонов — на уровне 1,4% годовых. Ставка 3-5-го купонов — 4% годовых.

По бумагам будет предусмотрена возможность частичного досрочного погашения по усмотрению эмитента.

Выпуск будет размещен в целях реализации концессионного соглашения по строительству участка Кутузовского проспекта. В пресс-релизе «Эксперт РА» по поводу подтверждения рейтинга компании отмечалось, что эмитент планирует рефинансировать текущие старшие долговые обязательства за счет данного выпуска.

«Новая концессионная компания» 31 августа начнет размещение выпуска бондов на 55 млрд руб. (interfax.ru)

ООО "Калита" подало заявление о ликвидации юридического лица

- 27 августа 2022, 10:37

- |

ООО «Калита» (Омск, занимается оптовой торговлей нефтепродуктами) 18 августа подало заявление о ликвидации юридического лица в Межрайонную ИФНС России № 12 по Омской области — сообщил представитель владельцев облигаций эмитента «Регион Финанс».

Также заявления о ликвидации юридического лица подали два оферента «Калиты» – ООО «СтройТехИнвест» и ООО «Транспортные решения».

По всем трем выпускам облигаций компании в обращении зарегистрированы неисполнения обязательств.

Трейдер «Калита» подал заявление о ликвидации юридического лица (interfax.ru)

Последует ли наш рынок за западным? А также дивиденды Самолета, отчёт Сегежи и ТМК.

- 26 августа 2022, 21:18

- |

🔥 Московская Биржа планирует возобновить торги в утреннюю сессию на валютном и срочном рынке в сентябре. Естественно вам будут рассказывать о том, что заботятся о частных инвесторах с ДВ (про комиссию, прибыль со сделок и повышение ликвидности деликатно промолчат). Что же насчёт самого индекса, то сегодня прибавили благодаря неплохим корпоративным новостям (Аэрофлот решил законтрактовать 323 российских самолета, учитывая помощь из ФНБ, то данному эмитенту не дадут исчезнуть). Нефтяной сектор также чувствует себя благоприятно из-за растущей цены на нефть и укрепления доллара (то же самое можно сказать и про газовый сектор). Всё это позволило индексу закрыться сегодня в +1%, а за неделю прибавить +3,36% — весьма позитивно (

( Читать дальше )

Рейтинг ООО "Торговый дом РКС-Сочи" - rlBB+

- 26 августа 2022, 15:47

- |

ООО «Торговый дом РКС-Сочи» входит в группу «РКС Девелопмент». Сама группа «РКС Девелопмент», позиционирует себя, как федерального девелопера, предлагающего на рынке жилую недвижимость. Следует. напомнить. Всё, что связано с жильём, имеет большую закредитованность и не редкость, что закредитованы, в группе, предприятия вообще не имеющие со строительством ничего общего. Вот и поиск по Интернету говорит, что данная компания ничто иное, как агентство недвижимости. Кстати, Яндекс утверждает, что данная контора закрылась. По крайней мере об этом написано в карточке предприятия, ссылка ниже. Остаётся выяснить, что с финансовым положением конторы и стоит ли в неё вкладываться? А может пора выходить из неё?

Общие сведения

ИНН: 2317084067

Полное наименование юридического лица

( Читать дальше )

Global Ports предложила держателям долларовых еврооблигаций изменить механизм выплат

- 26 августа 2022, 15:38

- |

Global Ports предложила держателям евробондов-23 изменить механизм выплат (interfax.ru)

Чистая прибыль ПК «Смак» на 78% выше АППГ

- 26 августа 2022, 13:23

- |

ПК «Смак» во 2 квартале 2022 года преодолела спад объемов производства, который был зафиксирован в начале года. Старт отгрузок продукции в торговые сети «Ашан» и «Лента» позволили увеличить объем заказов. Финансовые достижения эмитента можно отследить по увеличению показателей чистой прибыли и EBITDA LTM на 78% и 66%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал