обзор акций

АКЦИИ ГРУППЫ «АРТГЕН БИОТЕХ» (ИСКЧ): СМЕЛЫЕ ОБЕЩАНИЯ ⁉️

- 08 ноября 2023, 21:17

- |

По результатам обзора в мае мы посчитали акции компании совсем не привлекательными, давайте посмотрим, что изменилось с тех пор, кроме названия 🔎

🟠 Ключевые инсайты по компании:

-🧬 #ABIO — первый биотех на рынке акций РФ (IPO в 2009 г.)

— Несмотря на высокие риски, компания зарабатывает Чистую Прибыль с 2019 г.

— Выручка: Неоваскулген — 33%, Генетические исследования — 25%, Гемабанк — 23%, Банк репродуктивных материалов — 15%, Инъекции омоложения — 4%

— В портфеле компании 12 дочек (из которых 4 — стартапы)

— Компания находится в фокусе господдержки

🟠 Факторы стоимости

— Компания зарабатывает на Неоваскулгене — это препарат, стимулирующий рост сосудов (включён в перечень жизненно необходимых и важнейших лекарств)

— Учитывая, что основные причины смерти сегодня — это сердечно-сосудистые заболевания, спрос очевиден

— Артген работает над универсальными платформенными препаратами для лечения несколько болезней (например, Неоваскулгеном планируют лечит диабет)

( Читать дальше )

- комментировать

- 601

- Комментарии ( 0 )

✅Обзор рынка от 08.11.23 (запись прямого эфира)

- 08 ноября 2023, 14:53

- |

Каждую неделю, по средам: https://t.me/+F6Ka767DDgFhZGQy

Аналитический видеообзор Алроса

- 08 ноября 2023, 13:19

- |

⚡️Аналитический видеообзор по инструменту Алроса⚡️

Среднесрочно инструмент находится в растущем тренде

Текущая сила рынка: 59

Рекомендуется работа от покупок 🔼

🔥Больше графиков по рынкам MOEX/CRYPTO в режиме Real Time и статистикой в Аналитическом Терминале Lite ➡️➡️➡️ по ссылке.

🛡 Группа Позитив (POSI) - новая див. политика и потенциальная доп. эмиссия

- 08 ноября 2023, 11:08

- |

▫️Капитализация: 146 млрд ₽ / 2210₽ за акцию

▫️Выручка ТТМ: 15,1 млрд ₽

▫️NIC ТТМ: 2,7 млрд ₽

▫️Чистая прибыль ТТМ: 4,2 млрд ₽

▫️P/E ТТМ: 34,8

▫️fwd P/E 2023: 20

▫️fwd P/E 2026: 8,5

▫️fwd дивиденд 2023: 5%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Результаты отдельно за 3кв 2023г:

▫️Выручка: 3,7 млрд (+4,8% г/г)

▫️Чистая прибыль: 540 млн (-68% г/г)

▫️NIC: 433 млн (-70,3% г/г)

⚠️ Финансовые результаты за 3кв 2023г мягко говоря не впечатляют, но это прежде всего эффект сезонности бизнеса. При этом отгрузки без НДС за 9м 2023г выросли на 32% г/г до 8,7 млрд, а по итогам года менеджмент подтверждает прогноз в22,5-27,5 млрд (ранее 20-30 млрд). Пока метят в середину диапазона😁

✅ Компания утвердила уже сложившуюся на практике див. политику по распределению 50-100% от NIC. За 2022г выплатили 100% от NIC или 4,8 млрд. При сохранении такой пропорции, я бы ожидал около 7-7,5 млрд дивидендов по итогам 2023г (див. доходность к текущим ценам около 5%).

❌ Менеджмент Positive планирует провести доп. эмиссию в размере до 25% с целью вознаграждения сотрудников по факту удвоения капитализации компании. Такую практику хотят закрепить на постоянной основе, но конкретные детали пока обсуждаются.

( Читать дальше )

Аналитический видеообзор Газпром

- 07 ноября 2023, 12:55

- |

⚡️Аналитический видеообзор по инструменту Газпром⚡️

Среднесрочно инструмент находится в нисходящем тренде

Текущая сила рынка: 47

Рекомендуется работа от продаж 🔽

🔥Больше графиков по рынкам MOEX/CRYPTO в режиме Real Time и статистикой,

смотрите в Аналитическом Терминале Lite ➡️➡️➡️ по ссылке.

( Читать дальше )

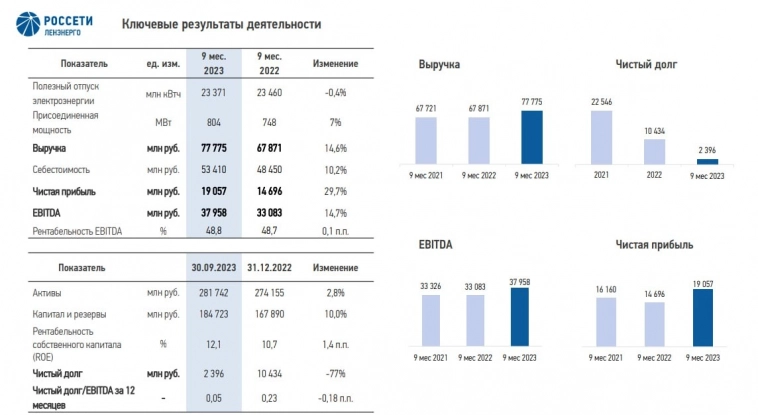

⚡️ Ленэнерго (LSNG, LSNGP) - обзор отчёта по РСБУ за 9м 2023г

- 07 ноября 2023, 09:32

- |

▫️ Выручка ТТМ: 105 млрд ₽

▫️ EBITDA ТТМ:51,2 млрд ₽

▫️ Чистая прибыль ТТМ: 22,3 млрд ₽

▫️ P/E ТТМ: 10,8

▫️ fwd P/E 2023: 10

▫️ fwd дивиденд 2023 обычка: 2-3%

▫️ fwd дивиденд 2023 преф: 11-12%

▫️ P/B: 1,3

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉Россети Ленэнерго — российская распределительная сетевая компания, обслуживает территорию Санкт-Петербурга и Ленинградской области.

👉 Результаты по РСБУ отдельно за 3кв2023г:

▫️ Выручка:24,2 млрд ₽ (+11,1% г/г)

▫️ EBITDA: 11,4 млрд ₽ (+10,1% г/г)

▫️ Чистая прибыль: 5 млрд ₽ (+15,3% г/г)

✅ Чистый долг на балансе Ленэнерго опустился уже до 2,4 млрд (ND/EBITDA = 0,05). Денежная позиция компании сгенерировала чистый финансовый доход с начала года в 0,9 млрд (+8,3% г/г).

✅ За 9м 2023г накопленный дивиденд по АП уже составляет 20,4₽ на акцию (див. доходность 8,5% к текущей цене). То есть дивидендная база уже выше чем за весь 2022г.

👉 В 4кв в секторе электроэнергетики РФ традиционно проходят все крупные списания/обесценивание активов на балансе, так что, скорее всего, по итогам года можно ожидать дивиденды в размере около23-24₽ на АП.

( Читать дальше )

✅Обзор рынка от 05.11.23

- 05 ноября 2023, 15:10

- |

В среду онлайн обзор рынка: https://t.me/+F6Ka767DDgFhZGQy

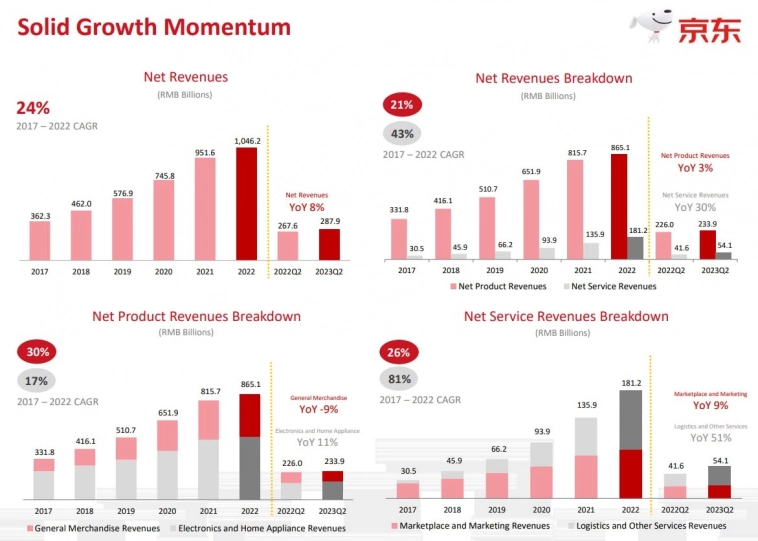

🇨🇳 JDcom (JD) - наглядно о том, насколько дешев сейчас Китай по сравнению с рынком РФ

- 03 ноября 2023, 10:21

- |

▫️Выручка TTM: ¥1070 млрд

▫️Операционная прибыль TTM: ¥25,4 млрд

▫️Скор. EBITDA TTM: ¥40,2 млрд

▫️Чистая прибыль TTM: ¥21,8 млрд

▫️Скор. чистая прибыль TTM: ¥33,9 млрд

▫️P/E (скор.) ТТМ: 8,7

▫️P/E fwd 2023: 8

▫️P/B: 1

▫️fwd дивиденд за 2023: 3%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 JD является крупным интернет-магазином и маркетплейсом в Китае, а также владеет и управляет крупной логистической инфраструктурой, охватывающей почти каждый район и округ Китая.

👉 Отдельно выделю результаты за 2кв2023г:

▫️Выручка: 288 млрд ¥ (+7,6% г/г)

▫️скор. EBITDA: 10,4 млрд ¥ (+45% г/г)

▫️скор. Чистая прибыль:8,6 млрд ¥ (+32,3% г/г)

✅ В 1П2023г свободный денежный поток JD составил $2,6 млрд, как я и говорил, убыток за 1кв был разовым. За весь 2023г я бы ожидал FCF в пределах $5-6 млрд, P/FCF 2023 = 6,7-8.

✅ На балансе компании есть чистая денежная позиция в примерно $25 млрд. То есть почти 62,5% текущей капитализации приходится просто на кэш позицию. С таким крепким балансом компания вполне может провести крупный выкуп акций или увеличить дивиденды.

( Читать дальше )

Аналитический видеообзор Татнефть

- 02 ноября 2023, 14:11

- |

⚡️Аналитический видеообзор по инструменту Татнефть⚡️

Среднесрочно инструмент находится в нисходящем тренде

Текущая сила рынка: 25

Рекомендуется работа от продаж 🔽

Следить за графиками в режиме Real Time, статистикой, вы можете в Аналитическом Терминале Lite ➡️➡️➡️ по ссылке.

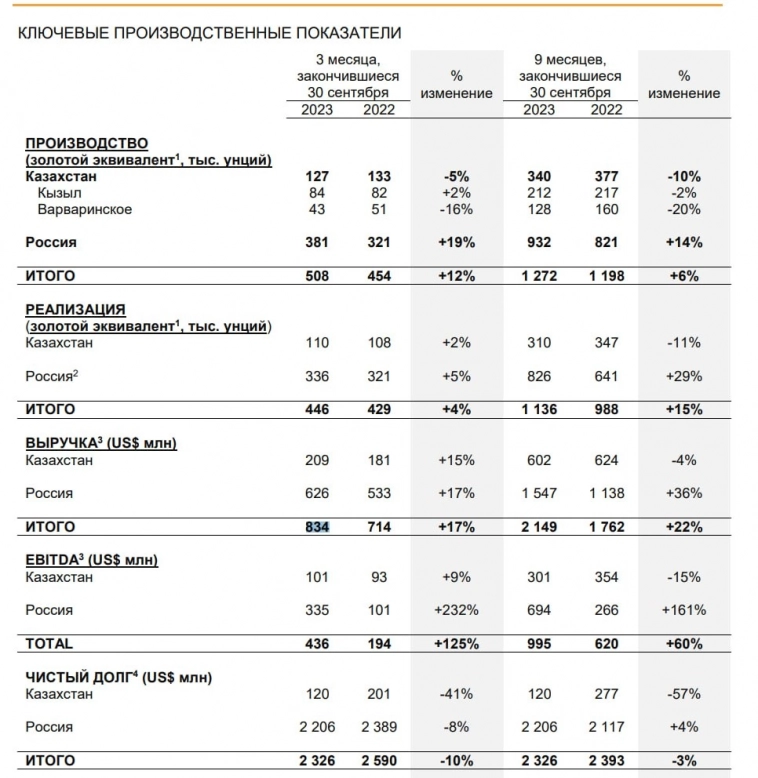

🥇Полиметалл (POLY) - переезд завершился, но есть нюансы

- 02 ноября 2023, 10:06

- |

▫️Выручка ТТМ:3,2 млрд $

▫️скор. EBITDA ТТМ: 1,4 млрд $

▫️fwd P/E 2023: 4

▫️дивиденд 2023: -

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Операционные результаты за 3кв2023г:

▫️Выручка: 834 млн $ (+17% г/г)

▫️скор. EBITDA: 436 млн $ (+125% г/г)

▫️Объём производства: 508 тыс. унций (+12% г/г)

▫️Объём реализации:446 тыс. унций (+4% г/г)

✅ На фоне напряженной геополитической ситуации на Ближнем Востоке и девальвации рубля, цена на золото в рублях уже выросла выше 180 тыс. р за унцию. Уже понятно, что средняя цена 2п2023 будет довольно высокой.

✅ Производство выросло на 6% г/г по итогам 9мес2023 и на 12% г/г по итогам 3кв2023. При этом, российский сегмент растёт, а вот казахский сегмент упал в добыче на 10% г/г по итогам 9с2023.

❌ Чистый долг подразделения в Казахстане снизился до 120$ млн (-40% кв/кв) приND/EBITDA = 0,3. С другой стороны, чистый долг на балансе компании в РФ превышает2,2$ млрд (-7,7% кв/кв) при ND/EBITDA = 2,3. Скорее всего, при разделе холдинга весь долг так и останется на российской дочке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал