обзор акций

Аналитический видеообзор Татнефть

- 26 декабря 2023, 13:21

- |

⚡️Аналитический видеообзор по инструменту Татнефть⚡️

Среднесрочно инструмент находится в растущем тренде 📈

Сила рынка 82

Рекомендуется работать от покупок🔼

▫️Поддержки: 651.3(-4.25%)

▫️Сопротивления: 691.5(1.66%)

- комментировать

- 260 | ★1

- Комментарии ( 0 )

Торговый план для Фонды от 26.12.2023

- 26 декабря 2023, 12:05

- |

Тепловая карта Силы рынка для MOEX 🔝 20*

Рынок находится в зоне неопределенности, т.к Power Index 53.3

🔼 Лучше рынка: PLZL, MGNT, TATN, CHMF

🔽 Хуже рынка: GMKN, MOEX, SNGS, RUAL

Торговый план MOEX на 26.12.2023

Инструменты в 📈 восходящем тренде, рекомендуется работать от покупок:

📀 Полюс [цена 10564.5]

Сила рынка 87

Цена растет в течение 1 дн., после падения в течение 1 дн.

Поддержки: 10507(-0.55%)

🍏 Магнит [цена 6867]

Сила рынка 87

Цена растет в течение 1 дн., после падения в течение 1 дн.

Поддержки: 6866.5(-0.01%)

⛽️ Татнефть [цена 680.5]

Сила рынка 82

Цена снижается в течение 1 дн., после роста в течение 4 дн. Мы заметили формирование устойчивого дивергентного тренда, который возможно продолжит свое движение.

Поддержки: 651(-4.34%)

Сопротивления: 691.3(1.58%)

💿 Северсталь [цена 1344]

Сила рынка 80

Цена растет в течение 1 дн., после падения в течение 1 дн.

Поддержки: 1303.8(-3%)

Сопротивления: 1382.2(2.84%)

💿 ММК [цена 52.45]

Сила рынка 74

Цена растет в течение 1 дн., после падения в течение 1 дн.

( Читать дальше )

✅Обзор рынка от 24.12.23

- 24 декабря 2023, 15:09

- |

В среду как всегда встретимся в прямом эфире, буду разбирать интересующие вас инструменты. Всем хорошей торговой недели!

График проведения торгов на новогодние праздники:

Торгов не будет 1, 2 и 7 января.

3, 5 и 8 января торги пройдут в стандартном режиме.

Акции ПАО Сбер — cможем повторить❓

- 22 декабря 2023, 20:59

- |

Акции Сбера принесли нашему модельному портфелю более 75% доходности! Но что же обеспечит рост бумаги после восстановления?

🔘 Ключевые инсайты по компании:

🏦 #SBER — ТОП-1 банк России по размеру активов (ТОП-3 брокер по объёму активов клиентов)

— Более 108 млн розничных клиентов (74% населения России)

— Доля на рынке кредитных карт — 50%

— Доля на рынке ипотеки — 56%

— Доля в корпоративном кредитовании — 33%

🔘Факторы роста и стоимости:

— Одним из ключевых драйверов является ипотека (за 11 месяцев портфель вырос на 34%)

— Довольно бодро растёт портфель кредитных карт (+41.5% с начала года)

— Но и корпоративное кредитование тоже растёт двузначными темпами (+22.8% за 11 месяцев)

— Цели 2023 года: х1.5 рост активов и 26.2% рентабельность собственного капитала ROE

— Стратегические цели к 2026 году: ROE >22%, норма выплаты дивидендов — 50%

( Читать дальше )

🍷 Novobev Group (BELU) - цель по выручке Винлабов достигнута

- 22 декабря 2023, 12:02

- |

▫️Капитализация: 84 млрд ₽ / 5300₽ за акцию

▫️Выручка TTM: 108,6 млрд

▫️EBITDA TTM: 18 млрд

▫️Чистая прибыль TTM: 8,5 млрд

▫️P/E TTM: 10

▫️P/E fwd 2023: 9

▫️P/E fwd 2024: 7,5

▫️fwd Дивиденд 2023: 13%

▫️fwd Дивиденд 2024: 15%

👉 «Белуга Групп» — одна из лидирующих компаний российского алкогольного рынка, стратегическим направлением деятельности которой является выпуск ликероводочной продукции.

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Прогресс компании по достижению целей Стратегии-2024:

▫️Выручка: 108,6 / 130 млрд (выполнено на 83,5%)

▫️Доля алкоголя помимо водки в продажах: 41% / 45% (выполнено на 91%)

▫️Магазины ВинЛаб: 1588 / 2500 (выполнено на 63,5%)

▫️Доля ретейла в продажах: 45% / 45% (выполнено на 100%)

✅ Сеть магазинов Винлаб за 3кв 2023г расширилась ещё на 88 магазинов и теперь насчитывает в общей сложности 1588 торговых точек. Продажи сегмента «Ретейл» уже обеспечивают 45% от консолидированной выручки или 47,5% от общей выручки по сегментам.

👉 Цель 2024г достигнута даже на текущем числе магазинов, т.е. эффективность отдельного магазина фактически оказалась значительно выше прогнозов.

( Читать дальше )

Аналитический видеообзор ММК

- 21 декабря 2023, 13:51

- |

⚡️Аналитический видеообзор по инструменту ММК⚡️

Среднесрочно инструмент находится в растущем тренде 📈

Сила рынка 77

Рекомендуется работа от покупок 🔼

Локально цена сформировала восходящий ценовой канал и сейчас торгуется внутри него.

Нижняя граница канала находится на уровне 51.79, верхняя граница на уровне 52.87.

Учитывая локальную и глобальную тенденции, в настоящий момент спекулятивно и среднесрочно вероятнее продолжение роста.

При пробое с закреплением выше уровня 52.87, а также при отбое от уровня 51.79 возможно открытие длинных позиций.

Уход и закрепление под нижней границей 51.79 может сломать текущую локальную тенденцию роста, в этом случае возможны спекулятивные продажи.

Среднесрочный же шорт можно будет рассматривать при уходе и закреплении цены ниже уровня 50.11, в этом случае можно будет говорить о развороте среднесрочного тренда вниз.

Торговый план для Фонды от 21.12.2023

- 21 декабря 2023, 11:58

- |

Торговый план MOEX на 21.12.2023

Инструменты в 📈 восходящем тренде, рекомендуется работать от покупок:

💿 Северсталь [цена 1325.6]

Cила рынка 85

Цена растет в течение 1 дн., после падения в течение 1 дн.

Поддержки: 1273.8(-3.91%)

🥇 Полюс [цена 10490]

Cила рынка 83

Цена снижается в течение 1 дн., после роста в течение 1 дн.

Поддержки: 10104(-3.68%)

Сопротивления: 10722.5(2.21%)

🍏 Магнит [цена 6728]

Cила рынка 81

Цена растет в течение 1 дн., после падения в течение 1 дн.

Поддержки: 6685.5(-0.64%)

Сопротивления: 6804(1.12%)

💰 Система ао [цена 16.02]

Cила рынка 76

Цена растет в течение 1 дн., после падения в течение 1 дн.

Поддержки: 15.844(-1.1%)

Cопротивления: 16.826(5.03%)

💿 ММК [цена 51.745]

Cила рынка 73

Цена растет в течение 1 дн., после падения в течение 1 дн.

Поддержки: 51.7(-0.09%)

Сопротивления: 52.78(2%)

⛽️ Татнефть [цена 657.8]

Cила рынка 71

Цена снижается в течение 1 дн., после роста в течение 1 дн.

Поддержки: 645.1(-1.94%)

Сопротивления: 685.4(4.19%)

🏦 Сбербанк [цена 265.32]

Cила рынка 69

Цена растет в течение 1 дн., после падения в течение 1 дн.

( Читать дальше )

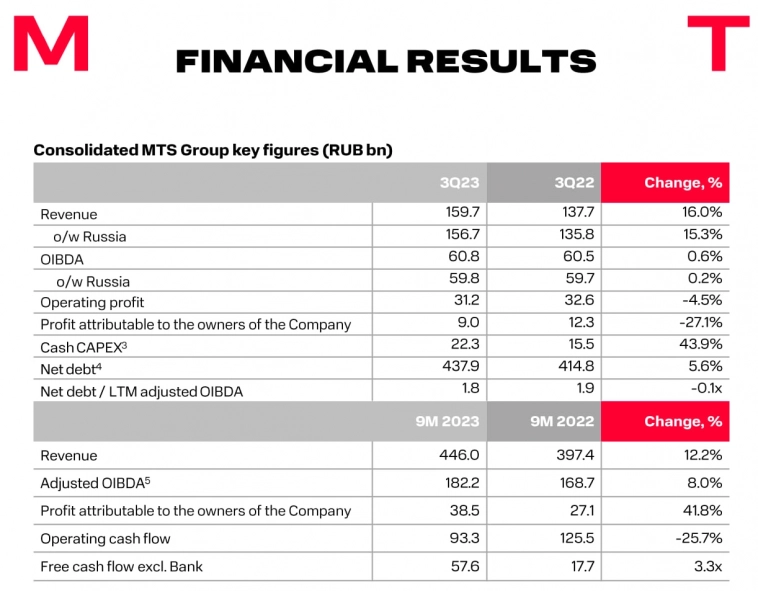

🥚 МТС (MTSS) - рекордный чистый долг и новая стратегия развития отрасли

- 21 декабря 2023, 10:44

- |

▫️Выручка TTM:590 млрд ₽

▫️OIBDA TTM:238 млрд ₽

▫️Чистая прибыль TTM: 44 млрд ₽

▫️ND/OIBDA: 1,8

▫️P/E ТТМ: 11,4

▫️P/E fwd 2023: 12

▫️fwd дивиденды 2023: 13-14%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно выделю результаты за 3кв2023г:

▫️Выручка: 159,7 млрд ₽ (+16% г/г)

▫️OIBDA: 60,8 млрд ₽ (+0,6% г/г)

▫️Чистая прибыль: 9 млрд ₽ (-27,1% г/г)

✅ Правительство РФ утвердило стратегию развития отрасли связи до 2035г, она предполагает возможность индексации тарифов на услуги связи темпами выше инфляции в обмен на инвестиции в инфраструктуру. Развитие сетей связи нового поколения (технология 5G) и строительство инфраструктуры в новых регионах РФ — это гигантские затраты, вполне вероятно, что весь позитивный эффект от более сильного повышения тарифов будет компенсирован ростом капитальных затрат.

❌ С 2024г планируется отмена льготного коэффициента на оплату выделенного радиочастотного спектра LTE на которую сейчас выделяется около 20 млрд в год. После отмены льгот у МТС подрастёт соответствующая статья расходов (примерно на 5-6 млрд в год).

( Читать дальше )

Акции Globaltrans plc — опять вагоны❓

- 20 декабря 2023, 21:01

- |

Globaltrans же зарабатывает на услугах по ж/д грузоперевозке (логистика). Наша идея с акциями ДВМП ранее принесла инвесторам более 100% доходности — но есть ли основания для роста у Globaltrans ?

🟠 Ключевые инсайты по компании:

🚂 #GLTR — крупный оператор на рынке грузовых ж/д перевозок (6-е место)

— Управляет парком из 66 тыс. вагонов (в собственности 94% парка)

— Обладает низким процентом порожнего (пустого) пробега (48%)

— Акций в свободном обращении 57% (более 50% free-float владеют нерезиденты)

— С августа находится в процессе переезда с Кипра в ОАЭ (должна переехать к марту)

🟠 Факторы роста и стоимости:

— Парк вагонов стареет и сокращается (средний возраст 14.7 лет при нормативном в 22)

— Грузооборот и Выручка не растут (даже немного снижаются)

— Прибыль подвержена существенным корректировкам от списаний и курсовых разниц, а также от разовых операций (типа продажи дочернего бизнеса)

( Читать дальше )

✅Обзор рынка от 20.12.23 (запись прямого эфира)

- 20 декабря 2023, 14:44

- |

Еженедельно по средам: https://t.me/+F6Ka767DDgFhZGQy

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал