новости эмитентов

ТЛК публикует хорошую отчетность за 1 кв 2025. Выпуск облигаций ТЛК 1Р2 (BB-, YTM 33,2%) размещен за 2 сессии на 40%

- 08 мая 2025, 07:25

- |

ТЛК публикует отчётность по РСБУ за 1 квартал 2025 года

Главное:

- Выручка 558 млн (+69% к 1 кварталу 2024 года, частично рост выручки связан с продажей товаров на 138 млн).

- Чистая прибыль 44 млн (+43% к 1 кварталу 2024 года).

- Размер кредитов и займов с начала года сократился на 0,5% и составил 5 907 млн рублей.

- Собственный капитал вырос на 5.3% до 874 млн.

- Доля неоплаченных в срок платежей от ЧИЛ (чистые инвестиции в лизинг) выросла на 1.3 п.п. до 3,3% (200 млн рублей).

- Доля собственного капитала в балансе выросла с 11% до 12%.

- Показатель Чистый долг / Собственный капитал снизился с 7,1 до 6,7.

6 мая началось размещение выпуска облигаций ТЛК 1Р2 (ruBB-, 200 млн р., дюрация 0,9 года, доходность к оферте 33,2% годовых). За 2 сессии выпуск размещен на 40% от суммы.

Telegram: @Mark_Savichenko, @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

( Читать дальше )

- комментировать

- 674

- Комментарии ( 0 )

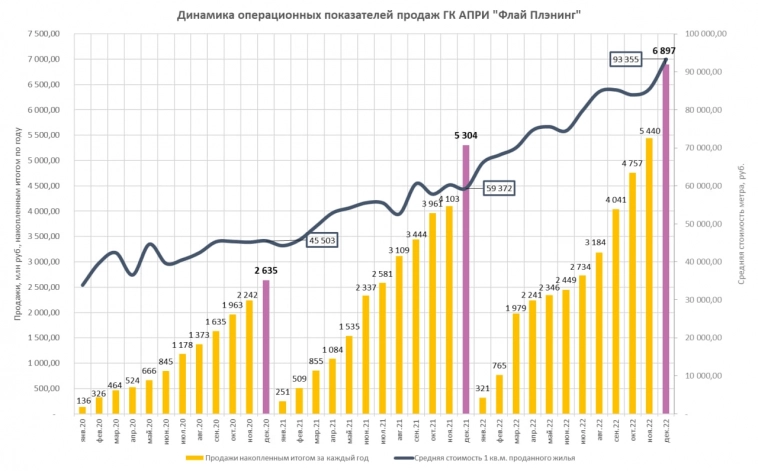

АПРИ в динамике показателей (с ростом за 4 года в N раз)

- 19 марта 2025, 07:06

- |

Недавно мы разобрали, много ли облигаций выпускает ПАО АПРИ (получилось, не много).

Дополним и детализируем. Уже не в сравнении с конкурентами, а на цифрах самого эмитента.

На диаграммах – ретроспектива финансовых и количественных показателей Группы за 5 лет (или за 4,75 года).

Продажи жилья (в деньгах) с 2020 по 2024 год выросли почти в 10 раз, EBITDA – больше, чем в 10, капитал – в 6.

Долг тоже увеличился вшестеро. Но коэффициенты «чистый долг / EBITDA» и «чистый долг / капитал» давно принципиально не меняются.

И повторим тезис прошлого материала: АПРИ занимает через облигации относительно мало. В приведенной интерпретации – если сопоставлять облигационный портфель с чистым долгом, с масштабом и динамикой бизнеса.

Собственно, полемика вокруг почти любого размещения облигаций АПРИ – больше следствие нестандартного поведения эмитента на фондовом рынке.

Высокие купонные ставки (не забываем, ставки до оферты) – повод для скептиков в очередной раз увидеть в этом последний вздох, для оптимистов – возможность.

( Читать дальше )

Зернотрейдер Байсэл опубликовал отличную отчетность за 2024 год

- 18 марта 2025, 12:30

- |

ООО Байсэл публикует отличную отчетность 2024 по РСБУ. Выручка +49% за год, чистая прибыль +42%.

Облигации Байсэл 1Р1 входят в публичный портфель PRObonds ВДО на 2,3% от активов/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

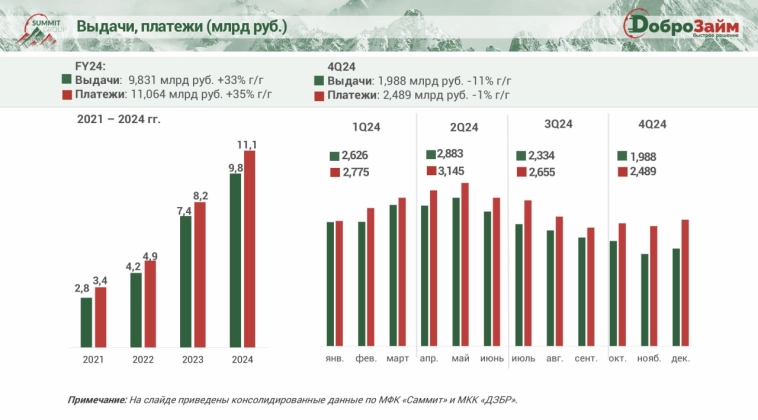

МФК Саммит. Рост прибыли в 2024 году - втрое. И намек на IPO

- 12 марта 2025, 09:42

- |

В начале недели коллеги из МФК Саммит провели вебинар для инвесторов. Вот ссылка: https://t.me/summit_investments/339

И приложили к нему подробную презентацию о динамике бизнеса. Приводим ее главные слайды 👆👇.

Выдачи за 2024 год выросли на треть, рабочий портфель микрозаймов на 36%, чистая прибыль – сразу втрое!

Позиция в облигациях МФК Саммит в нашем портфеле ВДО на текущей неделе увеличивается с 1% до 1,5% от активов.

И тут уместно упомянуть материал «Ведомостей»: видимо, с новыми выпусками облигаций мы Саммит теперь не ждем, ждать, видимо, нужно с IPO. Траектория движения и трансформации, в общем, предсказуемая.

( Читать дальше )

«Границ для развития нет. Они только в головах» — так звучит одна из ценностей, по которым живет Инкаб.

- 19 октября 2024, 12:15

- |

В этом месяце крупнейший российский производитель оптического кабеля Инкаб отмечает свое 17-летие. Завод работает в Перми с 2007 года. В промышленном производстве более 100 конструкции оптического кабеля для отраслей телекома, энергетики и нефтегаза. Продукция востребована как в России, так и в других странах.

О том, какой путь прошел Инкаб от идеи до завода мирового масштаба — в интервью с генеральным директором Александром Смильгевичем.

👉 YOUTUBE

👉 ВК Видео

👉 RUTUBE

p.s. продолжение следует...

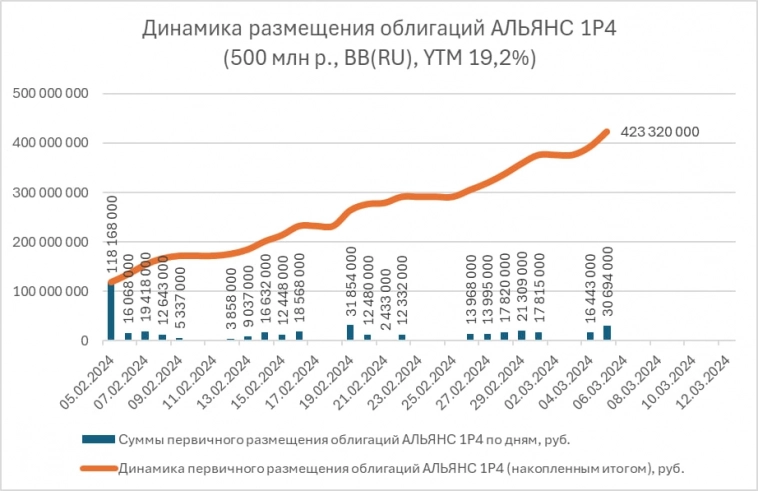

Размещение облигаций АЛЬЯНС 1P4 (500 млн р., BB(RU) с позитивным прогнозом, YTM 19,2%) близится к финишу. Чуть больше об эмитенте

- 06 марта 2024, 07:39

- |

Размещение облигаций БИЗНЕС АЛЬЯНС 1P4 (BB(RU) с позитивным прогнозом, YTM 19,2%) близится к концу. На данный момент размещен 81% выпуска. Скорость чуть растет ближе к финишу. Сам финиш ожидаем сразу после ближайших выходных.

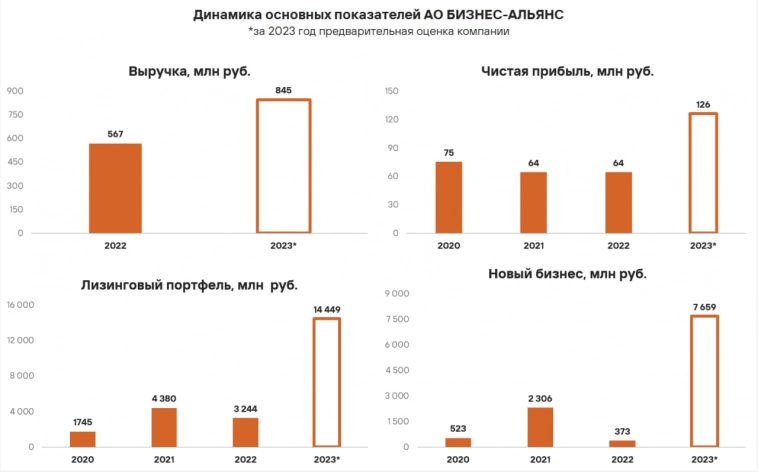

А пока – чуть больше об эмитенте. Мы публиковали предварительные результаты компании за 2023 год. Очень сильные результаты.

И получили от БИЗНЕС АЛЬЯНСа ответ на вопрос о причинах значительного роста его бизнеса в ушедшем году. Вот как их видит эмитент:

— Работа с клиентами из угольной отрасли с масштабными инвестиционными программами по приобретаемой технике,

— Возвращение на рынок подвижного состава,

— Удачное размещение дебютных облигаций,

— Расширение круга банков-кредиторов,

— Уход с рынка иностранных лизинговых компаний, которые ранее работали с крупногабаритной спецтехникой.

Заодно репостим карту поставок объектов лизинга, которые финансировало АО БИЗНЕС АЛЬЯНС в истекшем году.

( Читать дальше )

АО БИЗНЕС АЛЬЯНС. Предварительные итоги 2023 года. Взрывной рост

- 27 февраля 2024, 08:29

- |

ЛК БИЗНЕС АЛЬЯНС представляет предварительные итоги 2023 года. Данные еще не аудированы. Но по нашей практике, аудит обычно не приводит к значимым отклонениям.

Видим взрывной рост показателей в сравнении с 2022 годом: выручка +49%, чистая прибыль +96%, лизинговый портфель +345%.

В целом по отрасли нам доступны показатели только за 9 мес. 2023. Поэтому основной показатель масштаба – лизинговый портфель АО БИЗНЕС АЛЬЯНС – пока сравним с ними. Если финальные данные за год принципиально не будут отличаться от данных за 3 его квартала, БИЗНЕС АЛЬЯНС претендует выйти на 3 место среди лизингодателей – эмитентов ВДО.

ИК Иволга Капитал (совместно с АБ Россия) является организатором выпуска облигаций БИЗНЕС АЛЬЯНС серии 1P4 (BB(RU) с позитивным прогнозом, 500 млн руб., дюрация 2,3 года, доходность 19,2%). Размещение завершено на 61%.

( Читать дальше )

Календарь событий на 24/07-28/07

- 24 июля 2023, 10:34

- |

🔍Следим на этой неделе

24 июля (понедельник)

▫️Русагро #AGRO — операционные результаты за 2 кв. 2023 года

▫️Русгидро #HYDR — операционные результаты за 2 кв. 2023 года

▫️ГМК Норникель #GMKN — производственные результаты за 2 кв. 2023 года

25 июля (вторник)

▫️ Polymetal #POLY — ГОСА. Последний день торгов в режиме Т+2 на Мосбирже перед приостановкой на время перерегистрации.

▫️Группа Позитив #POSI — финансовые результаты по МСФО за 2 кв. 2023 г.

26 июля (среда)

🇺🇸Заседание FOMC по ключевой ставке

🇺🇸Пресс-конференция FOMC

🛢Запасы сырой нефти

27 июля (четверг)

▫️Яндекс #YNDX — финансовые результаты за 2 кв. 2023 года

▫️Polymetal #POLY — производственные результаты за 2 кв. 2023 года

▫️ТГК-1 #TGKA — финансовые результаты по РСБУ за 2 кв. 2023 года

▫️Юнипро #UPRO — финансовые результаты по РСБУ за 2 кв. 2023 года

▫️Русгидро #HYDR — финансовые результаты по РСБУ за 2 кв. 2023 года

🇷🇺Форум Россия — Африка

🇪🇺Решение по процентной ставке (июль)

( Читать дальше )

Облигации АПРИ покинули ПИР

- 24 апреля 2023, 09:06

- |

В пятницу 21 апреля долгая, очень долгая история облигаций девелопера АПРИ Флай Плэнинг в Секторе повышенного инвестиционного риска Московской биржи (сектор ПИР) завершилась.

👉 https://www.moex.com/n55825/?nt=101

Это не значит, что эмитент, приучивший держателей своих облигаций к достаточно высоким купонным доходностям, сменит стратегию. Очень вряд ли. Но это почти точно расширит круг самих держателей.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Продажи застройщика АПРИ Флай Плэнинг в 2022 году выросли на 30% до 6,9 млрд.р.

- 10 января 2023, 14:56

- |

• Ровно +30%. Таков прирост продаж жилья у девелопера АПРИ Флай Плэнинг в 2022 году по сравнению с 2021 годом. В 2022 году продажи составили 6,9 млрд.р., против 5,3 млрд.р. в 2021 году.

• Продажи декабря – 1,46 млрд.р. И это для АПРИ месячный рекорд.

• Впервые в оперрезультатах эмитента появились продажи за пределами Челябинской области. Флагманский проект Группы, ТвояПривилегия (это формат больших малоэтажных жилых комплексов с максимальной близостью к природе и полной инфраструктурой), масштабируется: в декабре были проданы первые квартиры в Екатеринбурге (ТвояПривиления Екатеринбург). На них пришлось 15% от декабрьского результата.

• Облигационный долг АПРИ за 2022 год, несмотря на заметный рост бизнеса, почти не изменился: и на начало, и на конец прошедшего года он составлял 1,83 млрд.р.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал