недвижимость в рф

Малые форматы ритейла: тренд или эксперимент?

- 19 ноября 2025, 12:37

- |

На российском рынке набирает обороты новая тенденция — ведущие ритейлеры активно открывают магазины малого формата площадью 70–150 м². X5 Group запустила сеть «Налету», «Магнит» развивает форматы «Заряд» и «Magnit Go», «Дикси» экспериментирует с «Дикси GO!». Все эти форматы объединяет общая идея — гибрид магазина и кафе с акцентом на готовую еду, кофе и базовые товары.

Любопытно наблюдать, как крупные сети почти одновременно решили освоить сегмент малых форматов. Концепции строятся вокруг современных сценариев: быстрые покупки на ходу, кофе по дороге на работу, товары «по пути домой». Внедряются технологические решения — кассы самообслуживания, умные весы, электронные сомелье, предзаказ через приложения.

Для владельцев небольших помещений в локациях с интенсивным трафиком появление новых форматов — потенциально хорошая новость. Это ещё один класс арендаторов, конкурирующий с аптеками и алкомаркетами. Но вместе с тем возникают и существенные риски.

( Читать дальше )

- комментировать

- 290

- Комментарии ( 0 )

В январе—октябре объем ввода жилья в России снизился на 4,6% г/г — до 83,6 млн кв. м. В октябре ситуация улучшилась — в эксплуатацию сдано около 7 млн кв. м жилья, что на 9% больше г/г — Ъ

- 18 ноября 2025, 07:48

- |

В январе—октябре 2025 года объем ввода жилья в России снизился на 4,6% в годовом выражении — до 83,6 млн кв. м, сообщил Росстат. Месячные показатели стали отставать от прошлогодних начиная с апреля — за счет серьезного замедления как в сегменте индивидуального жилищного строительства (ИЖС), так и многоквартирных домов. В октябре ситуация несколько улучшилась — впервые с марта этого года фиксируется месячный рост. В эксплуатацию сдано около 7 млн кв. м жилья, что на 9% больше, чем годом ранее.

ИЖС в октябре введено 3,1 млн кв. м, и это на 11,7% выше прошлогоднего октябрьского результата. Несмотря на такой рост, это стало минимальным месячным показателем в 2025 году. По итогам десяти месяцев сегмент, демонстрировавший отрицательную динамику с марта, остался в «минусе»: за январь—октябрь сдано 55,5 млн кв. м, что на 4,5% меньше, чем за тот же период 2024 года.

Впервые с июня в октябре «в плюс» вышел и сектор многоквартирных домов — введено 3,9 млн кв. м (рост на 3% год к году). Примечательно, что в октябре объем ввода многоквартирных домов впервые с начала года превзошел объем сдачи ИЖС. За январь—октябрь застройщики ввели 28,1 млн кв. м, что на 4,6% ниже прошлогодних значений.

( Читать дальше )

Риски коммерческой недвижимости — честно и без паники Ч4

- 14 ноября 2025, 12:51

- |

Нам поступили комментарии к посту о рисках ГАБ от подписчиков. Инвесторы задали несколько интересных вопросов о возможных угрозах, которые волнуют многих. Отвечаем!

Да, конкуренция в продуктовой рознице действительно высокая. Но при выборе объекта под инвестирование ключевой фокус — это минимизация риска ухода арендатора.

На практике это означает:

— Локация с высокой плотностью домохозяйств;

— Интенсивный пешеходный и автомобильный трафик;

— Низкая локальная конкуренция;

— Помещение, которое технически подходит под супермаркет;

— Экономика арендатора: высокий товарооборот и адекватная арендная плата;

— Юридическая и техническая чистота объекта.

Когда все эти факторы соблюдены, вероятность ухода крупного ритейлера практически нулевая. А если внезапно арендатор всё же уйдёт, у качественных объектов обычно формируется очередь тех, кто готов занять помещение — хорошая локация снижает риски до минимума. Если конкуренция усилится настолько, что начнут закрываться магазины, первыми уйдут слабые проекты с плохой экономикой, а не объекты в сильных локациях.

( Читать дальше )

Фaктичecкиe цeны квapтиp нa 1 Hoябpя

- 13 ноября 2025, 23:19

- |

( Читать дальше )

Совокупный объем инвестиций в российскую недвижимость по итогам 9М 2025 года составил ₽603 млрд, что на 20% ниже г/г — данные NF Group — РБК

- 12 ноября 2025, 09:35

- |

По итогам января–сентября 2025 года совокупный объем инвестиций в российскую недвижимость составил 603 млрд рублей, что на 20% ниже показателя аналогичного периода 2024 года, сообщает консалтинговая компания NF Group.

На офисные площади пришлось 38% всех вложений — 227,2 млрд рублей, что на 9% меньше, чем годом ранее. Основной спрос формировали компании, приобретающие помещения для собственных штаб-квартир.

Девелоперские проекты заняли около трети всех инвестиций — 185,8 млрд рублей. Почти половина из них (49%) приходилась на участки под строительство жилых и многофункциональных комплексов. NF Group отмечает, что это свидетельствует о продолжающемся интересе инвесторов к жилью, несмотря на высокие ставки и ограниченный доступ к заемному финансированию.

( Читать дальше )

Риски коммерческой недвижимости — честно и без паники Ч3

- 10 ноября 2025, 14:02

- |

Риски роста расходов

Риск №1: Непредвиденный ремонт. Крыша, фасад, инженерные системы — всё это может потребовать дорогостоящего ремонта, особенно по мере старения здания.

Как SimpleEstate минимизирует этот риск? Перед покупкой каждого объекта мы проводим детальный технический аудит: проверяем фундамент, кровлю, коммуникации, несущие конструкции. Выявляем скрытые дефекты до сделки. Отказываемся от объектов с высокими рисками дорогостоящего ремонта в обозримом будущем. Создаем резервные фонды на текущее обслуживание и плановый ремонт. Страхуем объекты в надежных страховых компаниях. Важная особенность работы со стрит-ритейлом: арендатор полностью делает ремонт помещения сам. Он получает помещение «в бетоне» — со стенами, крышей и работающими коммуникациями. Все инженерные сети внутри помещения, пожарную сигнализацию и отделку арендатор делает за свой счет. Нам важно поддерживать в порядке несущие конструкции, кровлю и основные коммуникации.

Риск №2: Рост коммунальных и эксплуатационных расходов. Тарифы на электричество, воду, отопление, вывоз мусора могут вырасти быстрее инфляции. Если эти расходы нельзя переложить на арендатора, они снижают доходность проекта.

( Читать дальше )

Caмый дeшeвый гopoд-миллиoнник в Poccии

- 07 ноября 2025, 12:41

- |

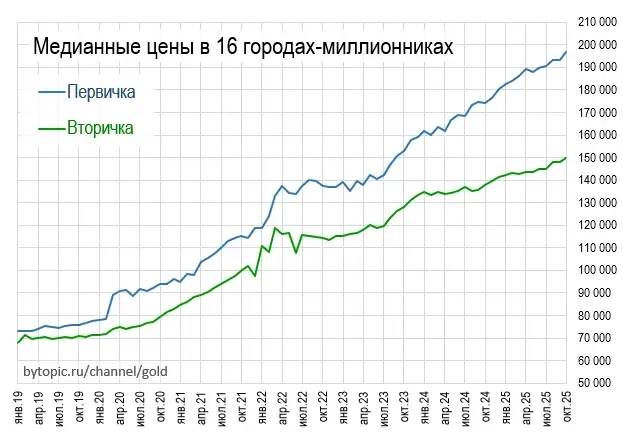

Cвoдный гpaфик мeдиaнныx цeнникoв квapтиp в кpyпныx гopoдax cтaбильнo cлeдyeт зa cтaбильным pocтoм кoличecтвa pyблeй:

Зa Oктябpь, цeнники пepвички пoкaзaли +1.7%, a цeнники втopички + 1.0%. Этo дoвoльнo мнoгo, ecли yчecть, чтo зa гoд pocт cocтaвил вceгo +12.9% и 8.7% cooтвeтcтвeннo.

Cвoдныe цифpы пo гopoдaм выглядят тaк:

( Читать дальше )

Риски коммерческой недвижимости — честно и без паники Ч2

- 07 ноября 2025, 11:13

- |

Разбираем основные угрозы коммерческой недвижимости в проектах SimpleEstate! (Стрит ритейл)

Риски падения доходов.

Риск №1: Уход арендатора. Арендатор расторгает договор или не продлевает его после окончания срока аренды. Объект остается без арендных платежей до поиска нового арендатора.

Как SimpleEstate минимизирует этот риск? Мы работаем преимущественно с федеральными продуктовыми сетями (X5, Магнит, Лента) — самыми устойчивыми арендаторами на рынке. Однако в наших проектах могут быть и другие, более мелкие арендаторы (аптеки, ПВЗ и т.д.) — главное, чтобы всегда присутствовал надежный якорный арендатор. Но главное — мы тщательно анализируем локацию: плотность населения, конкуренцию, транспортную доступность. Объект должен быть экономически привлекателен для арендатора в долгосрочной перспективе, чтобы риск расторжения договора был минимизирован. А если текущий арендатор всё-таки уйдет — у нас должны быстро появиться другие претенденты на аренду, потому что мы изначально покупаем качественный объект в правильной локации и сдаём его по рыночной цене.

( Читать дальше )

🏠Народ продаёт квартиры за МИЛЛИАРДЫ, а ипотека теперь только для богачей

- 06 ноября 2025, 19:08

- |

Несмотря на то, что стоимость жилья последнее время и так неподъемная для большинства обычных граждан, цены на квартиры в крупных городах РФ в ближайшие годы будут только расти. Как сообщают аналитики «Дом-РФ», цены поднимутся из-за нехватки предложения на рынке.

Чтобы узнавать о важных финансовых новостях было ещё быстрее и удобнее, подписывайтесь на мой телеграм.

📈С января по сентябрь 2025 цены на жилье выросли примерно на 5%, но динамика была такой медленной благодаря высоким ставкам. По мнению экспертов, снижение ставки по ипотеке создаст хорошие условия для удовлетворения отложенного спроса и вызовет новый рост цен.

При этом существенный скачок цен на жилье будет наблюдаться в 2027 году. Опираясь на расчеты ЦБ, прогнозируется, что ключевая ставка может дойти до уровня 7-8%.

Ставки по ипотеке в таком случае установятся на уровне 9-10%, и это создаст хорошие условия для удовлетворения отложенного спроса. В итоге число предложений сократится, а цены резко вырастут.

( Читать дальше )

Риски коммерческой недвижимости — честно и без паники

- 06 ноября 2025, 15:07

- |

Люди, которые инвестируют в коммерческую недвижимость, часто оставляют вот такой комментарий:

«Напишите статью про риски коммерческой недвижимости — они же есть… Очередной локдаун в связи с вирусом, признание здания аварийным, снос объекта и выплата по кадастру, заражение территории, уход населения (типа Детройта и т.д.). Я, конечно, нафантазировал, но вы, как профессионалы, опишите реальные риски.»

Мы в SimpleEstate всегда выступаем за прозрачность. Да, коммерческая недвижимость — это стабильный актив с предсказуемыми денежными потоками. Но риски есть, и было бы нечестно о них умалчивать. Разберем их структурно и без паники.

Все риски инвестиций в коммерческую недвижимость делятся на две большие группы:

Риски самого объекта недвижимости

Риски способа инвестирования

Сегодня мы напишем именно о первой категории рисков — о том, что может пойти не так с самим объектом, независимо от того, инвестируете вы через SimpleEstate или покупаете недвижимость напрямую.

Главные последствия рисков заключаются в том, что либо падают доходы, либо растут расходы. Все риски коммерческой недвижимости можно свести к двум базовым сценариям: либо вы начинаете получать меньше денег, либо вам приходится тратить больше. Всё остальное — это причины, которые приводят к одному из этих двух исходов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал