нафтатранс плюс

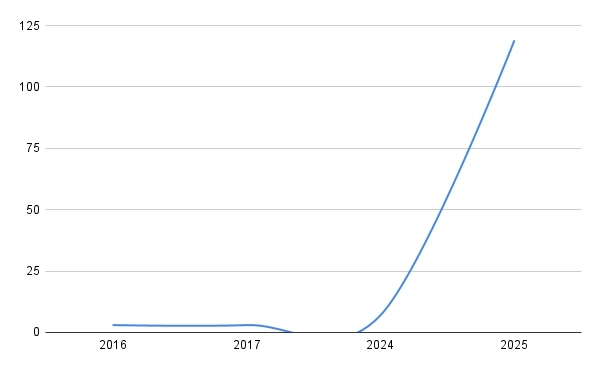

Мы на гребне волны дефолтов

- 14 октября 2025, 18:14

- |

(информация взята с сайта мосбиржи)

Кол-во дефолтов по оси Y и год по оси X. С 2018 по 2023 год не было ни одного дефолта.

- комментировать

- 26.7К

- Комментарии ( 15 )

Обновление кредитных рейтингов в ВДО и розничных облигациях («Мосрегионлифт» понижен до ruC | «Омега» снижен с BBB-.ru до BB.ru | «Нафтатранс плюс» понижен до С|ru| )

- 21 июня 2025, 10:23

- |

🟢ООО «Помощь интернет-магазинам»

Эксперт РА повысило рейтинг кредитоспособности до уровня ruВВВ- и изменило прогноз на стабильный. Ранее у компании действовал кредитный рейтинг на уровне ruВВ+ с позитивным прогнозом.

ООО «Помощь интернет-магазинам» является поставщиком SAAS-сервисов на рынке электронной коммерции – специализируется на предоставлении посредством разработанного программного обеспечения различных услуг для интернет-магазинов, реализующих товары конечным покупателям через службы доставки.

Отношение долга на 31.12.2024, скорректированного на денежные средства, к EBITDA за 2024 г. по расчетам агентства составило 0,7х против 3,6х годом ранее, что по бенчмаркам агентства соответствует максимальной оценке. Агентство ожидает сохранения долговой нагрузки на уровне ниже 1,0х в среднесрочной перспективе.

Имея статус IT-компании, ПИМ предоставлен доступ к банковскому финансированию по льготной ставке, что позитивно сказывается на процентной нагрузке. Компания не имеет планов по агрессивному наращиванию долгового портфеля на горизонте одного-двух лет, соответственно агентство не ожидает ухудшения метрик процентной нагрузки в прогнозном периоде.

( Читать дальше )

Технические дефолты ООО ТК "Нафтатранс плюс" (выпуски БО-04, БО-05, БО-06)

- 18 июня 2025, 13:10

- |

🔴 ООО ТК «Нафтатранс плюс» допустило технические дефолты по выплатам:

— 6-го купона облигаций серии БО-06

— 32-го купона серии БО-04

— 21-го купона серии БО-05.

Общая сумма к выплате (соответственно):

6 165 000 ₽

1 561 968 ₽

5 752 500 ₽

Официальная причина неисполнения обязательств: "В связи с отсутствием достаточного количества денежных средств на дату исполнения обязательств."

➖➖➖

Анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Анализ эмитента: ООО ТК "Нафтатранс плюс" (за 1кв. 2025 г.) | Облигации

- 16 июня 2025, 15:49

- |

📌 На данный момент у ООО ТК «Нафтатранс плюс» в обращении 5 выпусков облигаций с общим облигационным долгом 1225 млн.₽.

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 3мес. 2025 г.

Финансовые результаты:

— Выручка: 2196 млн. руб.

— Чистая прибыль (убыток): 26,6 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 4% (+), долгосрочные обязательства выросли на 29% (-), краткосрочные снизились на 3% (+).

Предприятие закредитованное, заемный капитал превышает собственный в 7,36 раза. Долговая нагрузка увеличилась на 1% (-).

По финансовым результатам (год-к-году): выручка выросла на 4%, чистая прибыль прибавила 5%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Стоит ли давать Нафтатранс+?

- 09 апреля 2025, 13:44

- |

ООО «Топливная компания «Нафтатранс Плюс» занимается продажей и доставкой нефтепродуктов, включая дизельное топливо, бензин, керосин, мазут, битум и печное топливо. Компания также предоставляет услуги по перевозке ГСМ и по хранению нефтепродуктов на собственной нефтебазе в Новосибирске. «Нафтатранс Плюс» получило кредитный рейтинг «В+|ru|» с прогнозом «Стабильный» от НРА.

Так контора говорит сама о себе, а вот что на самом деле...

Финансовое состояние

ООО «ТК Нафтатранс+» — умеренно рискованное, значительно закредитованное, частично ликвидное, малоэффективное предприятие. Выручка на 01.07.2025 года составила 4 503.8 млн, чистая прибыль 58.5 млн рублей.На 1 рубль собственного капитала приходится 7.4 рубля заёмных денег. Заёмный капитал обеспечен собственными резервами на 14%. Общая задолженность компании состоит из 2 389.6 млн рублей долгосрочных обязательств и 2 096.6 млн текущих.

Кредитоспособность предприятия умеренная. ЛИСП рейтинг: rlBB-

( Читать дальше )

Новый выпуск облигаций ТК "Нафтатранс плюс" (RU000A10B1M5)

- 10 марта 2025, 10:22

- |

🔶 ООО ТК «Нафтатранс плюс»

▫️ Облигации: Нафтатранс плюс-БО-07

▫️ ISIN: RU000A10B1M5

▫️ Объем эмиссии: 250 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 3 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 28%

▫️ Амортизация: да

[по 10% — при выплате 36,39,42,45 купонов, 60% — при погашении]

▫️ Дата размещения: 10.03.2025

▫️ Дата погашения: 17.02.2029

▫️ ⏳Ближайшая оферта: 27.08.2027

Об эмитенте: Топливная Компания «НафтаТранс Плюс» занимается продажей и доставкой нефтепродуктов, перевозит химию и опасные грузы, продает технику, а также занимается рефрижераторными перевозками и перевозками пищевых продуктов.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Обновление кредитных рейтингов в ВДО и розничных облигациях («Борец», рейтинг на пересмотре-развивающийся | «ЭнергоТехСервис», снижен до уровня ruBBB+ | НАО ПКО «ПКБ», присвоен рейтинг А.ru)

- 08 февраля 2025, 09:38

- |

📉 ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ, ПОРТФЕЛЕ PROBONDS ВДО И РОЗНИЧНЫХ ИНВЕСТИЦИОНЫХ ОБЛИГАЦИЙ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

🟢 ООО «СЕЛЛ-Сервис»

Эксперт РА подтвердило рейтинг кредитоспособности на уровне ruBB+

ООО «СЕЛЛ-Сервис» специализируется преимущественно на реализации компонентов, используемых в кондитерской промышленности, а также поставляет ингредиенты для предприятий молочного производства, производства напитков и компаний сегмента HoReCa.

Оценка концентрации бизнеса является средней и ограничивается наличием зависимости от труднозаменимого поставщика – производителя какао-порошка, имеющего заводы в Малайзии и Индонезии, на которого приходится около 64% всех закупок компании в денежном выражении.

Агентство отмечает сильные операционные и финансовые результаты СЕЛЛ-Сервиса за 9мес2024LTM, за который компания нарастила выручку на 68% к аналогичному периоду годом ранее, а EBITDA выросла почти в 3 раза.

Не смотря на наращивание объемов закупок способствующего росту кредитного портфеля компании до 644 млн. руб. на 30.09.2024 год (далее – отчетная дата), при 419 млн. руб. годом ранее, опережающие темпы роста показателя EBITDA способствовали снижению отношения долга к EBITDA за отчетный период по расчетам агентства до 1,2х (2,3х годом ранее).

( Читать дальше )

Главное на рынке облигаций на 18.12.2024

- 18 декабря 2024, 13:14

- |

- Сегодня«Нафтатранс плюс» начинает размещение трехлетних биржевых облигаций серии БО-06 объемом 250 млн рублей. Присвоенный регистрационный номер — 4B02-06-00318-R. Ценные бумаги включены в Третий уровень листинга и Сектор ПИР Московской биржи. Ставка купона установлена в размере 30% годовых на весь срок обращения. Купоны ежемесячные. Предусмотрена возможность досрочного погашения по усмотрению эмитента в 24-й купонный период, а также амортизация в размере 10% от номинала в 20-й, 23-й, 27-й, 30-й, 33-й и 36-й купонные периоды. Эмитент имеет действующий кредитный рейтинг на уровне B+|ru со стабильным прогнозом от НРА.

- Сегодня «ЭнергоТехСервис» начинает размещение выпуска двухлетних облигаций серии 001Р-06 объемом 1 млрд рублей. Ценные бумаги включены в Третий уровень листинга и Сектор роста Московской биржи. Регистрационный номер — 4B02-06-00490-R-001P. Ставка купона: КС плюс спред 550 б.п. Купоны ежемесячные.

( Читать дальше )

Новый выпуск облигаций ТК "Нафтатранс плюс" (RU000A10ADH7)

- 18 декабря 2024, 09:21

- |

🔶 ООО ТК «Нафтатранс плюс»

▫️ Облигации: Нафтатранс плюс-БО-06

▫️ ISIN: RU000A10ADH7

▫️ Объем эмиссии: 250 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 3 года

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 30%

▫️ Амортизация: да

[по 10% — при выплате 20,23,27,30,33 купонов и 50% — при выплате 36 купона]

▫️ Дата размещения: 18.12.2024

▫️ Дата погашения: 03.12.2027

▫️ Возможность досрочного погашения: да

▫️ ⏳Ближайшая оферта: 08.12.2026

Об эмитенте: Топливная Компания «НафтаТранс Плюс» занимается продажей и доставкой нефтепродуктов, перевозит химию и опасные грузы, продает технику, а также занимается рефрижераторными перевозками и перевозками пищевых продуктов.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Главное на рынке облигаций на 17.12.2024

- 17 декабря 2024, 13:11

- |

- ТК «Нафтатранс плюс» 18 декабря начнет размещение трехлетних биржевых облигаций серии БО-06 объемом 250 млн рублей. Присвоенный регистрационный номер — 4B02-06-00318-R. Ценные бумаги включены в Третий уровень листинга и Сектор ПИР Московской биржи. Ставка купона установлена в размере 30% годовых на весь срок обращения. Купоны ежемесячные. Предусмотрена возможность досрочного погашения по усмотрению эмитента в 24-й купонный период, а также амортизация в размере 10% от номинала в 20-й, 23-й, 27-й, 30-й, 33-й и 36-й купонные периоды. Эмитент имеет действующий кредитный рейтинг на уровне B+|ru со стабильным прогнозом от НРА.

- «Воксис» перенес с 17 на 25 декабря размещение четырехлетних облигаций серии 001Р-01 объемом 100 млн рублей. Ценные бумаги включены в Третий уровень листинга. Регистрационный номер — 4B02-01-00194-L-001P. Ставка купона: ключевая ставка Банка России + спред 7% годовых. Купоны ежемесячные. По выпуску предусмотрена равномерная амортизация: по 8,3 % от номинала — начиная с 37-го, а также call-опцион — в дату окончания 24-го купонного периода. Организатор — ИК «Диалот». Эмитент имеет действующий кредитный рейтинг на уровне ruBBB+ с развивающимся прогнозом от «Эксперта РА».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал