мусорные облигации

«Этот график ошеломляет своими выводами» (перевод с elliottwave com)

- 19 июля 2024, 11:15

- |

Каждый, кто вкладывает деньги в депозитный сертификат или на счет денежного рынка, хочет получить максимально возможную процентную ставку, и то же самое относится к инвесторам в облигации, жаждущим доходности. Как правило, облигации, которые предлагают самую высокую доходность, предлагаются компаниями с самым высоким кредитным риском. Эти более высокие доходности от так называемых «мусорных» облигаций компенсируют инвесторам принятие этого риска. В период финансовых потрясений разница или «спред» между безопасными государственными облигациями и мусорными облигациями может быть довольно большой.

Каждый, кто вкладывает деньги в депозитный сертификат или на счет денежного рынка, хочет получить максимально возможную процентную ставку, и то же самое относится к инвесторам в облигации, жаждущим доходности. Как правило, облигации, которые предлагают самую высокую доходность, предлагаются компаниями с самым высоким кредитным риском. Эти более высокие доходности от так называемых «мусорных» облигаций компенсируют инвесторам принятие этого риска. В период финансовых потрясений разница или «спред» между безопасными государственными облигациями и мусорными облигациями может быть довольно большой.( Читать дальше )

- комментировать

- 455

- Комментарии ( 0 )

Дефолт по облигациям - страшный сон инвестора. Дефолты в 2024

- 15 июня 2024, 08:34

- |

Самый серьезный риск по облигациям для их держателей — это риск дефолта. За красивым словом «дефолт» скрывается банальное отсутствие у эмитента возможности выплатить купон или погасить облигацию, т.е. по сути банкротство.

👉Ранее я простым языком рассказал про тонкости оферты и амортизации облигаций, а также о том, как некоторые компании пользуются моментом, чтобы узаконенно «развести» держателей своих бондов на деньги. Ещё мы затронули тему доходности облигаций.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

💸Какие бывают дефолты

Выделяют следующие виды дефолтов по облигациям:⚠️Технический дефолт

Это задержка платежа. Прежде чем будет объявлен реальный дефолт по определенному выпуску облигаций, эмитенту дается 10 дней на то, чтобы найти средства для выплат инвесторам (т.н. «грейс-период»).

Иногда компания не может вовремя заплатить из-за сложностей и всё-таки проводит расчет через несколько дней — то есть технический дефолт не становится фактическим. Но если этого не произошло в установленный период (до 30 дней), то кредиторы имеют право потребовать немедленного погашения облигаций.

( Читать дальше )

- комментировать

- 12.9К |

- Комментарии ( 3 )

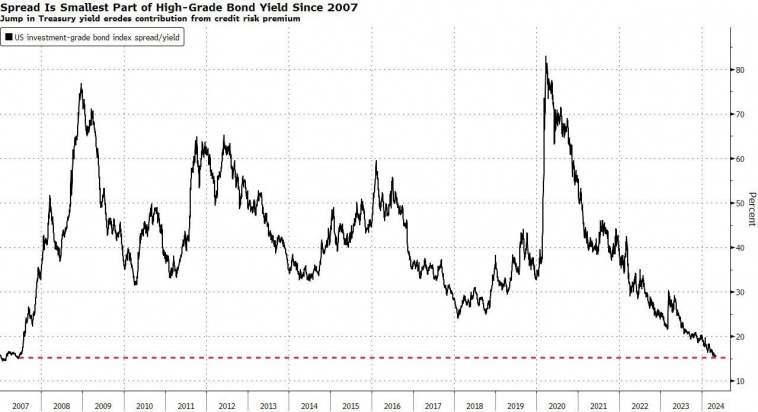

Кредиты попахивают самоуспокоенностью, так как спреды падают

- 09 мая 2024, 15:49

- |

Такая низкая премия за риск отражает высокий спрос на ограниченное чистое новое предложение корпоративных облигаций, а также общее отсутствие беспокойства по поводу макроэкономических перспектив. А поскольку Федеральная резервная система выкупала корпоративные облигации во время Ковида, существует ощущение, что центральный банк поддерживает долг. Покупателей убаюкали, заставив думать, что это новая норма, но такой мизерный рост доходности не отражает адекватно растущий корпоративный кредитный риск.

Такая низкая премия за риск отражает высокий спрос на ограниченное чистое новое предложение корпоративных облигаций, а также общее отсутствие беспокойства по поводу макроэкономических перспектив. А поскольку Федеральная резервная система выкупала корпоративные облигации во время Ковида, существует ощущение, что центральный банк поддерживает долг. Покупателей убаюкали, заставив думать, что это новая норма, но такой мизерный рост доходности не отражает адекватно растущий корпоративный кредитный риск.( Читать дальше )

Эксперты АКРА не прогнозируют массовых дефолтов на рынке облигаций в ближайшие месяцы при отсутствии новых "черных лебедей" — РБК

- 25 октября 2023, 11:21

- |

Эксперты Аналитического кредитного рейтингового агентства (АКРА) не прогнозируют массовых дефолтов на рынке облигаций в ближайшие месяцы при отсутствии новых «черных лебедей» на рынке облигаций. Об этом они написали в третьем выпуске бюллетеня долгового рынка, поступившем в «РБК Инвестиции».

При этом АКРА не исключает возможности возникновения дефолтов в будущем у компаний, имеющих проблемы с ликвидностью, из-за роста стоимости рефинансирования на фоне возможного повышения ключевой ставки.

В третьем квартале 2023 года отказа от выполнения обязательств не было зафиксировано. В этот период произошел только технический дефолт ОАО «Агрофирма — племзавод «Победа», которое на неделю задержало выплату 10-го купона облигаций серии 001P-01 на сумму ₽24,3 млн. Обязательство не было своевременно исполнено в связи с возбуждением против компании исполнительного производства и ареста всех счетов.

В третьем квартале более 83% публичного долга было покрыто кредитными рейтингами. 80% от общего объема корпоративных размещений имеют рейтинги А- и выше. Вероятность однолетней дефолтности на рынке рублевых облигаций, по оценкам АКРА, не превышает 1,5%.

( Читать дальше )

Облигации Египта упали после того как Moody's Investors Service понизило рейтинг страны до одной из самых низких ступеней спекулятивного уровня — Bloomberg

- 06 октября 2023, 18:33

- |

Власти хотели избежать понижения рейтинга, поскольку некоторые инвесторы, включая пенсионные фонды и корпоративные казначейства, избегают долгов с рейтингом CCC.

В условиях, когда инфляция достигла рекордно высокого уровня, а экономика погрязла в худшем кризисе за последние годы, президент Абдель-Фаттах Ас-Сиси заявил поздно вечером в понедельник , что будет баллотироваться на следующий срок на декабрьских выборах, на которых, как многие ожидают, он победит. Правительство стремится получить больше финансирования из пакета помощи МВФ в размере 3 миллиардов долларов и от продажи государственных активов богатым энергоносителями странам Персидского залива, включая Объединенные Арабские Эмираты.

( Читать дальше )

С начала года на Мосбирже дебютируют в основном «мусорные» бонды: бумаги разместил 31 дебютант, 26 из них были из сегмента ВДО — Ведомости

- 18 сентября 2023, 11:52

- |

ВДО также называют «мусорными» облигациями – это бонды с высокой ставкой купона и таким же уровнем риска. В мире это облигации с кредитным рейтингом ниже инвестиционного уровня. В России формальных критериев отнесения к этому виду облигаций нет, но есть консенсус, что это выпуски с доходностью не ниже ключевой ставки + 5 п. п.

www.vedomosti.ru/investments/articles/2023/09/18/995650-s-nachala-goda-na-mosbirzhe-debyutiruyut-v-osnovnom-musornie-bondi?from=newsline

Капитализация рынка мусорных облигаций в США сократилась на 200 млрд $ (-13%) до 1,35 трлн $ с момента своего исторического пика в конце 2021-го (1,55 трлн $) - The Financial Times

- 13 июля 2023, 12:47

- |

Резкое повышение процентных ставок с начала прошлого года помогло удержать компании от продажи новых облигаций, в то время как несколько компаний перешли с высокодоходного рынка на территорию инвестиционного уровня.

Это сокращение оставило инвесторам меньший выбор в отношении того, что они могут купить, и подтолкнуло некоторых управляющих фондами к покупке облигаций, которые они иначе не выбрали бы. Этопомогает поддерживать цены на мусорные облигации, даже несмотря на то, что многие участники рынка продолжают ожидать некоторую форму экономического спада.

По мнению некоторых инвесторов,такая динамика угрожает подать чрезмерно позитивные сигналы о здоровье экономики. Они также потенциально готовят рынок облигаций к более резкому падению, если перспективы ухудшатся — особенно для компаний с низким рейтингом, которые не смогли продлить срок погашения своего долга, когда деньги были дешевыми.

( Читать дальше )

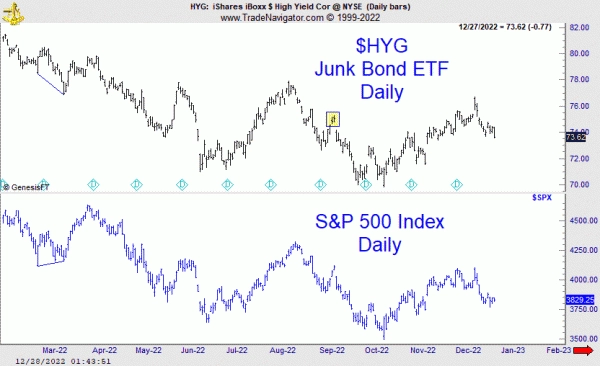

HYG против S&P 500

- 11 января 2023, 19:40

- |

Мусорные облигации имеют насмешливое название, но их тенденции могут дать представление о том, что произойдет на других рынках. Редактор Trader's Classroom Роберт Келли покажет взаимосвязь между HYG, ETF, который содержит корзину различных высокодоходных корпоративных облигаций, и S&P 500.

Автор: Роберт Келли

Существует ETF, который представляет собой корзину различных высокодоходных корпоративных облигаций, более известных как мусорные облигации, которые торгуются очень близко к фондовому рынку.

( Читать дальше )

Индекс мусорных облигаций. Коллапс рядом.

- 05 октября 2022, 13:43

- |

На графике представлен индекс мусорных облигаций. Давайте разберёмся, что здесь происходит по системе Ганна, и, в целом, в мировой экономике.

Мусорные облигации, представленные на графике, являются ничем иным, как одним из звеньев мировой ликвидности. Они накоплены в достаточном объеме на балансах всех мировых банков. Как мы видим, они активно распродаются весь последний год. Но, проблема в том, что покупателей на них нет. Покупатель остался один — центральные банки, которые также их распродают, практически, в пустоту. Чтобы не случились массовые margin-calls, необходимо запускать станок и выкупать их — покрывать ликвидностью.

Во-первых, почему ликвидность — это квинтэссенция текущей мировой финансовой системы, вы можете прочитать в заметках:

📍«Кризис ликвидности — схлопывание мировой финансовой

системы неизбежно» (https://t.me/GTrading/2618);

📍«Кризис ликвидности»(https://t.me/GTrading/2717)

Во-вторых, эта ликвидность сейчас сжимается довольно высокими темпами из-за ужесточения денежно-кредитной политики ведущих мировых центральных банков (в первую очередь ФРС).

( Читать дальше )

Евромусор сигнализирует о долговой дефляции.

- 13 июля 2022, 08:25

- |

Автор: Мюррей Ганн

Европейские мусорные облигации ведут к рецессии.

В 1990-е и нулевые, когда грандиозный европейский проект достиг своего пика с рождением евро, одно телешоу отразило дух того времени. «Eurotrash» — это шоу на английском языке, которое транслировалось в Великобритании показывающее занимательные истории из Западной и Центральной Европы. Участниками становились молодые и очень яркие люди из Франции и других мест на континенте. Если вы обожали оптимизм того времени, вам должно было понравиться то шоу.

Самая грязная часть европейского рынка корпоративных облигаций продолжает сигнализировать о том, что спираль дефляции долга становится все более вероятной. На сегодняшнем графике показан ICE BofA Euro High Yield Index Option-Adjusted Yield Spread выделенный красным цветом в виде перевернутой шкалы. Когда линия идет вверх, это сигнализирует о том, что мусорные облигации превосходят государственные облигации и наоборот, когда она снижается. Зеленая линия — это фондовый индекс голубых фишек еврозоны, EuroSTOXX 50. Корпоративный кредит и акции очень тесно связаны и поэтому неудивительно, что между ними существует взаимосвязь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал