мировой кризис

Тайное становится явным

- 03 января 2020, 23:57

- |

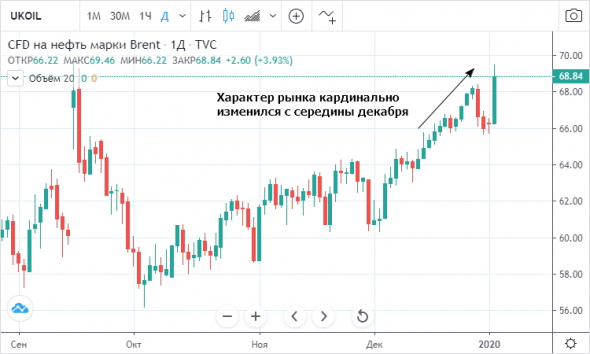

Как всегда, драматические события, разворачивающиеся в настоящий момент вокруг Ирана после убийства Сулеймани, стали неожиданностью не для всех участников рынка. Иррациональный рост нефтяных контрактов под конец года наконец получил долгожданное объяснение:

(Начиная с середины декабря котировки нефти Brent демонстрировали устойчивую тенденцию к росту.)

Ваш покорный слуга также обратил внимание на этот парадоксальный (не для всех) рост рынка, однако объяснил его возможными манипуляциями крупных игроков для формирования «нужного» закрытия под конец года.

Другой версией (высказанной, например, Кречетовым), было предположение об инсайдерском росте под торговую сделку между Китаем и США. Реальность, однако, оказалась куда прозаичнее…

Совершенно другое понимание приобретают и масштабные меры ФРС, направленные на повышение ликвидности в банковском секторе. Становится очевидным, что они были призваны подготовить экономику США к возможному шоку от, скажем так, начала очередной эскалации на Ближнем Востоке.

( Читать дальше )

- комментировать

- 3.4К | ★7

- Комментарии ( 7 )

Мой сценарий следующего мирового кризиса(он уже начался)

- 23 декабря 2019, 12:20

- |

В чем особенность нынешнего периода рынка? Сейчас каждый мало-мальски занимающийся трейдингом человек ждет и готовится к кризису вроде 2008 года. Не ждать кризиса в инвестсреде сейчас вообще считается чуть ли не дурным тоном. При этом большинство наивно полагают, что они умнее всех и уж их-то кризис врасплох не застанет — они по книжке и доллары закупили, и подушку кеша держат. Но дело в том, что такой массовый мировой психоз на тему краха рынков не может не сказаться на протекании следующей кризисной фазы мирового экономического цикла.

И вот к чему, по моему видению ситуации, он приведет.

— Сильно обесценятся нынешние валюты-убежища — доллар, евро. Обесценятся к остальному миру.

— Сильно ускорится инфляция по этим валютам, перенося обесценение валюты на рост стоимости товаров, выраженных в этих валютах.

( Читать дальше )

О неизбежности кризисов перепроизводства при капиталистическом способе производства. Или почему новый мировой, финансовый кризис, обязательно будет. Часть, вторая.

- 18 ноября 2019, 09:27

- |

Посмотрите на фотографию под заголовком. Это стоянка новых автомобилей, которые были произведены сравнительно недавно. Всего несколько лет назад. Это те автомобили, которые не были реализованы через сети автосалонов, потому что их было произведено избыточное количество. Фактически их не удалось продать даже в кредит. Чтобы они зря не занимали место в автосалонах их отправляют ржаветь на автостоянки под открытым небом. И таких стоянок сотни по всему миру. Там нереализованные автомобили ждут своей очереди на утилизацию. Двигатели и части салона этих автомобилей разбирают на запчасти. А кузова автомобилей отправляют на переплавку. Производители автомобилей стараются это не афишировать. Но именно так работает современная автомобильная промышленность. Этот простой пример наглядно иллюстрирует то, что перепроизводство товаров в современном мире это объективная реальность. И что оно носит перманентный характер.

( Читать дальше )

Про кризис перепроизводства в Китае, торговую войну и угрозу нового мирового кризиса - часть четвертая.

- 11 ноября 2019, 09:08

- |

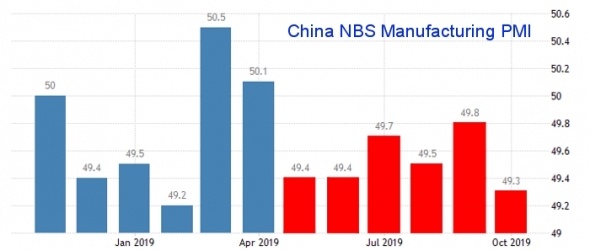

Посмотрите на диаграмму выше. Это диаграмма индекса деловой активности Китая PMI. Красным цветом я выделил период за последние шесть месяцев. А именно с мая по октябрь текущего года. Все эти шесть месяцев индекс PMI был ниже отметки в пятьдесят пунктов. По данным за октябрь он находиться на отметке 49.3 пунктов. Считается, что если индекс PMI падает ниже отметки в пятьдесят пунктов. То это сигнализирует о снижении производственной активности.

Если говорить о причинах этого явления то, по-моему, здесь решающую роль играют два фактора. Первый фактор это продолжающийся кризис перепроизводства в Китае. Второй фактор это продолжение торговой войны между Китаем и США.

Серьезное беспокойство вызывает уровень долга Китая, который уже достиг отметки сорока триллионов долларов. А это без малого триста процентов от ВВП Китая. Так же эта сумма составляет пятнадцать процентов от глобального долга. В настоящее время правительство Китая предпринимает меры для стабилизации ситуации. Ужесточает монетарную политику и усиливает контроль над небанковскими финансовыми учреждениями.

( Читать дальше )

Китай промышленная сверхдержава, часть четвертая. Или как Китай осваивает Сибирь.

- 04 ноября 2019, 10:09

- |

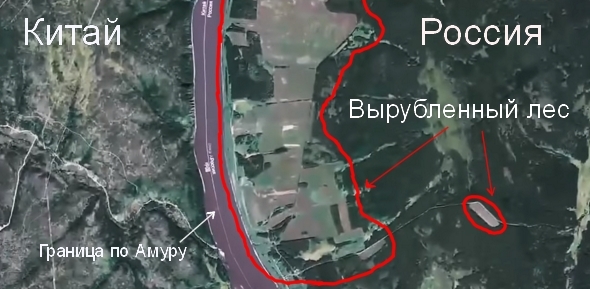

В прошлый раз я написал о том, как Китай превращает Африканский континент в сырьевую колонию Китая. Но есть еще один регион, который тоже богат различными ресурсами, и который Китай тоже очень интересует. Речь идет о Сибири. Посмотрите на картинку под заголовком. Это спутниковая фотография сибирской тайги возле Китайской границы.

Красным цветом я обозначил места на фотографии где видны зоны с вырубленным лесом. Как видите они весьма обширны. Это сибирская древесина, которая была вырублена китайцами возле китайской границы (проходит по Амуру) и вывезена для последующей обработки на территорию Китая. Из этого простого примера становиться ясно, что Китай уже вовсю осваивает Сибирь. И речь идет не только о вырубке леса, но и доступе к другим ценным ресурсам. О том, как это происходит речь пойдет в этой статье.

Если продолжать внимательно рассматривать фотографию под заголовком, то можно заметить что вырубка идет только со стороны Российской границы. Со стороны Китайской границы вырубка леса не ведется. Все дело в том, что в Китае действуют жесткие ограничения на вырубку леса на законодательном уровне. И за надлежащим исполнением закона очень внимательно следят.

( Читать дальше )

Рост цен на золото — фундаментальные и технические причины.

- 28 октября 2019, 09:31

- |

Посмотрите на схему выше. На ней я показал конфигурацию волн тренда на золоте — недельный график. На схеме видно, что первый импульс восходящего тренда по золоту длился с октября 2018-го года по февраль 2019-го года. Затем началась коррекция, которая длилась с февраля 2019-го года до мая 2019-го года. Потом начался новый импульс, который начался в июне текущего года и продлился до августа текущего года. Затем началась новая коррекция, которая начались в сентябре текущего года. В настоящее время мы, по моему мнению, наблюдаем окончание коррекции, и начало нового импульса вверх. По моему мнению, новый импульс уже начался — в октябре текущего года. Далее — зеленой стрелкой я обозначил прогноз на новое движение вверх. К цели на уровне 1565 к верхней границе канала Дончиана. Таким образом, мы наблюдаем повторение истории, которая уже была весной — летом текущего года. Когда после коррекции на недельном графике начался новый импульс вверх. Сейчас, по моему мнению, история повториться, когда после окончания коррекции начнется новый мощный импульс вверх. Причем уровень 1565, по моему мнению, является только первой целью. Далее с большой долей вероятности импульс продолжит свое движение в рамках восходящего тренда на недельном графике. Это среднесрочный прогноз движения цены по золоту.

( Читать дальше )

В Китае тоже начались проблемы с овернайтом.

- 24 октября 2019, 21:18

- |

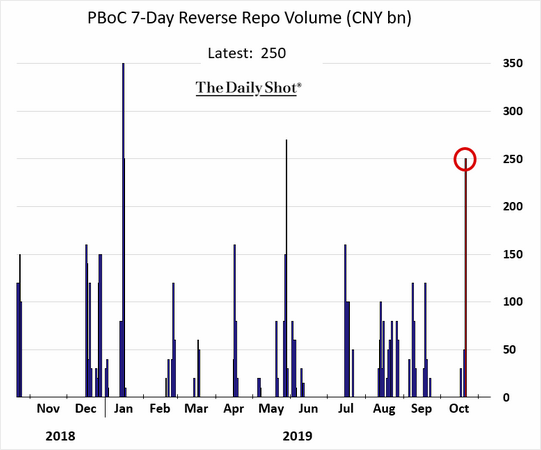

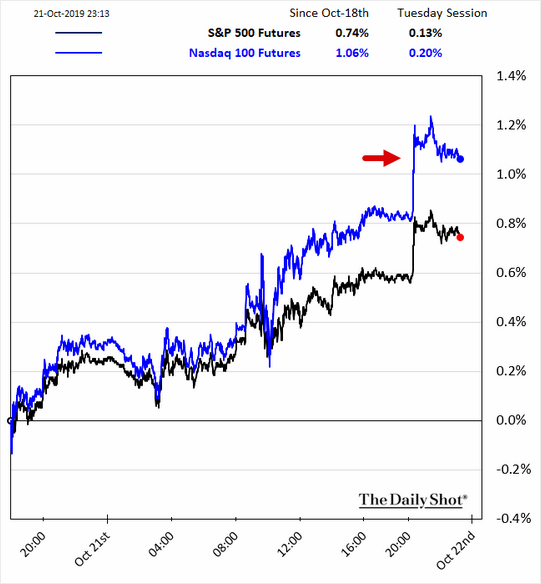

Источник https://dailyshotbrief.com/the-daily-shot-brief-october-22nd-2019/

Последний раз такого масштабы интервенции происходили в мае. Другими словами события не заурядное.

Действо логично отозвалось на прочих рынках. Даже S&P не смог игнорировать столь большой объем ликвидности, совершив в моменте прыжок.

( Читать дальше )

Китай промышленная сверхдержава, часть третья. Или как Африка становится колонией Китая.

- 14 октября 2019, 09:27

- |

«И вот Африка предложит новым расам сокровища, веками накоплявшиеся в ее лоне. Севооборот и осушка болотистых местностей оздоровят вредный для европейцев климат, рассеянные по стране водные пути соединятся в общем русле и образуют судоходную артерию. И эта страна, над которой мы парим, более плодоносная, более богатая, более жизнеспособная, чем другие, станет великой страной, где будут сделаны еще более

удивительные открытия, чем пар и электричество.» © Жюль Верн

Цитата под заголовком, по моему мнению, как нельзя лучше подходит в качестве эпиграфа к этой статье. Она взята из романа Жюля Верна «Пять недель на воздушном шаре», который был издан в 1863-ем году.

Это продолжение серии статей посвященной становлению Китая как промышленной сверхдержавы. Которая на данный момент уже является второй экономикой мира по уровню ВВП. И первой экономикой мира по объемам промышленного производства. С первыми двумя частями можно ознакомиться по этой и

( Читать дальше )

Про кризис перепроизводства в Китае, торговую войну и угрозу нового мирового кризиса - часть третья.

- 02 октября 2019, 10:08

- |

Посмотрите на диаграмму выше — это диаграмма индекса деловой активности Китая PMI. Красным цветом я выделил период с мая по сентябрь текущего года. Пять месяцев подряд индекс PMI был ниже отметки в пятьдесят пунктов. По данным за июль он находиться на отметке 49.8 пунктов. Считается, что падение индекса производственной активности ниже отметки в пятьдесят пунктов сигнализирует о снижении производственной активности.

Основной причиной для этого явления, по моему мнению, является продолжающийся кризис перепроизводства в Китае. Так же весомой причиной является замедление темпов роста экономики Китая. Так по данным статистического управления в Пекине. Во втором квартале текущего года рост экономики КНР составил 6,2 процента. По сравнению с тем же периодом прошлого года. Это является самым низким показателем с 1992-го года. Так же аналитики связывают замедление темпов роста экономики Китая с торговой войной между Китаем и США, которая продолжает идти полным ходом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал