мигкредит

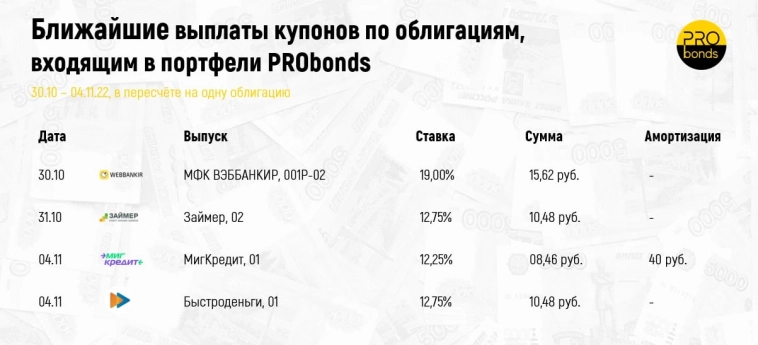

Ближайшие выплаты по облигациям, входящим в портфели PRObonds 31 - 04.10.22 г.

- 31 октября 2022, 12:17

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 0 )

Коротко о главном на 12.10.2022

- 12 октября 2022, 11:07

- |

- МФК «Лайм-Займ» установила ставку купона трехлетних облигаций серии 001Р-01 объемом 500 млн рублей на уровне 20% годовых на весь срок обращения. Бумаги предназначены для квалифицированных инвесторов и будут размещаться по закрытой подписке. По выпуску предусмотрена амортизация: каждые полгода в даты окончания 6-го, 12-го, 18-го, 24-го и 30-го купонов будет выплачиваться по 10% от номинала и 50% от номинала — в дату окончания 36-го купонного периода. Выпуск включен в Третий уровень котировального списка и Сектор ПИР. Размещение выпуска начнется 13 октября. Организатором выступит ИК «Иволга Капитал».

- Московская биржа зарегистрировала выпуск облигаций МФК «Быстроденьги» серии 002P-01. Регистрационный номер — 4B02-01-00487-R-002P. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Параметры займа пока не раскрываются.

( Читать дальше )

Инвестиционные займы vs облигации: две стороны одной МФО

- 05 октября 2022, 07:54

- |

Микрофинансовая организация (МФО) может не только выдавать кредиты населению, но и сама брать у него в долг. Этот продукт называется «инвестиционный займ» — как банковский депозит, только с более высокими ставками. С его помощью МФО получает капитал для основной деятельности, а инвесторы — высокий процентный доход. Что нужно знать об этом инструменте, сколько можно заработать и какие риски учитывать — в аналитическом обзоре Boomin.

Что такое инвестиционный займ

Инвестиционный займ — это займ, который инвестор дает МФО. Его механизм очень похож на банковский вклад. Инвестор подписывает договор с МФО и вносит денежные средства на расчетный счет компании, которая затем использует деньги в своей текущей деятельности, а в конце срока действия договора возвращает их инвестору. Проценты МФО может выплачивать как в момент возврата вложенной суммы, так и в течении всего срока действия займа в виде периодических платежей, например, ежеквартальных или ежемесячных.

( Читать дальше )

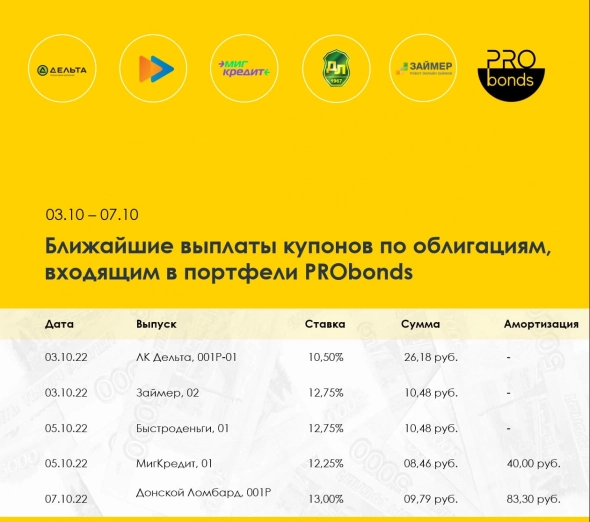

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 03 октября 2022, 09:22

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Публичные МФО: что происходило с сектором в период наиболее острой фазы кризиса, и какие есть перспективы. Исследование ИК "Иволга Капитал" за 1 полугодие 2022 года.

- 20 сентября 2022, 14:24

- |

ИК «Иволга Капитал» провела масштабное исследование по итогам 1-го полугодия 2022 года:

- Мы не ожидаем проблем с исполнением МФК своих обязательств в ближайшее время;

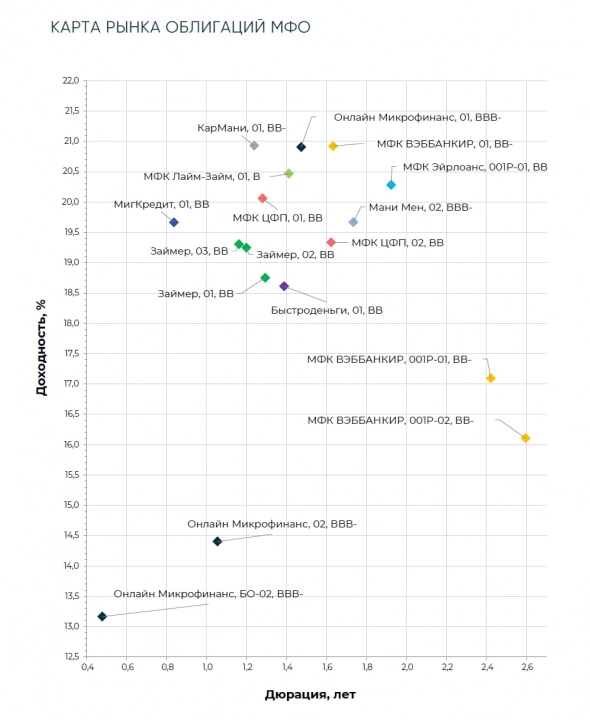

- Доходности по МФО остаются стабильно высокими относительно кредитного качества эмитентов;

- Самые пессимистичные прогнозы начала весны не оправдались — выдачи показали рост год к году;

- Основные прогнозы, сделанные по итогам 1 квартала (Исследование за 1 квартал 2022 года), оправдались. Мы видим снижение рентабельности, но без каких-либо критических проблем у участников рынка;

- Основным фактором риска, который может оказать существенное влияние на прибыльность отрасли, является плановое ужесточение требований по ПСК и ПДН со стороны Банка России.

Подробнее — в нашем ежеквартальном обзоре 👉 Исследование МФО. Итоги 1 полугодия 2022 года

@AndreyHohrin

( Читать дальше )

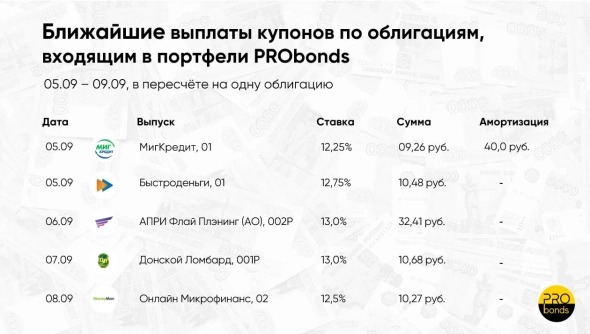

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 05 сентября 2022, 09:12

- |

05.09.2022:

- МигКредит, 01 Ежемесячные выплаты, ставка купона 12,25% Сумма купона 9,26 руб. 05.09.2022 Амортизация: 40 руб.

- Быстроденьги, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

06.09.2022:

- АПРИ Флай Плэнинг (АО), 002Р Ежеквартальные выплаты ставка купона 13% Сумма купона 32,41 руб.

07.09.2022:

- Донской Ломбард, 001Р Ежемесячные выплаты ставка купона 13% Сумма купона 10,68 руб.

08.09.2022:

- Онлайн Микрофинанс, 02 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Коротко о главном на 17.08.2022

- 17 августа 2022, 10:22

- |

Старт размещений, ставки купонов и кредитные рейтинги:

- «Сэтл Групп» сегодня начинает размещение трехлетних облигаций серии 002Р-01 объемом 10 млрд рублей. Регистрационный номер — 4B02-01-36160-R-002P. Ставка купона установлена на уровне 12,15% годовых на весь срок обращения бумаг. Купоны ежеквартальные. Организаторы — БК «Регион», BCS Global Markets, Газпромбанк, ИБ «Синара» и Экспобанк.

- «Лизинг-Трейд» сегодня начинает размещение пятилетних облигаций серии 001P-05 объемом 100 млн рублей. Регистрационный номер — 4B02-05-00506-R-001P. Ставка 1-6-го купонов установлена на уровне 17% годовых, 7-12-го купонов — 16% годовых, 13-18-го купонов — 15% годовых. Купоны ежемесячные. Организатор — ИК «Иволга Капитал».

- «Группа Астон» сегодня начинает размещение трехлетних коммерческих облигаций серии КО-П08 объемом 140 млн рублей. Регистрационный номер — 4CDE-08-00544-R-001P. Ставка 1-2-го купонов установлена на уровне 12,5% годовых.

( Читать дальше )

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (Феррони, МигКредит, КЛС-Трейд,МСБЛизинг, Семеноводческая Агрофирма «Русь», Агрофирма-племзавод «Победа»)

- 16 июля 2022, 08:47

- |

🟢 ФЕРРОНИ

АКРА подтвердило кредитный рейтинг на уровне BB-(RU), прогноз по рейтингу – стабильный.

Компания занимает лидирующие позиции на умеренно концентрированном рынке входных металлических дверей. Подтверждение кредитного рейтинга обусловлено сохранением кредитных метрик в рамках диапазонов, установленных для данного уровня рейтинга.

АКРА позитивно оценивает стабильный рост выручки Компании, которая по итогам 2021 года увеличилась на 37,1% и составила 15,7 млрд руб.

Портфель достаточно хорошо диверсифицирован по кредиторам с преобладанием одного крупнейшего. Компания также имеет значительные забалансовые обязательства, которые были учтены при расчете показателей долговой нагрузки. По итогам 2021 года отношение долгосрочного долга к FFO до фиксированных платежей составило 1,7х

Низкая оценка ликвидности и денежного потока обусловлена значительными погашениями в 2022–2023 годах, учитывая высокую долю краткосрочных кредитов в структуре обязательств. Остатки собственных денежных средств у Компании невелики, однако доступны иные внутренние источники (положительный операционный денежный поток), а также открытые кредитные линии коммерческих банков.

( Читать дальше )

Коротко о главном на 13.07.2022

- 13 июля 2022, 14:20

- |

Даты размещений, новый выпуск и рейтинги кредитоспособности:

- «Балтийский лизинг» 14 июля начнет размещение десятилетнего выпуска облигаций серии БО-П05. Регистрационный номер — 4B02-05-36442-R-001P. Номинальная стоимость одной бумаги составляет 1000 рублей. Другие параметры выпуска пока не раскрываются. Сбор заявок прошел 12 июля с 16:00 до 16:30 по московскому времени.

- ГК «Самолет» 15 июля начнет размещение трехлетнего выпуска облигаций серии БО-П12 объемом 15 млрд рублей. Регистрационный номер — 4B02-12-16493-A-001P. Ставка купона установлена на уровне 13,25% годовых на весь срок обращения облигаций. Организаторы: Газпромбанк, «ДОМ. РФ», БК «Регион», Россельхозбанк, Тинькофф банк, инвестиционный банк «Синара» и Экспобанк.

- СФО «Спутник Финанс» 19 июля начнет размещение на Московской бирже пятилетнего выпуска облигаций класса «А» объемом 600 млн рублей и десятилетнего выпуска класса «Б» на 5 млн рублей. Регистрационные номера выпусков — 4-01-00655-R и 4-02-00655-R соответственно. Датой окончания размещения станет третий рабочий день с даты начала размещения либо дата размещения последней облигации выпуска. Бумаги будут размещены по закрытой подписке и предназначены для квалифицированных инвесторов.

( Читать дальше )

Портфель RPObonds ВДО. Доходность восстанавливается, сделки продолжаются

- 27 июня 2022, 07:44

- |

Портфель высокодоходных облигаций PRObonds ВДО испытал первую более чем за месяц недельную просадку: с 17 по 24 июня он снизился на -0,8%. Однако за неполный июнь портфель взлетел на +8,5%. С начала года портфель теряет -4%, продолжая последовательно сокращать минус. Его результат за последние 365 дней — -0,9%.

Будущую доходность портфеля ВДО можно посчитать на основе собственной доходности и дюрации входящих в него позиций. Так, совокупная ожидаемая доходность портфеля составляет сейчас 19,2% при средней дюрации 1,2 года. Это значит, что при неизменности позиций к середине 2023 года портфель способен принести около 19% дохода (с учетом комиссий, до НДФЛ).

Короткая дюрация портфеля говорит о его потенциальной стабильности в ответ на колебания фондового рынка. Хотя плата за стабильность – ограничение на рост: показать доходность выше 20% к следующему лету портфель практически не может.

Для «длинных» облигаций нынешнее резкое замедление инфляции и следующее за ним снижение ключевой ставки – отличный повод для роста цен. Таких бумаг в портфеле нет (максимальная дюрация – чуть более 2 лет). Однако складывающаяся комбинация инфляции и ставки для него хороша по-своему, она снижает дефолтный риск. Это для ВДО важнее спекулятивной премии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал