лукойл

Газпром увеличит дивиденды на 30%

- 06 декабря 2018, 16:47

- |

Всем привет. Ну что же вчера мы продали раньше времени по 163, а сегодня начали чуть раньше времени покупать :-))) Сложно предсказать все минимумы и максимумы, тем не менее интрадей снова отлично удался. Американский рынок продолжает падение и сегодня мы пошли падать вслед за ним из-за этого и ушли ниже запланированного уровня. Некий источник заявил что дивиденды Газпрома будут 10.4 рубля на акцию, т.е. будут увеличены на 30%. Довольно неплохо, мой прогноз был 10.6 на основе отчета РСБУ, так что пока все идет по плану.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Газпром нефть - потенциал не исчерпан - Пермская фондовая компания

- 06 декабря 2018, 15:51

- |

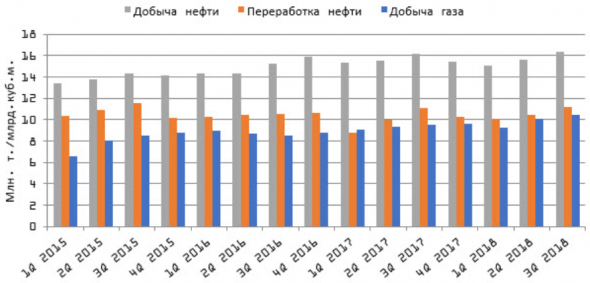

Основные финансовые показатели демонстрируют значительный рост в течение последних лет. Отмечая результаты данного квартала, стоит выделить рост показателей выручки, чистой прибыли и OIBDA на 40%, 70% и 58% по отношению к аналогичному периоду годом ранее.

Также положительными факторами являются постепенно увеличивающиеся уровни добычи нефти и газа за последние годы, хоть и рост первого показателя затруднительно назвать значительным. Тем не менее, компания планирует нарастить добычу нефти на 3% в 2019 году, а к концу 2020 приблизиться к отметке в 70 млн. тонн. В пользу этого свидетельствуют данные об открытии нового месторождения на Аяшском участке.

Говоря о дальнейших перспективах данной компании, нельзя не отметить резкое снижение котировок нефти, выраженных в рублях. Со своих пиковых значений на рубеже 3 и 4 квартала цена опустилась примерно на 30%. Необходимо помнить, что данный факт неизбежно окажет определенное воздействие на результаты за 4 квартал в случае сохранения текущих ценовых уровней.

( Читать дальше )

Суммарные дивиденды по Лукойлу будут на уровне 240 рублей на акцию - Промсвязьбанк

- 06 декабря 2018, 11:16

- |

Внеочередное собрание акционеров ЛУКОЙЛа в заочной форме утвердило выплату дивидендов по итогам 9 месяцев 2018 года в размере 95 рублей на акцию, сообщила НК. Общий размер дивидендов, начисленных на обыкновенные акции, составит 71,25 млрд руб. Реестр для получения дивидендов закрывается 21 декабря.

Исходя из текущей стоимости акций компании, дивидендная доходность по ним составляет 1,7%. Всего компания направит акционерам 68,3 млрд руб., что составляет 16% от чистой прибыли по МСФО. Основные выплаты ЛУКОЙЛ традиционно совершит по итогам года, по ожиданиям рынка это порядка 145 рублей, т.е. суммарные выплаты будет на уровне 240 руб./акцию, доходность оценивается в 4,5%.Промсвязьбанк

Новости компаний — обзоры прессы перед открытием рынка

- 06 декабря 2018, 09:12

- |

«Газпром» вывел одно из крупнейших своих месторождений на полную мощность

В среду 5 декабря «Газпром» официально запустил третью очередь Бованенковского месторождения. Это второе по запасам крупнейшее действующее нефтегазоконденсатное месторождение компании после Уренгойского. Его разведанные и предварительно оцененные запасы составляют 4,9 трлн куб. м. Теперь «Газпром» сможет увеличить добычу на Бованенково на треть. Пиковый уровень добычи теперь будет составлять около 317 млн куб. м в сутки, или 115 млрд куб. м газа в год. В общих добывающих мощностях «Газпрома» на Бованенково сейчас приходится более 20.

https://www.vedomosti.ru/business/articles/2018/12/05/788489-samoe-krupnoe-mestorozhdenie

ФАС оценит перевалку в Варандее. Регулятор возбудил дело против ЛУКОЙЛа после жалоб «

( Читать дальше )

ФАС рассмотрит дело по жалобе структур «Роснефти» на «Лукойл»

- 05 декабря 2018, 20:57

- |

Глава ФАС Игорь Артемьев попросит профильное управление ведомства ускорить рассмотрение дела по жалобе структур «Роснефти» на «Лукойл» из-за высоких ставок на перевалку нефти.

«Занимаемся этой темой, Варандеем, мы возбудили дело, идет процедура расследования. Я уже знаю все цифры, которые есть, идет анализ этих цифр»

«Я, наверное, буду просить своих коллег, уже поскольку некоторая ясность, я думаю, у них есть, завершать дело, может быть, даже до конца года»

Ранее представитель «Роснефти» сообщил, что компании «Башнефть» и «Башнефть-Полюс» обратились в регуляторные органы с заявлением о рассмотрении вопроса об экономической обоснованности цены, установленной за перевалку нефти в терминале Варандей.

«Роснефть» заявляла, что эти действия направлены на защиту интересов всех акционеров «Башнефть-Полюс», в том числе и самого «Лукойла».

https://www.finanz.ru/novosti/aktsii/fas-mozhet-do-konca-goda-rassmotret-delo-po-zhalobe-struktur-rosnefti-na-lukoyl-1027784197

Нефтегазовый сектор - наиболее привлекательный в условиях низких цен на нефть - Велес Капитал

- 05 декабря 2018, 20:52

- |

Наши расчеты показывают, что при текущих ценах наибольший потенциал роста присутствует у акций «Роснефти». Мы прогнозируем возвращение стоимость Brent до 70 долл. за баррель на ожидании решения ОПЕК снизить добычу: при этих предпосылках потенциал роста есть у всех компаний сектора.

Нефтяное пике. За последние два месяца цена Brent снизилась на четверть до 63 долл. за баррель, однако российский нефтегазовый сектор устоял под давлением рыночной конъюнктуры: индекс MICEX O&G сократился всего на 5%. Наибольшие потери понесли «Татнефть» и «Роснефть», капитализация которых снизилась на 9% и 15% соответственно с 3 октября, когда стоимость Brent достигла максимума в текущем году – 86 долл. за баррель.

Наш «top pick» – акции «Роснефти». Согласно нашим расчетам, при текущей цене на нефть в 63 долл. за баррель наиболее привлекательными акциями к покупке являются бумаги «Роснефти». Акции «ЛУКОЙЛа», «Газпром нефти», «Татнефти» и «Новатэка» близки к своим справедливым значениям, а бумаги «Газпрома», «Сургутнефтегаза» и «Башнефти» ведут себя независимо от состояния рынка нефти и их стоит рассматривать с точки зрения дивидендной доходности.

Наш базовый прогноз – 70 долл. за баррель. Мы ожидаем, что ОПЕК примет решение снизить добычу 6-7 декабря 2018 г., что подстегнет рост нефтяных котировок и вернет их к 70 долл. за баррель. Исходя из этого прогноза цены на ближайшие годы, мы считаем, что потенциал роста есть у всех компаний российского нефтегазового сектора. Мы полагаем, что при нынешних условиях возврат цен выше 80 долл. выглядит нереалистичным, так как такие цены были на ожиданиях введения эмбарго на иранскую нефть, которое в итоге было реализовано лишь частично. Решение ОПЕК сохранить или отложить рассмотрение вопроса о квотах могут привести к дальнейшему снижению цен, так как избыток предложения нефти в мире будет увеличиваться.

Дивидендные бумаги

( Читать дальше )

Акции Лукойла - индикатор страха Алекперова.

- 05 декабря 2018, 11:58

- |

Поэтому никому не советую шортить Лукойл.

ЛУКОЙЛ - может через 2-3 мес подписать договор о поставке смазочных материалов в Китай

- 04 декабря 2018, 18:41

- |

Потребление XCMG в год составляет около 20 тысяч тонн.

Генеральный директор Lukoil Lubricants (China) Co. Алексей Федоров:

«Мы подписали соглашение о намерении по сотрудничеству с двумя компаниями. Первая — это компания XCMG. Это одна из крупнейших в мире по производству строительной карьерной техники. У них есть потребность на высококачественные масла, которые мы можем предложить на конкурентном уровне. Мы провели уже лабораторные испытания, коллег устроили эти результаты. В ближайшие два-три месяца мы ожиданием заключения договора на начало поставок»

«Мы, конечно, не сможем поставлять весь спектр продуктов, потому что на китайском рынке есть много китайских поставщиков, которые уже настолько оптимизировали свой продуктовый портфель, что с ними очень тяжело конкурировать, тем более с импортными продуктами», — сказал он.

( Читать дальше )

Последние нефтегазовые компании…

- 04 декабря 2018, 16:18

- |

Ну что, вот и подошёл к концу сезон отчётностей российских компаний за 9 мес. 2018 г. Сегодня вкратце опишу результаты нефтегазовых компаний, так как это наше всё)

Начну с самой обсуждаемой компании прошлой недели — Газпром

Нефтегазовый гигант в пятницу опубликовал финансовые результаты за III кв. 2018 г. по МСФО. Результаты превзошли все ожидания, выручка выросла на 34% по сравнению с аналогичным периодом прошлого года – до 1,9 трлн руб. Показатель EBITDA вырос на 86%, чистая прибыль увеличилась почти в 2 раза.

В связи сильными финансовыми результатами менеджмент предлагает разморозить дивиденды и поднять их уже по итогам 2018 г. до двузначной цифры. «Мы бюджет на правлении приняли, и дивиденды будут выше за 2018 г. По крайней мере, правление будет предлагать увеличить дивиденды. Как совет директоров на это отреагирует, посмотрим. У нас совет директоров в середине декабря, в 20-х числах», — сказал А. Круглов.

По моему мнению не стоит рассчитывать на высокие дивиденды, но как минимум 10 руб. на акцию ожидать можно. Под это дело я всё таки не стал бы покупать акции, это идея уже чисто для спекулянтов, кто держит — продолжайте держать.

( Читать дальше )

Лукойл - в рамках buy back с 29 по 30 ноября купил акции и GDR на 1,3 млрд руб и $23,4 млн

- 04 декабря 2018, 12:10

- |

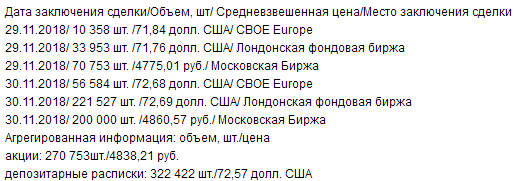

«Лукойл» объявляет о проведении закупки на открытом рынке от общего числа 270,753 тысячи акций… по средневзвешенной цене 4,838 тысячи рублей за акцию и 322,422 тысячи депозитарных расписок… по средневзвешенной цене 72,57 доллара за депозитарную расписку в период с 29 ноября 2018 года по 30 ноября 2018 года во исполнение программы обратного выкупа акций, о которой было объявлено 30 августа 2018 года"

Таким образом, на выкуп акций было направлено 1,3 миллиарда рублей, на выкуп депозитарных расписок — 23,4 миллиона долларов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал