лукойл

Норвегия - Добыча Сентябрь 2024г: Нефть 1,59 млн барр/с (-10,6% м/м); Газ 241,3 млн куб.м/с (-30,9% м/м), Жидкие углеводороды 1,72 млн барр/с (-13,8% м/м)

- 24 октября 2024, 20:30

- |

- комментировать

- Комментарии ( 0 )

Что произошло с РФ рынком за торговую сессию?

- 24 октября 2024, 19:52

- |

👉 Прощупали 2700. Будет 2500?

✅ Итак, сегодня индекс просто шикарно отработал свое шортовое закрытие, впервые за последнее время сделав направленное движение в первые три торговых часа. Нам удалось классно прокатиться на этом движении, писал об этом выше. Цели с вчерашнего поста были выполнены. Но что будет завтра?

Сегодняшнее закрытие индекса очень слабое. Почему?

❗️ Потому что открытие было с гэпом вниз, дальше падение на 1,2%, после откуп к цене открытия. То есть получается, что индекс упал и лишь вернулся на начальные отметки, а не вырос. Текущий отскок ММВБ не может быть ростом. Плюсом, есть такая статистика, которая гласит, что в большинстве случаев гэпы закрываются и выступают целями для возможных отскоков. Индекс же сегодня перекрыл утренний гэп, а значит условную цель тех отскока забрал c завтрашнего дня.

Следовательно и выходит, что закрытие красной свечой с длинным фитилем откупа, НО выглядит все это ОЧЕНЬ слабо! Буквально держится на соплях. И плюсом к такому закрытию завтра СД по Лукойлу и Решение по ставке.))

( Читать дальше )

Нефтегазовый сектор остается одним из самых привлекательных с точки зрения дивидендов

- 24 октября 2024, 19:05

- |

Делимся с вами новым исследованием аналитиков ФГ «Финам» по нефтегазовому сектору. Пишите в комментариях: согласны с прогнозами экспертов или нет? 🧐

Цены на нефть в последние недели опустились в диапазон $70-75 за баррель на фоне относительной стабилизации ситуации на Ближнем Востоке и снижения прогнозов по росту спроса на 2024 год со стороны ведущих мировых агентств. В то же время даже с учетом более скромных прогнозов по спросу большинство прогнозистов не ожидает профицита благодаря действиям ОПЕК+. На этом фоне в базовом сценарии мы ожидаем возвращения цен на нефть марки Brent к верхней границе диапазона $75-80 за баррель.

В последние полгода российские нефтяники преимущественно снижались вместе с широким рынком из-за крайне жесткой ДКП в РФ. При этом конъюнктура для российских нефтяников остается достаточно благоприятной, так как снижение мировых цен на нефть компенсировалось ослаблением рубля и стабильным дисконтом на сорт Urals. При текущих ценах лидеры сектора («Лукойл», «Татнефть») могут генерировать 15-16% дивидендной доходности и за счет наличия чистой денежной позиции не страдать от повышения ставки, что делает российских нефтяников привлекательными в текущих условиях.

( Читать дальше )

Топ-7 акций на будущую пенсию

- 24 октября 2024, 15:04

- |

Рано или поздно перед каждым инвестором встаёт вопрос: как обеспечить себя в старости. Акции — самый доходный и доступный инструмент для такой цели. Подберём 7 бумаг, которые помогут накопить на будущую пенсию.

В чём копить на пенсию

Вложение в бизнес — самый эффективный способ приумножения денег. На дистанции в годы это приносит больший доход с наименьшим риском. В этой статье мы не будем рассматривать этот эффект и ограничимся списком.

Как выбирать подходящие акции? Накопление на будущую пенсию — очень личное занятие. Выбор во многом зависит от характера инвестора, его опыта и особенно сильно — от возраста.

Например, молодому инвестору имеет смысл рассматривать небольшие и новые компании, а более возрастному лучше сосредоточиться на зрелых и крупных, даже если текущая доходность у них умеренная.

Как выбрать акции на старость

Инвестор может купить весь Индекс МосБиржи целиком, например, через паевые фонды. Это даёт интересную доходность: +45% за последние пять лет, или +250% за десятилетие (с учётом дивидендов).

( Читать дальше )

ВТБ Инвестиции обновили топ-10 российского рынка акций, добавив Яндекс и исключив бумаги банка Санкт-Петербург

- 24 октября 2024, 14:38

- |

ВТБ Инвестиции обновили топ-10 российского рынка акций, добавив Яндекс и исключив бумаги банка Санкт-Петербург

Новая позиция — акции Яндекса:

Добавляем бумаги на фоне роста перед публикацией финансовой отчётности за 3-й квартал уже 29 октября. Усиление коммуникации с рынком после завершения реорганизации также способно поддержать интерес инвесторов. По нашим оценкам, бумага недооценена: мультипликатор EV/EBITDA на 2025 год на уровне 5,7х предполагает дисконт к российским IT-компаниям около 40%, — отметил инвестиционный стратег брокера ВТБ Мои Инвестиции Станислав Клещев.

Исключённые позиции — Акции банка «Санкт-Петербург»

Дивиденды за первое полугодие уже выплачены, краткосрочных катализаторов роста в ближайшей перспективе не видим.

Следить за изменениями топ-10 акций можно самостоятельно — в разделе «Витрина» мобильного приложения ВТБ Мои Инвестиции

t.me/brokervtb

❗️❗️Дивидендный сезон начинается? Обзор дивидендов акций полюс, лукойл, headhunter и cеверсталь

- 24 октября 2024, 14:13

- |

Объявление специального дивиденда от Хэдхантера, шокирующая рекомендация дивидендов Полюсом, неплохие рекомендованные дивиденды от Северстали, рекомендация по дивидендам от Лукойла, такие события вызывают море эмоций и обсуждений.

Дивиденды миноритарные акционеры любят(особенно большие), но давайте разберемся более подробно в этих кейсах.

⛏Безусловно, самый нашумевший здесь — это Полюс.

Рекомендовали дивиденды за 9м 2024г в размере 1301,75 рублей на одну акцию. Около 9% див. доходности и это большая доходность для такой компании.

Да, конъюнктура для компании сейчас шикарная (цены на золото бьют исторические максимумы), но:

📌Во-первых, Полюс обычно выплачивал дивы по итогам 1 полугодия и по итогам года, но не за 9 месяцев

📌Во-вторых, у компании немаленький долг и деньги можно было бы направить на его погашение

📌В-третьих, у Полюса большие затраты на инвестиционную программу, которые нарастают из года в год

💡Одна из версий команды Invest Assistance — мажоритарии выводят деньги до поднятия налога на прибыль (с 1 января 2025 года налоги на прибыль увеличатся как для бизнеса, так и для физических лиц). При этом мы не ожидаем больших дивидендов в будущем, но идея с увеличением операционных результатов остается.

( Читать дальше )

Госдума РФ утвердила ускоренный рост акцизов на автомобильный бензин и дизельное топливо в 2025г в размере 14% и 16% соответственно вместо повышения на 4,7% — Reuters

- 24 октября 2024, 13:34

- |

Согласно законопроекту, в 2025 году акциз на товарныйавтомобильный бензин (Евро-5) будет увеличен сразу на 2.040 рублей (+13,6%) до 17.088 рублей за тонну, акциз на дизтопливо (Евро-5) повысится на 1.695 рублей (+16,3%) до 12.120 рублей за тонну. В текущей редакции Налогового кодекса (НК) в 2025 году предусматривалось втрое меньшее повышение акцизов для бензина и дизтоплива: в размере 707 рублей за тонну (+4,7%) и 490 рублей (+4,7%), утвержденное предыдущими поправками в июле этого года.

Утвержденный рост акцизов на моторное топливо увеличит сборы по налогу на 170,4 миллиарда рублей, из которых 116,6 миллиарда — за счет сверхпланового повышения. С учетом того, что акциз включается в цену топлива до начисления налога на добавленную стоимость (НДС), дополнительное повышение акциза принесет бюджету еще свыше 23 миллиардов рублей в виде НДС. В общей сложности сборы акцизов на автобензин и дизтопливо в 2025 году составят около 0,658 триллиона рублей и 0,657 триллиона рублей соответственно.

( Читать дальше )

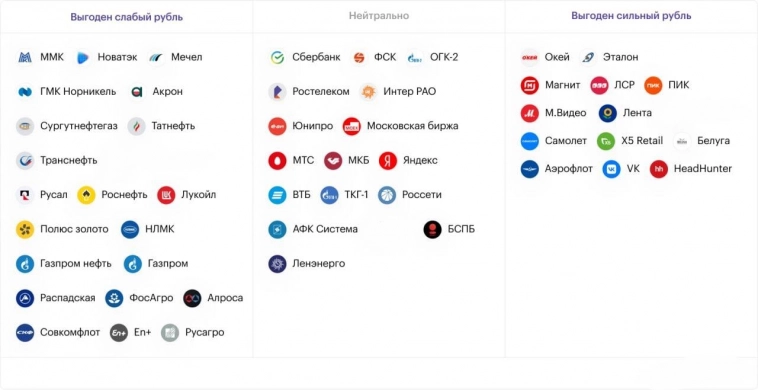

Рубль слабеет - какие компании будут чувствовать себя хорошо?

- 24 октября 2024, 11:51

- |

Утро с Aromath🎪 - обзор рынка акций. 24.10.2024. Дивиденды решают, но рынок не удержат даже они.

- 24 октября 2024, 09:51

- |

Рынок в среду закрылся снижением, недельные графики везде ужасные, висим над пропастью.

Видимо, идёт последняя раздача перед ставкой ЦБ в пятницу.

Явно лучше рынка до анонса размера дивидендов акции с этими самыми дивидендами — #LKOH ЛУКойл, #PLZL Полюс, ##HEAD Хэдхантер.

Спасибо, что сильно не падает, теперь так называется.

Полюс решил выдать шикарный дивиденд — ожидаемо подвергся фиксации на факте, все как в учебнике.

Писал выше о таком несколько раз.

План-график локальный от Aromath будет выполнен и здесь на удивление неопытного участника рынка.

Именно по такому поводу (в целях несения пользы, истребления финансовой безграмотности и развития рынка) я и готовлю на осень самый полный, авторский курс «Принципы Дивидендного Инвестирования АРОМАТ» с ответами на все популярные вопросы, в том числе «Почему акции упали, если обещают заплатить большие дивиденды»?

В пятницу ждём рекомендацию дивидендов по ЛУКойлу, где в любом случае вероятен фикс по факту или уже заранее.

Зловеще вниз смотрит #SBER Сбер, эта парочка любимцев народных портфелей ещё толком и не падали. Если что с ними начнётся — рынку станет совсем плохо, шансы и вероятности таково совсем ненулевые, нечего затем будет удивляться снова прилетевшему вдруг чёрному лебедю, предупреждали многократно и долго.

( Читать дальше )

Дивидендная корзина. Акции Сбера возвращаются

- 24 октября 2024, 09:30

- |

Дивидендная корзина — это набор акций российского рынка, по которым ожидаются самые высокие дивиденды. Такой портфель может не только обеспечить поток пассивного дохода, но и обогнать рынок. Мы продолжаем регулярно анализировать все акции и выбирать те, у которых ожидается максимальная дивидендная доходность.

Включаем акции Сбера в топ-5 ликвидных дивидендных имен и вынуждены вывести из него префы Транснефти, хотя сохраняем на них «Позитивный» взгляд. Популярность дивидендной темы вернулась осенью и, вероятно, пока будет сохраняться.

Главное

• Популярность дивидендной темы осенью сохраняется.

• Дивдоходность рынка снизилась до 9,4% после осенних отсечек.

• Корзина за последний месяц выросла на 2%, вновь лучше рынка.

• Начало осени помогло вернуться на траекторию устойчивого опережение рынка: рост на 8,6% за последний год, опережение рынка на 10 процентных пунктов (п.п.) за 6 месяцев и на 23 п.п. за год.

В деталях

Дивидендная доходность рынка 9,4%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал