крах

Morgan Stanley Wealth Management предсказал крах коммерческой недвижимости в США

- 21 апреля 2023, 07:31

- |

В частности, что она пишет:

Американские акции закрыли первый квартал солидным ростом. Индекс S&P 500 вырос на 7%, а высокотехнологичный Nasdaq вырос на 17%, что является одним из лучших кварталов с 2020 года. Индексы выросли примерно на 15% и 20% соответственно от минимумов 2022 года, что побуждает многих инвесторов объявить, что медвежий рынок закончился. Но мы считаем, что такое мнение преждевременно.

Сегодняшняя устойчивость фондового рынка, даже перед лицом крайней волатильности рынка облигаций, демонстрирует, что инвесторы продолжают игнорировать реальные риски для экономики и корпоративных доходов. Инвесторы, похоже, действуют довольно узколобо, сосредоточившись только на потенциальном снижении долгосрочных процентных ставок до уровней, существовавших до пандемии, поскольку более низкие ставки означали бы более высокую стоимость акций.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Кто из блогеров записывает подобные видео? (3 марта 2014 года, один торговый день на ФОРТС)

- 04 апреля 2023, 22:43

- |

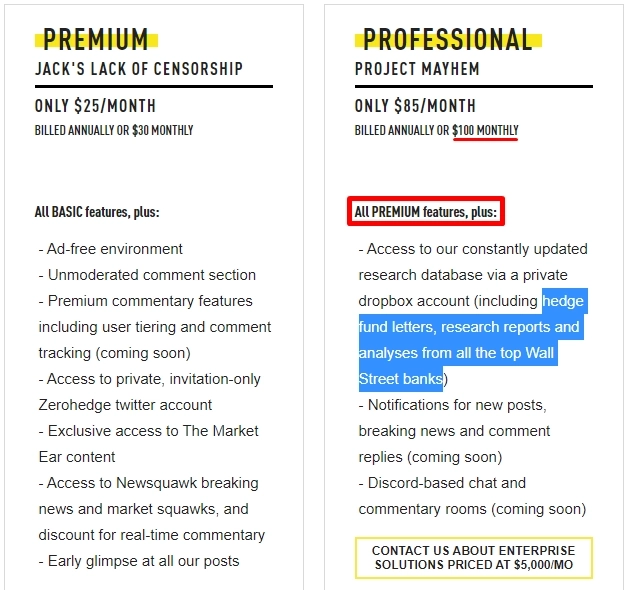

Разделить оплату подписки на аналитические исследования ведущих банков Wall Street, а также деловые СМИ ( Bloomberg )

- 04 апреля 2023, 10:28

- |

Друзья, напишите, у кого есть желание совместно приобрести подписку за 100$/месяц на «zero-hedge», основной смысл которой является доступ к исследовательским отчетам и аналитическим материалам всех ведущих банков Wall St. и хедж-фондов, вместе с потенциально другими крутыми опциями сервиса (не проверял, ищу человека).

Мой Telegram: smithmax6

Также к подписке прилагается сервис доступа оперативного к новостям от провайдера «Newsquawk» (предоставляет в режиме реального времени основные деловые новости с сотни источников) — быть может тоже полезно окажется. Ну и другие фишки там всякие от них имеются, не проверял детальнее.

Кроме того, у меня также есть подписка на Bloomberg, Dow Jones (The WSJ, Marketwatch, Barron's) и Financial Times. Уже есть коллеги, которые делят подписку со мной, буквально за $6 можно получить доступ ко всем СМИ перечисленным и так скажем «влиться» в команду тех, кто скидывается.

( Читать дальше )

Как IT-болото поглощает молодежь?

- 24 марта 2023, 19:45

- |

Как это происходит?

Вот так:

Кому-нибудь доводилось устраиваться на работу программистом, а потом разочаровываться в работе? Когда фирма в которую вас взяли на поверку оказывается шарагой. Ваши рабочие обязанности сплошь состоят из мелких примитивных задач вроде бесконечной починки багов в легаси говнокоде. Когда вы проработав год, понимаете, что ничему новому не научились. Когда вместо каноничной карьеры «джуниор» — «мидл» — «сеньер» — «тимлид» вы годами делаете одно и то же и единственное что у вас растет — это артериальное давление и близорукость. Когда вам даже книжки по своей специальности читать не хочется, потому что на вашей убогой работе большая часть полученных знаний все равно не нужна.

И самое паршивое: вы полностью осознаете что надо бы валить из этого болота. Но пока вы кисли здесь и покрывались плесенью, прогресс ушел вперед и ваши навыки оказались больше никому не нужны. Что никого не интересуют ваши знания С++98, MFC, GDI и COM. И вы вынуждены и дальше торчать в этой шараге.

( Читать дальше )

Держатели облигаций Credit Suisse на $17,2 млрд разорились в результате поглощения UBS.

- 21 марта 2023, 18:15

- |

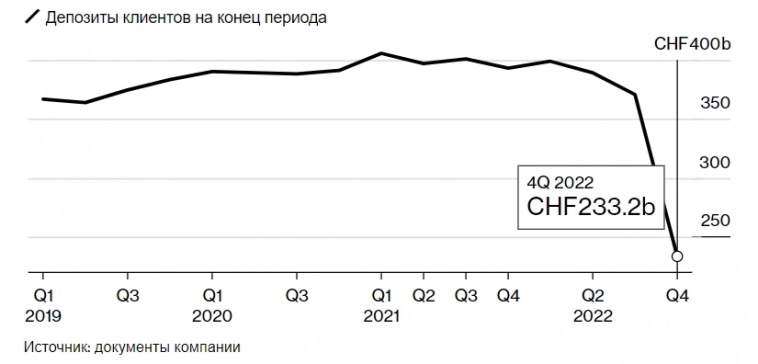

Многие уже, наверное, в курсе, что случилось со вторым крупнейшим банком Швейцарии. Если нет, то вот вам краткий пересказ краха в швейцарской банковской системе от меня.

В конце 2022 года клиенты банка начали изымать деньги со своих депозитов (вроде как банк был связан с отмывом денег и сотрудничеством с нежелательными лицами, как итог — скандал и отток клиентуры), это привело к тому, что общая сумма на депозитах в Credit Suisse сократилась вдвое (отток продолжился и в 2023 году). После этого главный исполнительный директор Ульрих Кернер начал массовую разъяснительную работу, чтобы вернуть нервных клиентов и их деньги (тогда мы с вами обсуждали кредитно дефолтные свопы банка, которые вышли на уровень 2008г, а это вероятность дефолта). Усилия, похоже, окупились к январю, когда он сообщил о “чистых положительных” депозитах. Однако 9 марта комиссия по ценным бумагам и биржам США поставила под сомнение годовой отчёт банка, вынудив его отложить публикацию.

( Читать дальше )

Правительство США готовит козла отпущения: от закона Додда-Франка до закрытия Signature Bank и бана крипты

- 15 марта 2023, 13:11

- |

▪️Вчера вышла статья на WSJ, где рассказывалось, что ФРС рассматривает более жёсткие правила для средних банков после SVB.

▪️ Байден призывает к тому, чтобы банки будут жёстко регулировать.

▪️ Минфин и Конгресс призвали пересмотреть закон Додда-Франка, где они призывают вернуть более низкие значения капитала для более частого проведения стресс-тестов.

Правительство США спешит с ужесточением законодательства не для того, чтобы урегулировать для урегулирования, а успокоить бегство капитала из малых и средних банков США. Бегство может их лопнуть. Напоминаю, что из-за того, что в 2018 был реформирован закон Додда-Франка, то банки с активами менее $250 млрд освобождались от более частых проверок.

В данный момент крупные банки испытывают большой наплыв клиентов, который уже тяжело обрабатывать, так как все бегут из мелких и средних банков. Поэтому Silicon Valley Bank так тяжело продать, так как он просто никому не нужен, видь клиенты, сами бегут к крупным банкам. Хотя может, крупные банки ждут ещё дешевле цены на Silicon Valley Bank.

( Читать дальше )

Кризис идет по стандартному сценарию.

- 14 марта 2023, 13:10

- |

Сейчас проблема с ликвидностью наблюдается в малых и средних банках, и если ФРС не понизит ставку «быстро», то они рискуют столкнуться с проблемами неплатежеспособности, поскольку бегства капитала будет не остановить.

Банковский кризис — ДОЛИНА ПИРАМИД..

( Читать дальше )

Как коррупция привела к краху Silicon Valley Bank?

- 12 марта 2023, 23:35

- |

Глава Минфина США Йеллен в 2017 году обещала, что при её жизни не будет больше финансовых кризисов.

😴 Давайте Евген расскажет сказку на ночь, как коррупция и политика повлияли на сегодняшний кризис, связанный с крахом Silicon Valley Bank.

🙇♂️ Президент Silicon Valley Bank 8 лет назад лично потребовал от Конгресса уменьшить контроль над его финансовым учреждением, сославшись на «низкий уровень риска деятельности и бизнес-модели», согласно федеральным документам. Три года спустя после того, как банк потратил более полумиллиона долларов на федеральное лоббирование, законодатели согласились. Законопроект поддержали в Сенате 50 республиканцев и 17 демократов, а потом его благополучно подписал Дональд Трамп.

🧏🏻♂️ А что за законопроект?

Очень просто говоря, то законопроект позволяет банкам со средствами до ± $250 млрд уйти от частых и подробных анализов, которые проводят регулирующие органы, то есть от частых стресс-тестов. И сэкономить на этом.

Таким образом, правительство США выпустила джинна из бутылки, то есть двухуровневую систему банков в США. На первом уровне банки надёжные и будут жить вечно, а на втором уровне — Silicon Valley Bank и Silvergate, то есть банки, где депозиты клиентов не защищены. Если население США об этом прочухает, то зачем вообще нужны банки второго уровня?

( Читать дальше )

Готовимся к 'чёрному понедельнику'

- 12 марта 2023, 19:18

- |

Основная проблема, которая может усугубить кризис в США — это политика. Silicon Valley Bank — это не простой банк, а банк стартаперов, где помощь правительства будет выглядеть так, как будто бы политиканы опять спасают богатеев.

Например, Министр Финансов США Джанет Йеллен заявила сегодня, что правительство США сотрудничает с банковскими регуляторами, чтобы помочь вкладчикам в Silicon Valley Bank, но отвергла идею финансовой помощи банкам.

🤦♂️ В этом заявление слишком много политики, так как они спасут вкладчиков, но не спасут банкиров?! Такая риторика не внушает доверия по остальным банкам, у которых проблемы. А Евген напоминает, что $620 млрд нереализованных убытков по ценным бумагам на конец прошлого года у банков, где страдают в основном мелкие и средние банки (подробнее читай тут).

Я проверяю информацию, но, по слухам, на First Republic Bank уже совершён набег вкладчиков, которые выстраиваются в очередь снять свои вклады. Агентство Morningstar уже выложили странный список банков с потенциальными убытками. Странно, но почему никто не обратил внимание на $620 млрд нереализованных банков раньше, о которых Евген и не только пишет? Ну окей!

( Читать дальше )

Крах стейблкоинов: USD-C, DAI, FRAX

- 11 марта 2023, 12:09

- |

В мире крипты очередной шторм: крупнейший стейблкоин USDC потерял привязку к доллару, и на текущий момент торгуется на уровне 0.88. Практически все крипто-бизнесы, которые я рассматривал, завязаны на USDC, поэтому цены на токены валятся камнем вниз. Плохо выглядят Frax Finance, в чьей экосистеме USDC занимал весомое место, плохо выглядит NEXO, которая и без того пропустила весь январский рост, и на общем фоне валятся, казалось бы, независимые токены типа LTC.

На данном этапе я планирую дождаться завершения драмы с USDC и посмотреть, что произойдёт дальше, и можно ли будет купить интересные токены по заниженным ценам. Держим пальчики за Nexo и Binance, надеюсь что ребята смогут выбраться из этого шторма. А что касается Frax, то я почти поверил в него месяц назад, но вероятнее всего эта ударная волна смоет проект, который так и не смог добиться большей децентрализации.

UPD: за USDC на дно пошли DAI, FRAX, и немного BUSD. В общем, если прошлые полгода все ломанулись выпускать стейблы, то вот пришло очищение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал