коррекция

КОРРЕКЦИЯ АКЦИЙ ИЗ ИНДЕКСА МОСБИРЖИ (обновление)

- 06 марта 2020, 19:50

- |

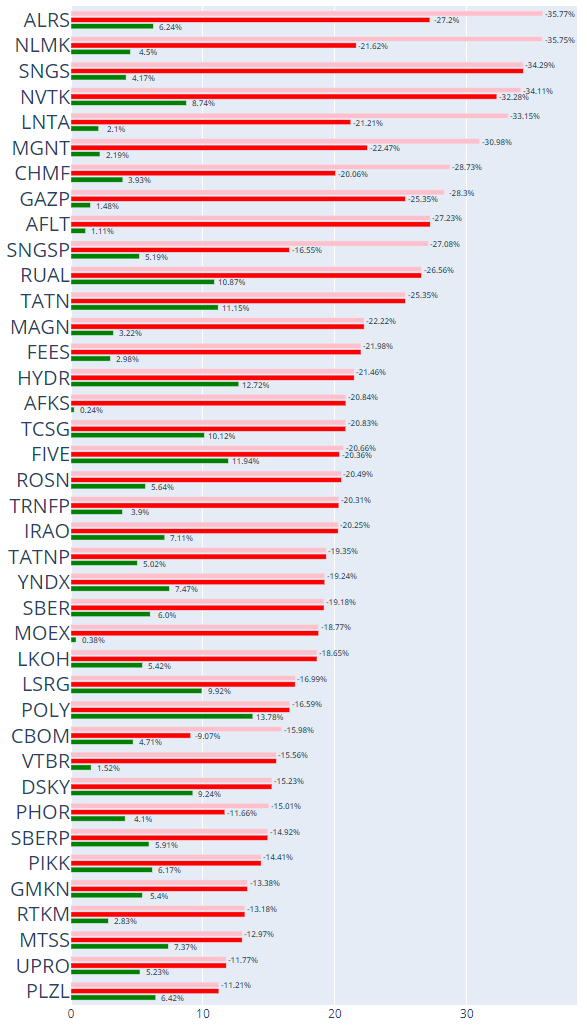

Сегодня движение продолжилось, поэтому выкладываю актуальную картинку.

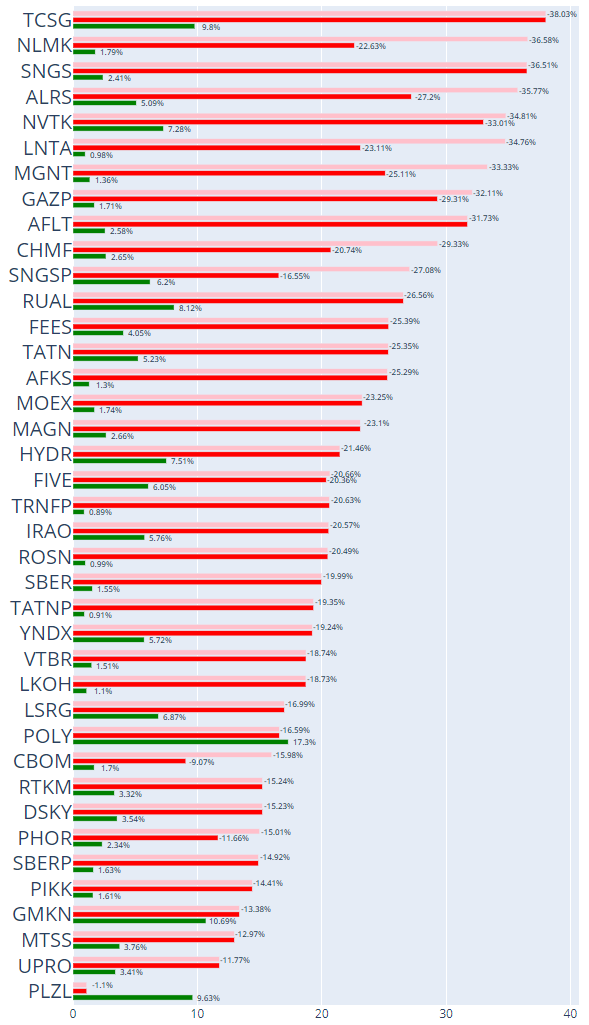

Акции Индекса МосБиржи.

Розовым — максимальная коррекция с 20.02.2019 от максимума за 2019-2020.

Красным — максимальная коррекция с 20.02.2019 от максимума за 2020.

Зеленым — текущий отскок от локального минимума коррекции.

Данные очищены от спайков, пред- и после- торгового периода.

p.s. подписывайтесь на мой телеграм t.me/aifinmarkets_ru

- комментировать

- 2К | ★8

- Комментарии ( 1 )

Коррекция акций из индекса Мосбиржи

- 06 марта 2020, 09:12

- |

Думаете, что прикупить на коррекции?)

Вот вам текущая статистика падения для анализа.

Акции из Индекса МосБиржи.

Розовым — текущая коррекция (минимум с 20.02.2019) от максимума за 2019-2020.

Красным — текущая коррекция (минимум с 20.02.2019) от максимума за 2020.

Зеленым — текущий отскок от минимума коррекции.

Данные очищены от спайков, пред- и после- торгового периода.

p.s. подписывайтесь на мой телеграм t.me/aifinmarkets_ru

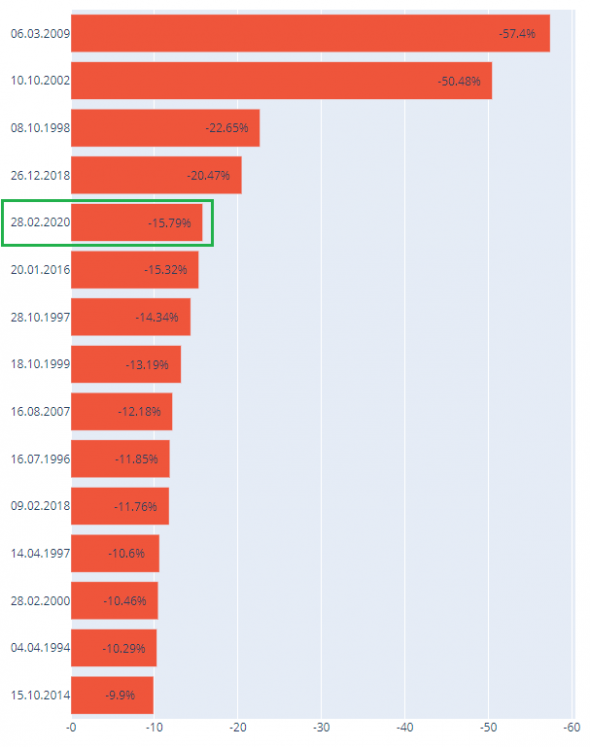

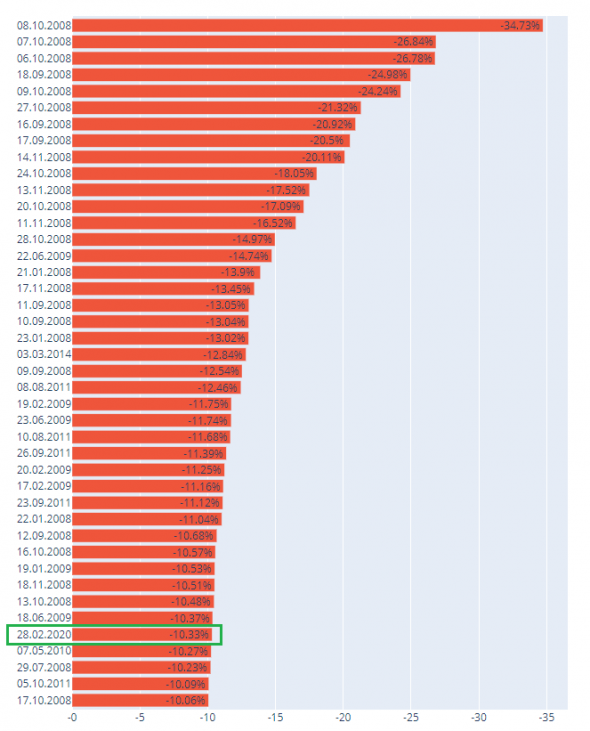

Индекс SP500 - сравниваем текущую коррекцию с предыдущими

- 03 марта 2020, 11:45

- |

24.02 не был выходным днем на биржах США, поэтому будем сравнивать 5-дневные падения. Анализ с 1993 года.

Как видим, падение прошлой недели было достаточно значимым по историческим меркам.

Коррекции от исторического хая. Бывало и хуже, но тем не менее одна из самых мощных коррекций от хая:

( Читать дальше )

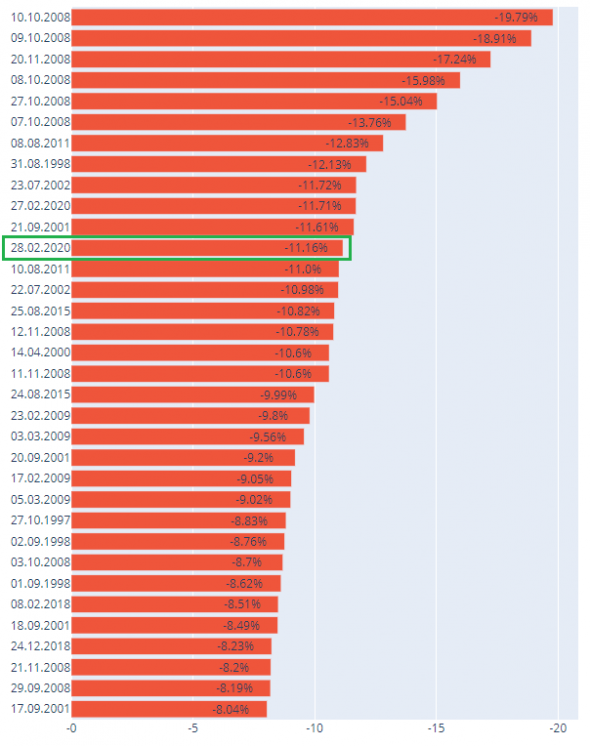

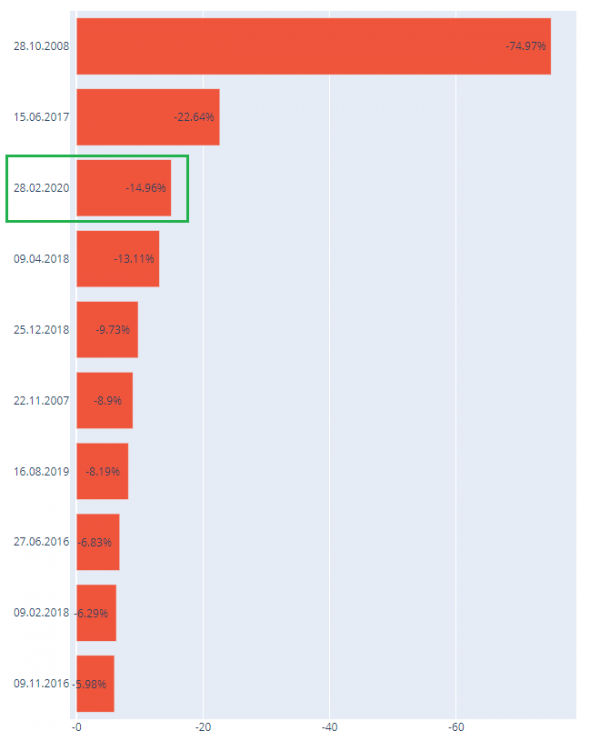

Индекс ММВБ - сравниваем текущую коррекцию с предыдущими

- 02 марта 2020, 14:18

- |

Если сравнивать с предыдущими максимальными падениями за 4 дня, то в целом текущее падение не такое уж и сильное:

При этом это на настоящий момент 3 по глубине падение от текущего исторического хая с 2007 года. Посмотрим, как дальше будут развиваться события. Надеюсь, на первое место по глубине не выйдет :)

( Читать дальше )

Обвал! Мой портфель акций больше 20 млн руб. На сколько он снизился за прошлую неделю? Что я купил?

- 02 марта 2020, 13:25

- |

На прошлой неделе началась масштабная коррекция на фондовых рынках: американские индексы, устремившись вниз увлекли за собой практически все фондовые рынки мира.

Это произошло на панике, вызванной ускоренным распространением коронавируса за пределами Китая и совпало с откачкой ликвидности из фондовой системы США. Последний фактор сыграл реально важную роль, хотя принято считать, что основной вклад в падение американского рынка внес коронавирус.

Также уверен, что не последнюю роль играли разнообразные средства массовой информации, которые активно фокусировались на коронавирусной проблеме.

Я наблюдал вечером в пятницу за американским рынком, видел, как к концу торговой сессии начался выкуп подешевевших активов.

Коррекция пока получилась довольно глубокой. И я даже купил некоторые активы в основной свой инвестиционный портфель.

Вот на картинке видны логотипы компаний, которые я купил. Также подкупил некоторые ETF.

( Читать дальше )

Начало кризиса?

- 28 февраля 2020, 02:06

- |

В данной статьей мы решили обратиться к нашим читателям и узнать, что они думают над сложившейся ситуацией на мировых фондовых рынках. Как вы считаете, это начало кризиса или мы просто отвыкли от коррекции рынка?

Не ловите ножи

- 27 февраля 2020, 21:40

- |

Остальным, особенно тем кто начинал в 2005, помните какой дибильный триггер падения был в 2007 и как все потом обернулось, вирус это всего лишь триггер, что последует за ним — вот главный вопрос.

Всем удачи братва и чтоб тейков было в 5 раз больше лосей.

Коронавирус и мировая экономика — на пороге глобальной катастрофы

- 16 февраля 2020, 15:30

- |

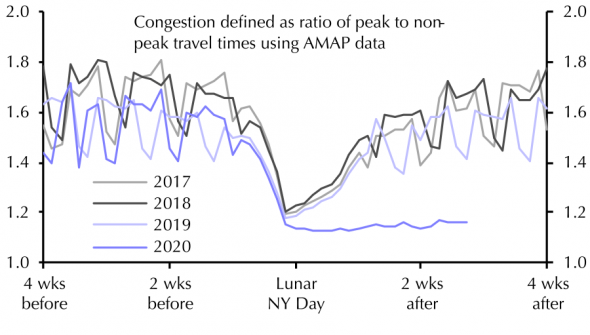

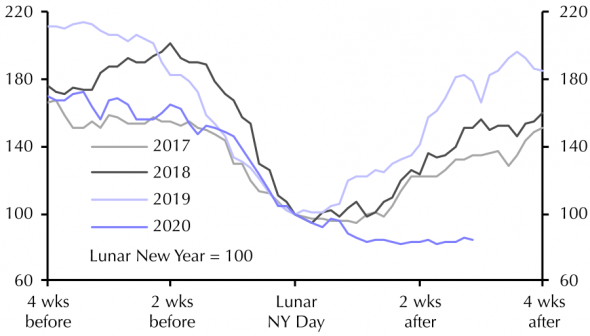

Воздействие Covid-19 на китайскую экономику оказалось значительно более сильным, чем это можно было предположить изначально. Для понимания масштаба надвигающейся катастрофы рассмотрим несколько ключевых показателей.

Загрузка автомагистралей после введения масштабного карантина находится на минимальных значениях (на графиках отмечена точка китайского нового года «Lunar NY day» и указаны недельные интервалы до и после этого события):

(Загрузка автомагистралей в 100 крупнейших китайских мегаполисах находится на минимальных значениях после введения масштабного карантина.)

Аналогичная ситуация и с потребления угля электростанциями:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал