ключевая ставка цб рф

Сбербанк прогнозирует снижение ключевой ставки в сентябре до 16%

- 01 сентября 2025, 20:17

- |

Сбербанк прогнозирует снижение ключевой ставки в сентябре до 16%

На сентябрьском заседании Центробанк может снизить ключевую ставку до 16 процентов годовых, заявил заместитель председателя правления Сбербанка Анатолий Попов.

По словам Попова, нынешний уровень ставки — 18 процентов — все еще довольно высок, а реальная ставка (за вычетом инфляции) близка к историческим максимумам. Сбербанк видит признаки продолжающегося охлаждения экономики. Он пояснил, что темпы роста кредитования и денежной массы сейчас даже ниже, чем в 2017-2019 годах, когда наблюдалась устойчиво низкая инфляция.

Владимир Левченко (https://t.me/levchenko_vladimir)

- комментировать

- 455

- Комментарии ( 0 )

Сбербанк прогнозирует снижение ключевой ставки с текущих 18% до 16% в сентябре и до 15% к концу года

- 01 сентября 2025, 20:06

- |

СБЕРБАНК ПРОГНОЗИРУЕТ СНИЖЕНИЕ КЛЮЧЕВОЙ СТАВКИ С ТЕКУЩИХ 18% ДО 16% В СЕНТЯБРЕ И ДО 15% К КОНЦУ ГОДА, ОТМЕЧАЯ, ЧТО ВЫСОКАЯ СТАВКА И РЕАЛЬНЫЕ ПРОЦЕНТЫ ЗА ВЫЧЕТОМ ИНФЛЯЦИИ ПРОДОЛЖАЮТ ОХЛАЖДАТЬ ЭКОНОМИКУ

Нууууу вроде похоже на правду, братва 🤝

Особенно с учетом последних данных по инфляции — smart-lab.ru/blog/1197860.php

15% к концу года — прям такой «средний прогноз» среди аналитиков сейчас…

Приглашаю в канал степную братву, там ещё больше интересных разборов, обсуждений и прочих полезностей — t.me/+Hqf_BrCvO5NkYWY6

А что если основным драйвером инфляции в России является не монетарная политика ЦБ, а бюджетный импульс ?

- 01 сентября 2025, 19:28

- |

Ключевые выводы ИНП РАН от 2024 года:

Доминирование бюджетного импульса: Основным драйвером инфляции в России является не монетарная политика ЦБ, а бюджетный импульс — масштабные государственные расходы, прежде всего на оборону и безопасность. Именно они создают избыточный совокупный спрос, который опережает возможности предложения (Кухонная ставка и многоликая инфляция, Природа инфляции в современной российской экономике и ее влияние на экономический рост)

Низкая эффективность ключевой ставки: В сложившихся условиях повышение ключевой ставки ЦБ оказывает крайне слабое сдерживающее влияние на инфляцию. Согласно расчетам ИНП РАН, повышение ставки на 1 п.п. приводит к снижению инфляции лишь на 0.1 п.п. При этом такая мера существенно подавляет экономический рост: приводит к падению темпов прироста ВВП и инвестиций также на 0.1 п.п., а потребительского спроса — на 0.2 п.п.

( Читать дальше )

На рынке будет весело, если ЦБ 12 сентября не понизит ставку Причины продолжения жёсткой ДКП

- 01 сентября 2025, 18:21

- |

Они растут.

Денежную массу создают кредит (растёт) и дефицит бюджета (растёт и будет расти, пока СВО продолжается).

( Читать дальше )

- комментировать

- 19.1К |

- Комментарии ( 44 )

"Итоги Августа. Мнения и ставки инвесторов нашей команды на Сентябрь".

- 01 сентября 2025, 16:52

- |

Приветствуем любимых подписчиков в в первый день осени.🏆

Прошедший август был весьма прибыльным с общим результатом нашей команды +11,2%🔥 (5 портфелей), несмотря, что переговоры к концу августа зашли в тупик. По-традиции, подводим итоги прошедшего месяца с мнениями и ставками инвесторов в составе нашей команды Reichenbach Team.

1️⃣ Сперва мнение моей помощницы Ekaterina Fox, которая торгует и собирает необходимую информацию нашего контента

Мнение о Августе: «В августе я смогла увидеть насколько наш рынок еще способен вырасти и удалось заработать больше, чем в июле и июне. Встреча Путина и Трампа на Аляске показала, что Индекс способен вырасти выше 3000 и акции могут вернуть свою привлекательность в конкуренции с облигациям, которые ставили исторические рекорды выше 122 Индекса RGBI в августе.

Я уверена, что даже у новичков портфель зеленый в августе, если закупались на частых просадках. У меня была самая лучшая сделка покупки Промомеда в самом начале августа за 411 р. (12 шт.) и держала почти весь месяц до отчета за 1 полугодие. Продала ровно за 440 р. Заработок +6,96%📈. Любимого фаворита Лучика🛢️ буду держать подольше до 6600 р.

( Читать дальше )

Внимание на геополитику! В преддверии заседания ЦБ

- 01 сентября 2025, 11:03

- |

Мы ожидаем снижения ключевой ставки ЦБ РФ на заседании 12 сентября на 100 – 150 б.п. с нейтральным сигналом. Развитие переговорного процесса по Украине и устойчивость дезинфляционного тренда в сочетании с ростом инфляционных ожиданий и корпоративного кредитования будут факторами, определяющими возможность дальнейшего смягчения ДКП.

Фактически уже произошедшее смягчение денежно-кредитных условий вследствие оптимистичных ожиданий рынка (рынок ждет снижения ставки до 14% на конец года) не позволит ЦБ снижать ставку быстро, напротив, ЦБ может ограничиться скромным шагом в 100 пунктов или даже выдержать паузу на этом заседании, и в этом случае падение цен ОФЗ продолжится.

Продолжение дезинфляционного тренда будет значимым аргументом, определяющим решение по ставке на ближайшем заседании ЦБ. Сезонно-сглаженные темпы роста потребительских цен в годовом выражении (SAAR) в июле составили 8,5% за счет разовой индексации коммунальных тарифов. Прирост цен без учета коммунальных услуг замедлился до 2,3% SAAR, в основном за счет волатильных компонентов (овощи и фрукты, пассажирский транспорт). При этом сохраняется неоднородность темпов роста цен в отдельных компонентах и высокая инфляция в услугах с преимущественно рыночным ценообразованием.

( Читать дальше )

Сбербанк прогнозирует снижение ключевой ставки в сентябре до 16%, на конец года она может составить 15% — зампред правления Сбербанка Попов

- 01 сентября 2025, 07:59

- |

«По оценкам аналитиков SberCIB Investment Research, на заседании 12 сентября ЦБ может снизить ключевую ставку еще на 200 б.п., до 16%, а на конец года она может составить 15%», — сказал он.

«Текущий уровень ставки — 18% — на наш взгляд, все еще довольно высок. Реальная ставка за вычетом инфляции сегодня близка к историческим максимумам. Мы видим признаки продолжающегося охлаждения экономики», — добавил Попов.

Топ-менеджер отметил, что текущие темпы роста кредитования и денежной массы с начала даже ниже среднего за первое полугодие 2017-2019 годов, когда наблюдалась устойчиво низкая инфляция. «Поэтому считаем, что маневр для дальнейшего снижения ключевой ставки сохраняется», — заключил он.

Источник: 1prime.ru/20250901/sberbank-861556595.html

Сечин раскритиковал медленное снижение ключевой ставки: прибыль Роснефти упала почти на 70% из-за жесткой ДКП — Ъ

- 01 сентября 2025, 07:57

- |

Глава «Роснефти» Игорь Сечин заявил, что снижение ключевой ставки Банка России идет слишком медленно. В отчете компании за первое полугодие указывается, что ее прибыль сократилась почти на 70% из-за жесткой денежно-кредитной политики.

По словам Сечина, высокая ставка привела к чрезмерному укреплению рубля и росту расходов на обслуживание долга, что ухудшает устойчивость заемщиков. Дополнительное давление оказывает индексация тарифов естественных монополий: «Транснефть» с начала года повысила стоимость транспортировки нефти на 10%, топлива — почти на 14%, РЖД также подняла цены на грузовые перевозки.

Эксперты отмечают, что повышение тарифов важно для самих монополий, но нефтяные компании сталкиваются с ограничениями по ценам на внутреннем рынке. При этом главными негативными факторами для сектора остаются укрепление рубля и снижение цен на сырье. В ближайшие месяцы переработка нефти может сократиться, а экспорт сырой нефти — вырасти, что увеличит нагрузку на нефтепроводы.

( Читать дальше )

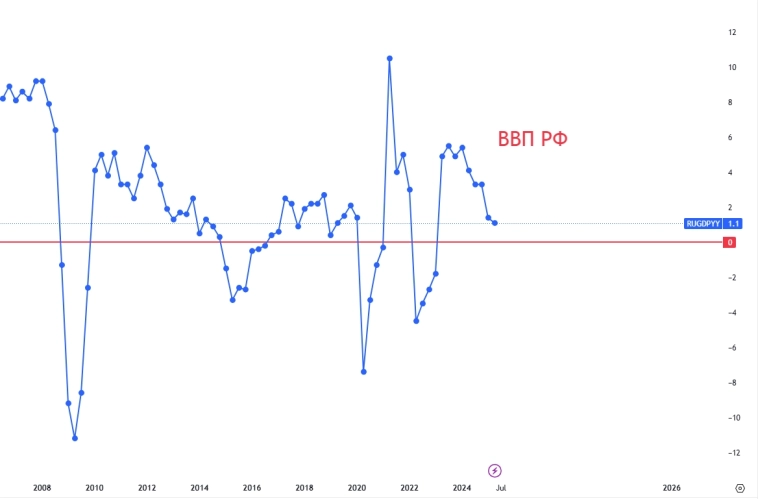

ВВП замедляется — ставки снижаются: сигнал для рынка ОФЗ

- 01 сентября 2025, 07:40

- |

На прошлой неделе вышли свежие данные по ВВП России.

Рост экономики продолжает замедляться и уже находится ниже нижних границ устойчивого развития. 📉

Это важный сигнал: Центральный банк в подобных условиях вынужден стимулировать экономику, и главный инструмент здесь — продолжение снижения ключевой ставки.

Для рынка облигаций это хороший знак. Даже несмотря на небольшую коррекцию, потенциал роста в ОФЗ сохраняется. Инвесторы видят, что снижение ставок ведёт к удешевлению заимствований и повышению интереса к государственным облигациям.

Я продолжаю удерживать позицию в ОФЗ, так как считаю этот инструмент оптимальным в текущей макроэкономической ситуации.

Подробно про экономику России и США, а также мои сделки можно прочитать в моём Telegram-канале

ЦБ изменит ставку в этом году 2 раза

- 01 сентября 2025, 04:46

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал