ипотека сша

⚡️ ИПОТЕКА В РОССИИ СТАЛА ДЕШЕВЛЕ, ЧЕМ В США, рынок ждет ставку ФРС на этой неделе, ЦБ РФ отзаседал в пятницу и подвел итоги и многое другое (Актуальные финансовые новости на 31.10.22)

- 31 октября 2022, 09:32

- |

Коллеги, всем доброго дня!

Публикуем наш ежедневный финансовый дайджест

на сегодня (31.10.22):

( Читать дальше )

- комментировать

- 220

- Комментарии ( 0 )

Ипотека в России стала дешевле, чем в США (нет)

- 20 октября 2022, 11:54

- |

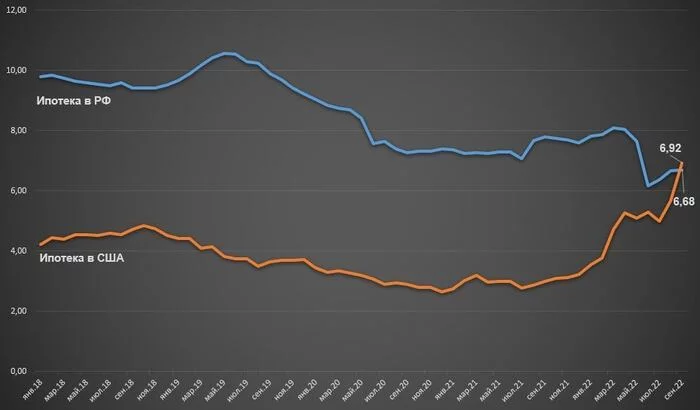

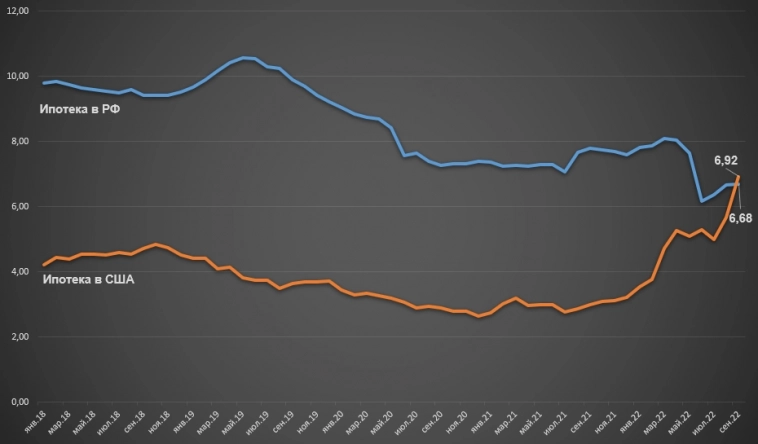

В различных телеграм-каналах и на прочих познавательно-развлекательных ресурсах разгоняется эта картинка, на которой видно, как в США ставка по ипотеке впервые стала выше, чем в России. За всю ипотечную историю нашей страны.

И если ставка в США достигда 30-летних максимумов (но если откровенно, то она лишь в последние 15 лет стабильно держалась ниже 6%, время от времени уходя ниже 4%), то по ставке в России вопросов ой как много. И хорошо, что многие на это обращают внимание, а не тупо орут вместе с Губергиевым РОС-СИ-Я 10 минут без перерыва.

( Читать дальше )

Внезапно

- 19 октября 2022, 16:07

- |

Средняя ставка по ипотеке в РФ в сентябре составила 6,68% (данные ЦБ РФ) www.cbr.ru/statistics/bank_sector/mortgage/

Средняя ставка по ипотеке в США по состоянию на середину октября составила 6,92% (данные ФРС, Freddie Mac) fred.stlouisfed.org/series/MORTGAGE30US

Ипотека в России дешевле ипотеки в США впервые за всю историю существования нашего ипотечного рынка. Удивительное рядом.

---

С уважением, Александр Елисеев aka FinindieБлог в Телеграм: t.me/Finindie

Блог в YouTube: www.youtube.com/c/finindie

Хедлайны 16.09.2022

- 16 сентября 2022, 12:07

- |

- Правительство ФРГ передало под госуправление Rosneft Deutschland и RN Refining & Marketing* (*нефтеперерабатывающие компании).

ФРГ: Причиной попечительского управления над Rosneft Deutschland и RN Refining & Marketing стала неопределенность и тесные связи компаний с Россией.

- Экономика Китая оживает, но ее преследует кризис рынка недвижимости.

Citi: Единственное место, где при текущих условиях можно спрятаться, — это доллары США.

Citi: Потребуется глубокая рецессия, чтобы значительно снизить инфляцию, что подразумевает длительное падение корпоративных прибылей и акций до того, как ФРС развернется.

Нассим Талеб*: Времена нулевых процентных ставок в США нанесли ущерб крупнейшей экономике мира и создали спекулятивные пузыри, такие как биткойн (*автор «Черного лебедя»).

World Bank: Центральные банки рискуют погрузить глобальную экономику в разрушительную рецессию в следующем году, если поднимут процентные ставки слишком высоко в ближайшие месяцы.

( Читать дальше )

Ещё одна потенциальная "тикающая бомба" экономики США...

- 25 мая 2022, 12:29

- |

💣Ещё одна потенциальная «тикающая бомба» экономики США...

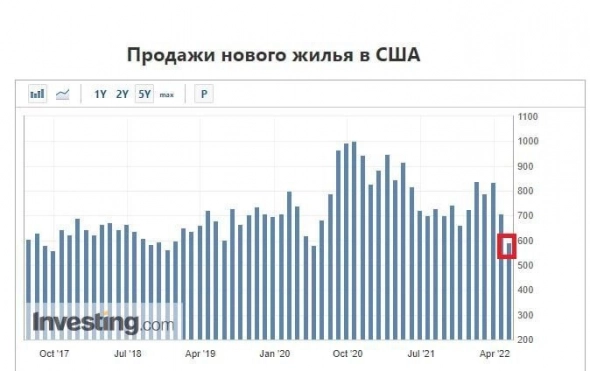

На фоне растущих ставок по ипотеке в США (сейчас уже 5,3%), желающих приобрести домик заметно поубавилось.

Многие, привыкшие к околонулевым ставкам от ФРС, брали ипотеки с плавающими ставками, для них наступает тяжёлое время. Текущие ставки в совокупности с удорожанием цен на недвижимость, вряд ли способствуют к росту сектора.

Продажи рухнули к ковидным локдаунам, показывая по апрелю 2-х летние минимумы.

( Читать дальше )

Доступность ипотечного жилья в США

- 16 мая 2022, 14:32

- |

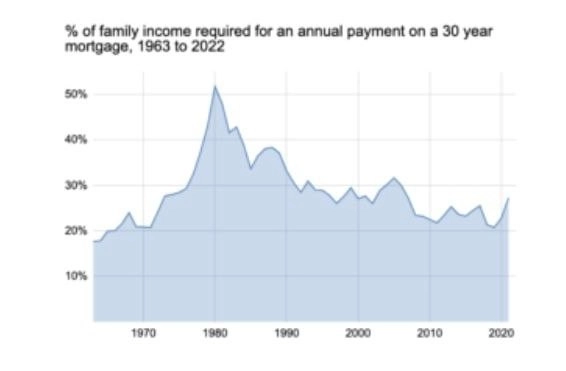

👆В настоящий момент выплаты по ипотеке в США требуют 27% от ежемесячных доходов.

✔️Максимум был в 1981г. и составлял 52%

✔️Минимум был в 1963г. и составлял 18%

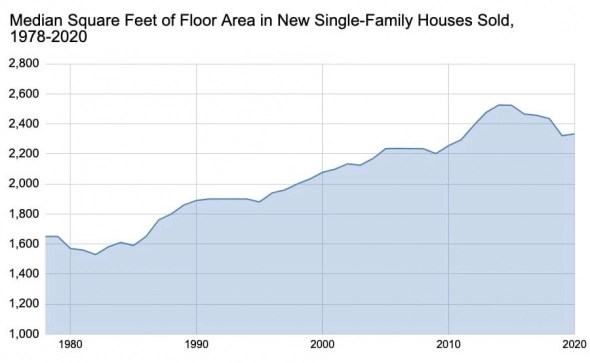

💬Сейчас правда, ипотечный дом, стал гораздо больше и комфортнее за те же деньги, что 50лет назад.

( Читать дальше )

Повлияет ли повышение ставок по ипотечным кредитам на рынок жилья?

- 22 января 2022, 14:16

- |

статья от Бена Карлсона, CFA

Процентные ставки остаются низкими по историческим меркам, но риторика ФРС показывает что это скоро изменится.

Доходность 10-летних казначейских облигаций составляла около 1,2% еще в августе, сейчас она составляет более 1,8%.

В настоящий момент ожидается, что ФРС повысит краткосрочные процентные ставки четыре раза в этом году. Переход от 0% к 1% в мире с инфляцией 7%, конечно, не кажется концом света, но ФРС во многих отношениях психологически удерживает рынки.

Кроме того, есть большая вероятность, что ставки по займам вырастут везде.

На самом деле, мы уже наблюдаем это с ипотечными ставками. 30-летняя фиксированная ставка в августе составляла примерно 2,8%. Сейчас она приблизилась к 3,5%. Опять же, все еще низкие по историческим меркам, но если эти показатели продолжат расти, это может оказать некоторое давление на покупателей жилья.

( Читать дальше )

Rocket превратилась в крупнейшего ипотечного кредитора в США

- 16 января 2022, 20:27

- |

В настоящее время эта структура выдает почти столько же ипотечных кредитов, сколько Wells Fargo & Co. и JPMorgan Chase & Co. вместе взятые. После 2008 г. крупнейшие банки США резко сократили свою долю в данном виде кредитования, на них приходится лишь 32% выдаваемых ссуд, со временем и эта цифра будет уменьшаться. Преимущества Rocket над банками заключается в особой конвейерной технологии принятия решений о выдаче ипотечных кредитов.

( Читать дальше )

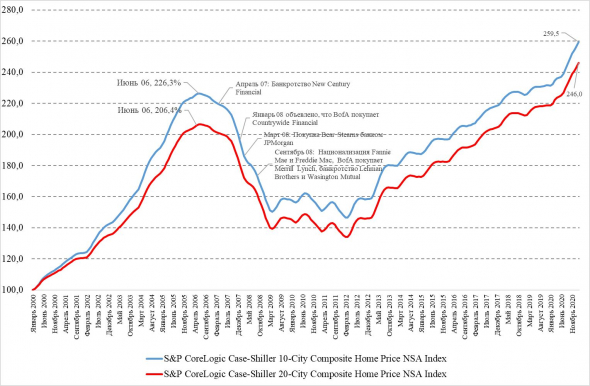

США вернулись в положение до кризиса 2008 года

- 24 мая 2021, 10:07

- |

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Жилищный рынок США.

- 18 февраля 2021, 14:30

- |

В последнее время появилось много разговоров, что не пора ли на фондовых площадках увидеть настоящую коррекцию. Аргументация при этом обычно, если оставить детали, что-то вроде следующей. Ведь по большому счету все прежние драйверы роста уже либо выдохлись, либо уже в цене. А состояние экономики оставляет желать лучшего. Поэтому где-либо в марте начнем стремительное падение S&P.

Судите сами. Период восстановления деловой активности в мире после ковидных локдаунов уже практически закончен. Фондовые индексы даже местами обновили новые исторические максимумы. Дальше надо начинать полноценный рост, а для него нет сил.

Обещанный демократами в США 2 триллионный стимулирующий пакет так и завис. А без него расти фондовым индексам не на чем. А возможность будущих пакетов разбиваются о доводы типа, что после изгнания Д Д. Трампа из Белого дома, военные действия в США сильно потеряли интенсивность, и в них нет прежней необходимости. Поэтому и новых денег на них не следует ждать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал