инвесттема

Рост на честном слове в итогах недели

- 21 февраля 2021, 17:05

- |

Вторую неделю подряд Индекс Мосбиржи не определится куда ему двигаться дальше, плюс 0,6% за прошлую неделю. На рынке РФ выросла волатильность и напряженность. Для подтверждения дальнейшего роста быкам нужно ударно проходить отметку 3500 п. В противном случае, нас вновь ожидает коррекционное движение вниз. Поддержка может встретить медведей на 3300 п.

При всем позитивном запале в нефти, закрепиться выше $64 за баррель не удалось. Котировки черного золота в четверг, пятницу значительно просели, давая повод на продолжение снижения на открытии торгов.

Доллар растерял весь интерес со стороны покупателей. Несмотря на валютные интервенции ЦБ, котировки доллара болтаются у своего уровня поддержки на 73-74 рублях. За неделю немного подрос, на 0,5%, но говорить о начале тренда еще рано. Пока наш рынок удерживается у максимума, а нефть на приемлемых для экономики России значениях, расти дальше валюте не дадут.

Самыми громкими историями прошлой недели стали компании 3+ эшелона, во главе с Белугой. За последний месяц акции выросли в 4 раза без новостей и комментарием. Как это обычно и происходит, за последние несколько дней почти весь потенциал был растерян, ежедневно акции теряли по 20-30%. За неделю получился скромный рост +16,4%. По Абрау-Дюрсо ситуация аналогичная +11,5%. Далее Русгрейн +28,1% и Красный Октябрь +21,7%. На этой неделе манипуляции могут продолжиться.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Большой разбор игрового сектора

- 19 февраля 2021, 18:44

- |

Игровой сектор является одним из самых перспективных и интересных для инвесторов. По данным на конец 2019 года, количество игроков составляло порядка 2,9 млрд человек по всему миру. Индустрия развивается двузначными темпами. По оценкам аналитиков, объем рынка компьютерных игр вырос на 18% в 2020 году до $180 млрд. За последние 5 лет средние темпы роста составляют 11%. При этом, на сегмент мобильных игр уже приходится 45% и эта доля постоянно растет.

Игровой сектор — один из самых быстрорастущих среди всей индустрии медиа и развлечений. 2020-й год показал интерес со стороны пользователей, как на карантине, так и после него. По оценкам экспертов, среднее игровое время выросло на 30–40%. Отдельно стоит отметить рынок киберспорта, который с пандемией и отменой многих спортивных мероприятий, набирает обороты. Если в 2019 году объем рынка был в пределах $1,1 млрд, то уже к 2024 прогнозируется на уровне $2,3 млрд.

( Читать дальше )

НЛМК - разбор отчетности по МСФО за 2020 год

- 15 февраля 2021, 16:27

- |

Закрывает отчетом НЛМК тройку крупнейших металлургов России. Не так давно, я свое предпочтение отдавал этой компании, но последний год все же сосредоточился на Северстали. После безуспешных попыток выбрать лучшего, я решил, что все три компании должны быть у меня в портфеле. Сейчас активно занимаюсь поиском точек для покупки акций, а пока давайте сосредоточимся на отчете компании за нелегкий 2020 год.

Выручка за 12 месяцев сократилась на 12% до $9,2 млрд. По сравнению с ММК и Северсталью это самое маленькое снижение. Оно произошло из-за снижения цен на металлопродукцию. Напомню, что в первом полугодии цены были на минимумах, но 4 квартал сократил отставание. Выручка за последний квартал года выросла на 3,3%. Также негативным моментом по году являлось увеличением доли полуфабрикатов в продажах, чья маржинальность ниже.

К слову, выручка падает 3-й год подряд, но компании удалось сократить расходы на себестоимость до $5,9 млрд. Операционные расходы остались на уровне прошлого года. В 2020 году НЛМК получила убыток от обесценивая инвестиций в совместные предприятия. Благодаря сокращению себестоимости, компании удалось удержаться от сильного падения чистой прибыли. Как итог, минус 8% по году и $1,2 млрд чистой прибыли.

Компания поработала над поднятием операционной эффективности и EBITDA выросла на 3% год к году. Это позволило руководству рекомендовать промежуточные дивиденды в размере 7,25 рублей на акцию, что ориентирует нас на 3,5% доходности. НЛМК подтверждает статус дивидендной компании с прогнозной двузначной дивидендной доходностью на будущие периоды.

Цены на металлопродукцию к концу года установили многолетние максимумы. В первом квартале позитивная динамика может сохраниться. Это поддержит результаты в начале года и сохранит высокий уровень выплат. В целом, несмотря на пандемию, снижение деловой активности в 2020-м году и обесценивания инвестиций в совместные предприятия, руководству удалось сохранить рентабельность и завершить год на позитивной ноте.

О своем отношении к металлургам я неоднократно говорил. Считаю нахождение в портфеле всех трех компаний в равных долях вполне оправдано. Первый квартал будет для фин показателей позитивным и на просадках, подбирать акции, будет лучшей стратегией. Но не стоит забывать о долгосрочной негативной динамике выручки, за которой инвесторам нужно пристально следить.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 23 тысяч подписчиков

( Читать дальше )

Спасительная нефть в итогах недели

- 13 февраля 2021, 09:50

- |

Пятница добавила нервозности на рынки России. В течение дня Индекс Мосбиржи падал до 3345 п., но подъем цен на нефть выправил положение, и за неделю рост Индекса составил 1%. Данная ситуация ориентирует нас на скорейшее восстановление Индекса к своим историческим максимумам.

В предыдущих итогах недели я говорил, что пробой уровня $59 по нефти способно дать толчок к дальнейшему росту. Так и произошло. Котировки черного золота устремляются к следующему уровню сопротивления на 70$. Расти дальше становится все труднее и потенциал, по-прежнему ограничен.

Доллар, не сумев преодолеть отметку в 76 рублей, оттолкнулся вниз и продолжает спуск на уровень поддержки в 73 рубля. В моменте, могут протянуть на 72, где я планирую наращивать позиции по валютным инструментам.

Акции крупнейших компаний России завершили неделю разнонаправленно. Подрастает нефтегазовый сектор. В лидерах Газпром +2% и Татнефть +3,2%. По последней, готовил отдельную

( Читать дальше )

Профессор & Бизнесмен & Инвестор

- 12 февраля 2021, 12:47

- |

Рынок РФ в пятницу подвергся распродажам. В моменте Индекс теряет 1,6%. Ещё одна пятница и ещё одна фиксация прибыли. Подробнее, в итогах недели, завтра.

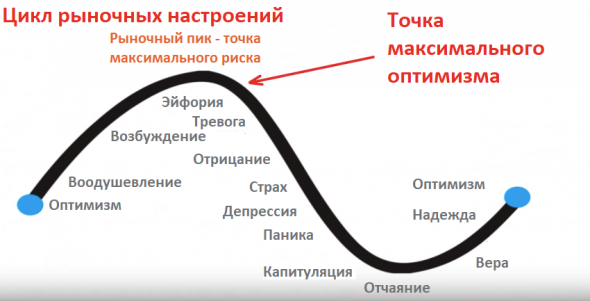

На картинке вы можете видеть классические циклы рынка в разрезе психологии инвесторов.

Напомню, на рынке не выигрывает умнейший, не выигрывает смелый. На рынке выигрывает терпеливый. Профессор математических наук, равно как и богатейший бизнесмен, имеют такие же шансы на успех, как и вы. Набирайтесь терпения, изучайте бизнес компаний, психологию рынка и сможете получать доход с ваших инвестиций долгосрочно.

Ещё больше психологии инвестирования у меня в Telegram

Татнефть - аутсайдер нефтяного ралли

- 09 февраля 2021, 20:36

- |

Август и сентябрь прошлого года стали настоящим испытание для инвесторов в нефтяные компании. Курс акций падал день ото дня и к 30 октября падение достигло своего апогея. Этот день стал отправной точкой для возрождения нефтяников. Но, к сожалению, не для всех. Лукойл с этих значений вырос на 42%, Роснефть на 40%, Газпромнефть слабее — 21% А вот Татнефть оказалась в отстающих. Если судить по графику привилегированных акций, рост составил всего 20% и цена не ушла далеко от мартовских кризисных значений. Причем, в отличие от той же Газпромнефти имеет более хорошую дивидендную доходность.

Дивидендная доходность Татнефти преф:

2017 — 8,5%

2018 — 15,2%

2019 — 12,6%

2020 — 2,1% промежуточная

Для формирования инвестиционной идеи давайте упадем на финансовые показатели за 9 месяцев. На момент написания статьи еще не вышло МСФО по году, но пока обойдемся и без него. Выручка компании за отчетный период сократилась на 24,5% до 522 млрд рублей. За счет пресловутых курсовых разниц чистая прибыль сократилась в 2,2 раза по сравнению с 2019 годом до 78 млрд рублей.

( Читать дальше )

Северсталь - разбор финансовой отчетности по МСФО за 2020 год

- 09 февраля 2021, 19:51

- |

Вторым сталеваром, который отчитался по МСФО, оказалась компания Северсталь. Долгие годы я предпочитал ее другим металлургам. На то были основания. В последнее время я все больше склоняюсь к тому, что разделять эти компании не стоит, а свою позицию по всем трем (Северсталь, НЛМК и ММК) стоит удерживать единую. То есть в равных долях покупать все три акции до уровня 1/15 от портфеля. Но это сугубо мой подход и я не навязываю его вам. Ну а если заглядывать в отчет Северстали, то можно заметить следующее.

Выручка за 12 месяцев 2020 года составила 494,8 млрд рублей, сократившись на 15,8% по сравнению с 2019 годом. Драйвером падения стали уже наскучившие цены на сталь, которые только во второй половине года показали рост. А вот первая половина негативно повлияла на годовой результат. Но и объемы продаж оставляют желать лучшего. Пандемия на металлургов повлияла разрушительно.

В данной ситуации нас больше интересует динамика, нежели результат. Конец года значительно сократил отставание. Себестоимость сократилась незначительно, а другие операционные расходы выросли. По сравнению с тем же ММК результат слабый. Компании не удалось удержать возрастающие расходы. В добавок убыток от курсовых разниц составил 24,6 млрд рублей. Это еще больше сократило чистую прибыль. В итоге, она уменьшилась почти в 2 раза до 74 млрд рублей.

Как заявил Александр Шевелев — генеральный директор АО «Северсталь Менеджмент»: «финансовое положение Северстали остается устойчивым» Это в свою очередь позволяет рекомендовать дивиденды за четвертый квартал 2020 года в размере 36,27 рублей на одну обыкновенную акцию. Промежуточная доходность составит 2,8%, а годовая приблизилась к 9%.

( Читать дальше )

ММК - разбор финансовой отчетности по МСФО за 2020 год

- 08 февраля 2021, 18:25

- |

Первой компанией, отчитавшейся по результатам 2020 года, выступила ММК. Я недавно делал сравнительный разбор производственных результатов, который можете прочитать в статье. Выводом было то, что металлурги вторую половину года завершили на позитивной ноте. В этой статье давайте посмотрим на консолидированные результаты за весь год и решим, стоит ли покупать ММК в свой портфель.

Выручка компании в 2020 году составила $6,4 млрд, сократившись на 15,5%. Если в 4 квартале наблюдался рост цен на стальную продукцию и увеличение объемов продаж, то в целом, в 2020 году ухудшение рыночной конъюнктуры в связи с пандемией имело негативный эффект. Сильный рост цен на металлопродукцию в конце года поддержит результаты и в первом квартале.

Руководству компании удалось сдержать рост себестоимости реализации в отчетном периоде за счет сокращения расходов на закупку сырья. По итогам года она сократилась на 17%. Операционные расходы остались на уровне прошлого года. Это позволило сократить отставание по чистой прибыли. Однако, значительное снижение выручки утянуло чистую прибыль на $0,6 млрд. Дополнительное давление создали курсовые переоценки в $0,1 млрд.

( Читать дальше )

Интервью с Владимиром Литвиновым

- 07 февраля 2021, 19:43

- |

Таймкоды

00:00 — Представление гостя

00:50 — путь в инвесторы и образование

12:46 — стратегия инвестирования

23:20 — распределение активов в портфеле

27:28 — каналы Владимира

36:26 — Инвестицонные идеи на ближайшие годы

46:39 — ТОП-3 интересных компании РФ по текущим ценам

50:08 — ТОП-3 интересных компании США по текущим ценам

56:25 — отношение к ETF и БПИФ

1:02:03 — доходность портфелей

1:04:00 — прогнозы по индексу Мосбиржи и курсу доллара

1:05:30 — ресурсы для анализа и поиска идей

1:10:15 — лучшие книги и фильмы от нашего гостя

1:13:35 — индивидуальная инвестиционная рекомендация от Владимира

( Читать дальше )

Магия доллара и штраф Норникеля в итогах недели

- 06 февраля 2021, 12:32

- |

Нефть, постояв на 55$ за баррель, пробила уровень сопротивления и ускоряется на спокойном внешнем фоне. Состоявшаяся встреча стран ОПЕК+ не принесла сюрпризов. Страны придерживаются договоренностей и потрясений не предвидится. На этом нефтяные быки смогут и дальше тащить котировки черного золота вверх. Но потенциал ограничен.

Магический уровень в 76 рублей не преодолим для доллара. За неделю было предпринято несколько попыток прохода вверх, но все они увенчались провалом. Текущее падение может продолжиться уже вплоть до 73 рублей.

Всего несколько бумаг на российском рынке завершили неделю в минусе. Ранее подросший Детский мир остывает и закрывает неделю в минус 1,5% без новостей. Остальные ритейлеры разнонаправленно. Магнит +1%, X5 Retail теряет 2,9%. К слову, к последнему я начал присматриваться. На фоне остальных компаний фуд ритейла предпочтение отдаю именно Пятерочке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал