инвестиции

Почему (молодые) инвесторы должны молиться о крахе!

- 15 января 2022, 00:52

- |

Средства массовой информации полны предупреждений о грядущем крахе фондового рынка — для этого есть много причин: Инфляция вернулась, процентные ставки снова растут, акции оценены дороже, чем когда-либо со времен «пузыря доткомов», а Китай наступает на пятки по всем фронтам. Кроме того, суверенный и корпоративный долг находится на рекордно высоком уровне. Поэтому текущие события на рынках дают так называемым пророкам краха достаточно пищи для любых ужасных сценариев.

Может ли крах также стать преимуществом?

Будет ли это так трагично для инвесторов, которые уже вложились? Могут ли они вообще извлечь выгоду из обвала? Именно этим вопросом занялся эксперт фондового рынка Герд Коммер. Прежде всего, его статья в первую очередь касается инвесторов с длинным инвестиционным горизонтом. В проведенном им исследовании он предположил, что инвестиционный период составляет 35 лет. Особенно (молодые) инвесторы, которые начали инвестировать только до или во время пандемии короны, должны, по его словам, «молиться о крахе».

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Баффет о гамбургерах и падении рынков

- 14 января 2022, 22:18

- |

В книге Бертона Мэлкила «Случайное блуждание на Уолл-стрит» приводится история актуальная прямо сейчас.

Уоррен Баффет демонстрирует предельно рациональный подход к инвестированию. В одном из своих эссе он пишет:

Вот вам небольшая задачка на сообразительность. Если вы планируете есть гамбургеры на протяжении всей жизни и не являетесь животноводом, то какие цены на говядину вас устроят больше: низкие или высокие? Точно так же, если вы собираетесь время от времени покупать машину и не являетесь автопроизводителем, то предпочтете низкие или высокие цены на машину? Ответы очевидны.

А теперь заключительный вопрос: если на протяжении ближайших пяти лет вы собираетесь вкладывать деньги в акции, какие цены на них вас устроят больше: высокие или низкие? Здесь многие инвесторы допускают ошибку. Даже несмотря на то, что им предстоит покупать акции в течение длительного времени, они радуются, когда цены растут, и огорчаются, когда они падают. На самом деле это то же самое, что радоваться повышению цен на гамбургеры. Такая реакция бессмысленна. Радоваться подъему цен может только тот, кто настроен не покупать

( Читать дальше )

ОПИФы. Результаты 2021

- 14 января 2022, 22:07

- |

Результаты 2020

Итак фондов, которые были живы на конец 2021 и начало этого же года я насчитал 224 (239 в прошлом году)

Из них 83 фондов акций (не изменилось)

68 — облигаций (74)

40 — смешанных (38)

27 — фондов (фонды внутри) (31)

Многие фонды переименовались или сменили УК (это если честно самая геморройная часть работы с этими данными)

По результатам этого года.

Из 224 фондов 31 обыграли индекс Мосбиржи полной доходности MCFTR (+21,79%)

Еще 70 обыграли инфляцию (8,39%)

И только 23 фонда проиграли упавшему в этом году индексу ОФЗ RGBITR (-4.94%)

Акции

Из всех индексов акций MCFTR удалось обойти гораздо большему числу чем в предыдущий год, но все равно сильно меньше половины 27/83

Да многие фонды акций сравнивать с этим индексом некорректно, но и я не SPIVA, чтобы вручную ковыряться в отчетах фондов, чтобы определить их класс.

Просто вот знайте, что в этом году где-то

( Читать дальше )

Тестирую Робот Советник ВТБ. ВТБ мои инвестиции обзор

- 14 января 2022, 19:31

- |

Доброго всем дня меня зовут Евгений и сегодня я начинаю тест услуги ВТБ брокера РОБОТ советник. Т

акое я уже делал для вас, но только в рублях. Пришло время робота в баксах.

А перед тем как начать не забывайте поставить лайк, а также подписаться на канал https://www.youtube.com/c/THEINVEST

Нас ждет интересный год. Я начинаю!

( Читать дальше )

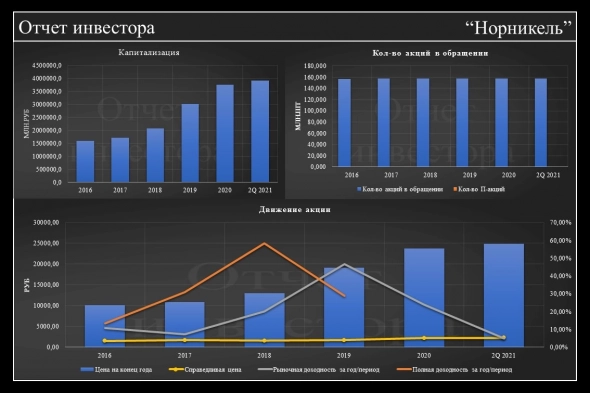

Фундаментальный анализ по Норникель

- 14 января 2022, 15:05

- |

Выкладываю фундаментальный анализ по Норникель

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

CMS не включил препарат Aduhelm от Biogen в программу Medicare

- 14 января 2022, 14:42

- |

Регулятор Centers for Medicare and Medicaid Services (CMS) принял предварительное решение не включать Aduhelm (aducanumab-avwa) в программу Medicare. Medicare — государственная программа, предполагающая компенсацию расходов на лечение для лиц старше 65 лет в США. В июне 2021 г. Biogen получила условное разрешение FDA на продажи Aduhelm, первого в мире препарата от болезни Альцгеймера. CMS будет покрывать расходы только на пациентов, которые участвуют в одобренных клинических исследованиях. Это безусловно ударит по выручке Biogen и других компаний, которые работают над средствами лечения болезни Альцгеймера.

Ассоциация защиты пациентов, страдающих от болезни Альцгеймера, выразила разочарование решением CMS. По словам представителя ассоциации, регулятор руководствовался соображениями сокращения издержек, а не интересами граждан. Теперь только несколько тысяч больных из 1 млн смогут получить лечение за счёт Medicare, а исследования займут годы. 85% больных являются участниками программы Medicare.

( Читать дальше )

Геополитические риски в масштабе

- 14 января 2022, 14:30

- |

Посмотрел на то, как сильно сказалось падение российского рынка акций и геополитическое зимнее обострение на доходности моего портфеля.

Приведён результат совокупного портфеля из всех акций, с учетом китайских, американских и конечно же российских акций.

Всё-таки собирать портфель, который больше чем наполовину завязан на доллар — это прекрасное решение.

Геополитика и бряцанье оружием сделали меня беднее — портфель упал на 200 тысяч рублей всего за 10 дней! Доколе!

( Читать дальше )

Единственное, что надо знать об "акциях роста".

- 14 января 2022, 13:18

- |

Всё.

От МНЕНИЯ ДРУГИХ, КАРЛ!!!

От мнения других совершенно незнакомых тебе людей и торговых алгоритмов.

Ни от мультипликаторов, ни от дохода, ни от радужных перспектив!!!

Только от мнения!!!!

Хотите ли вы в жизни за пределами биржи зависеть исключительно от мнения других?

Всем здоровья и удачи в инвестициях!!!

Tinkoff Private Talks про мозг инвестора

- 14 января 2022, 12:05

- |

Что происходит у нас в голове, когда мы совершаем сделки на бирже? Как мы принимаем решения и что на них влияет? В новом выпуске Tinkoff Private Talks мы поговорили с Василием Ключаревым, одним из первых нейроэкономистов в России и главой Института когнитивных нейронаук НИУ ВШЭ. Из этого интервью вы узнаете:

— какие участки мозга влияют на поведение инвесторов;

— как длина пальцев связана с успехом на бирже;

— откуда возникают пузыри на рынках;

— как научиться себя контролировать;

— от чего зависит желание рисковать.

Смотрите выпуск, делитесь мнением в комментариях и пишите, кого еще вы бы хотели увидеть в нашей студии. И конечно, подписывайтесь на канал — мы уже готовим для вас новое интервью.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал