инвест идеи

Идеи на 2024 год

- 22 октября 2023, 15:04

- |

Globaltrans\ Совкомфлот

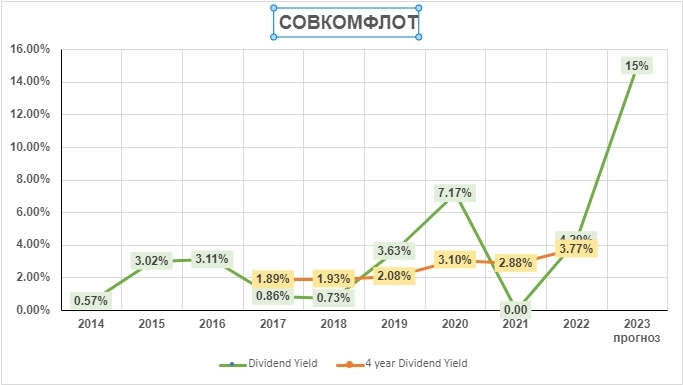

Объединил обе эти транспортные компании в одну идею. Две компании бенефициара текущей ситуации с экспортом российских ресурсов. Пока такая обстановка сохраняется, компании будут делать хорошие деньги. Что их ещё объединяет: сокращающийся чистый долг и много денег на счетах, которые с большой вероятностью отправятся на дивиденды. С Глобалтрансом нужно будет подождать, компания должна переехать со слов менеджмента до конца года.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 7 )

⚡️⚡️⚡️ Акция недели

- 13 октября 2023, 17:26

- |

В нашей постоянной рубрике «Инвестидея»

🚀 Пока весь рынок, затаив дыхание, провожал взглядом улетающую в космос Астру (ASTR), аналитики MP приготовили для подписчиков уникальную инвестидею!

📌Что за бумага?

Группа Позитив (POSI) — единственная компания из сферы кибербезопасности на Мосбирже. О ней мы рассказывали не раз: просто посмотрите это видео.

📌В чем идея?

Сегодня на Мосбирже начались торги акциями компании Астра (ASTR). Из-за ажиотажного спроса на бумаги (чего аналитики MP ожидали) в начале торгов котировки выросли с ₽333 до ₽466. Выросли, соответственно, и мультипликаторы компании.

Группа Позитив не является прямым конкурентом Астры, однако во многих аспектах компании похожи: IT-сектор, разработка ПО, успешный фокус на импортозамещение и крупных клиентов, заинтересованность государства в развитии отрасли.

При сравнении предприятий из одной или схожих отраслей, но с разными структурами капитала, лучше всего подходит мультипликатор EV/EBITDA. Когда Астра только готовилась к IPO, у нее и Группы Позитив он показывал одинаковое значение: 15х, отчего можно было сделать вывод, что предполагаемая стоимость размещения ASTR вполне справедлива.

( Читать дальше )

💼 Бонд недели

- 15 сентября 2023, 13:35

- |

В нашей постоянной рубрике «Инвестидея»

❗️Добавляем в портфель надежные облигации, которые не будут лишними, какой бы инвестстратегии вы ни придерживались!

📌Что это за компания?

Почти каждый хоть раз пользовался услугами этой компании. И уж точно каждый знает о ее существовании.

🔹РЖД — монопольный оператор железных дорог в РФ, владеет железнодорожной инфраструктурой и одновременно управляет ей.

📌Код облигации (ISIN):

RU000A106K43

📌Почему мы уверены в этой бумаге?

🔸Компания на 100% принадлежит государству. Естественная монополия получает поддержку властей, что сильно снижает кредитный риск компании.

🔸У РЖД первоклассное кредитное качество: долговая нагрузка находится на умеренно-низком уровне.

🔸Купон бумаги привязан к RUONIA — ставке, по которой банки выдают друг другу однодневные кредиты. Как и другие облигации с плавающей ставкой, эта бумага защищает инвесторов от роста ставок на рублевом долговом рынке. А все мы помним, что нас ждет завтра!

( Читать дальше )

Фонд Geist Андрея Мовчана (апдейт за 3 года работы фонда)

- 22 августа 2023, 15:43

- |

Вкладывая деньги в фондовый рынок, интересно смотреть на результаты так называемых «профессиональных управляющих». Особенно, если это медийные личности, известные экономисты и аналитики, авторы книг и статей. Я на фондовом рынке преследую одну цель – деньги. Поэтому, если глубокие (как Тихий океан) и широкие (как Волга) знания экономики, финансов, политики и вообще жизни конвертируются в деньги, то надо стараться получить эти знания, читая книги и слушая интервью людей, которые уже пришли в страну финансового успеха и побед на фондовом рынке.

К сожалению, у 99% медийных экономистов и аналитиков нет доступных результатов управления. Кто-то предпочитает давать интервью и писать книги, кто-то преподает, кто-то просто не торгует, а кто-то не показывает результаты (по разным, всегда существенным, причинам). Не поддаются счету и учету все эти Герчики, Резвяковы, Коганы, бабушки Морозовы и прочие Кречетовы-Черных.

Если любой человек дает советы, платные или бесплатные про рынок, то вначале нужно поинтересоваться его личными результатами хотя бы за пару лет, желательно подтвержденными (это недорого для профессионала) и сравнением этих результатов с рыночным бенчмарком (индексом, синтетическим индексом) путем анализа доходности и волатильности.

( Читать дальше )

Положить деньги на депозит в банк – самая большая глупость СЕЙЧАС!

- 29 июля 2023, 16:53

- |

годовых в валюте на всем протяжении действия ипотеки .

Вся правда в этом видео! Как получить ВНЖ в ОАЭ и зачем? Оформление ипотеки в Дубае

☄️ Акция недели

- 10 июля 2023, 17:14

- |

В нашей постоянной рубрике «Инвестидея»

❗️Добавляем в портфель надежные акции, у которых есть отличный потенциал показать прибыль на долгосроке!

📌Что это за компания?

Сбер — крупнейший российский банк, процентная маржа которого намного выше, чем у банков-конкурентов, ведь он пускает в оборот «бесплатные» средства на многочисленных счетах клиентов.

🔹Про Сбер можно рассказывать бесконечно, но зачем? Вряд ли на нашем канале есть человек, который не знает, что это за компания.

👉 К тому же все, что нужно знать о Сбере, вам расскажет наш Эй-бот

📌В чем идея?

Предвосхищая насмешки в духе «ой, а мы и не подозревали» и «не знаешь, что купить, купи акций Сбера», сразу скажем:

— да, Сбер сильно недооцененная рынком компания;

— нет, идея не в этом.

🔸Весной акции Сбера выросли на 45% благодаря ожиданиям, которые в итоге оправдались: дивиденды вернулись (и было обещано еще больше!), квартальный отчет вышел просто космическим. А вот с начала лета мы видим боковик — за полтора месяца котировки прибавили лишь 2%.

( Читать дальше )

Топ инвестидей на июль

- 10 июля 2023, 16:41

- |

Рекомендуем бумаги, которые даже в случае шоков должны быть устойчивее, чем остальные.

Сбербанк ао (315 руб.) Несмотря на впечатляющий рост весной, у акций компании все еще существенный потенциал. Ключевой момент, это дивиденды за 2023 год, которые могут превысить 30 руб. на акцию. Бумаги возобновят рост на ожиданиях будущих выплат.

Совкомфлот (118 руб.) Акции компании за два дня закрыли дивидендный гэп. Довольно долгая консолидация вблизи 90 руб. приведёт к сильному движению. Будущие дивиденды здесь также ключевой фактор для роста. Только за I кв. Совкомфлот заработал 285,9 млн долл. прибыли, что немного ниже результата за весь прошлый год (385,2 млн долл.). Итоговые выплаты могут оказаться в разы выше тех, что были по результатам 2022 г.

Совкомфлот (118 руб.) Акции компании за два дня закрыли дивидендный гэп. Довольно долгая консолидация вблизи 90 руб. приведёт к сильному движению. Будущие дивиденды здесь также ключевой фактор для роста. Только за I кв. Совкомфлот заработал 285,9 млн долл. прибыли, что немного ниже результата за весь прошлый год (385,2 млн долл.). Итоговые выплаты могут оказаться в разы выше тех, что были по результатам 2022 г.Сургутнефтегаз ап (49 руб.) Слабый рубль играет в пользу «префов» компании за счёт переоценки валютных депозитов. Если курс доллара немного снизится, бумаги Сургутнефтегаза будут под давлением, однако этого не стоит бояться. По нашим оценкам, дивиденды могут оказаться выше 10 рублей (при курсе 87-90 руб. за долл.). Таким образом их доходность сейчас превышает 24%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал