инвест идеи

Анонс IPO: Relay Therapeutics

- 06 июля 2020, 20:16

- |

Relay Therapeutics - фармацевтическая компания, разрабатывающая низкомолекулярное лекарство от злокачественных опухолей.

Руководство возглавляет президент и главный исполнительный директор Санджив Патель, доктор медицинских наук, который работает в компании с марта 2017 года и ранее был исполнительным вице-президентом, главным стратегическим директором в Allergan.

Third Rock Ventures, SoftBank и Picularium инвестировали в компанию 548 млн. долларов.

Согласно отчету ResearchAndMarkets об исследовании рынка за 2019 год , мировой рынок лечения злокачественных опухолей в 2018 году оценивался в 121 млрд. долларов, а к 2027 году ожидается, что он достигнет 424 млрд. долларов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Анонс IPO: nCino Seeks

- 06 июля 2020, 17:38

- |

nCino Seeks — программное обеспечение и услуги для банков и кредитных союзов в США, для модернизации их деятельности.

Руководство возглавляет президент и главный исполнительный директор г-н Пьер Науде, который работает в фирме с момента ее основания и ранее являлся президентом подразделения S1 Corporation, а также вице-президентом и управляющим партнером Unisys.

Операционная система nCino Bank, основной продукт компании, предоставляет финансовым учреждениям комплексную облачную платформу, которая охватывает коммерческие, малые и розничные направления бизнеса.

Операционная система Банка включает в себя следующие возможности:

- Выдача кредитов,

- Анализ портфеля,

- Управление соответствием и рисками,

- Цифровое взаимодействие с клиентами,

- Управление взаимоотношениями с клиентами (CRM),

- Регистрация клиентов,

- Открытие депозитных счетов,

- Автоматизация бизнес-процессов,

- Управление корпоративным контентом.

( Читать дальше )

Анонс IPO: Renalytix AI

- 06 июля 2020, 11:58

- |

Renalytix AI - разрабатывает систему диагностики на основе искусственного интеллекта для выявления хронических заболеваний почек. Руководство возглавляет соучредитель и главный исполнительный директор г-н Джеймс Маккалоу, который ранее был генеральным директором в Exosome Diagnostics, фирме по диагностике рака, которая была приобретена Bio-Techne Corporation в 2018 году. Согласно отчету Grand View Research за 2016 год , прогноз CAGR (совокупный годовой темп роста) составит 5,2% с 2018 по 2025 год.Ключевыми элементами этого ожидаемого роста являются растущая распространенность заболеваний почек, которая, как считается, является следствием нездорового образа жизни Mount Sinai - один из старейших и крупнейших медицинских комплекса в Нью-Йорке.

( Читать дальше )

MODERNA. Точки роста.

- 06 июля 2020, 11:33

- |

ХОЧЕШЬ ПОЛУЧАТЬ БОЛЬШЕ ИНФОРМАЦИИ О РЫНКЕ?

-ПОДПИШИСЬ НА НАС В ТЕЛЕГРАМ:

t.me/investmetod

t.me/investmetod

t.me/investmetod

#три_тезиса

🔥Идея с высоким риском: Moderna

Тикер: #MRNA

Цель: $75

Эта сделка с высоким риском. Мы не рекомендуем её брать более чем на 3-5% от портфеля из-за отраслевых и исследовательских рисков.

1. Коронавирус. По обещаниям менеджмента, массовое тестирование должно начаться в июле. Обычно, 3 фаза исследований длится несколько лет. Однако учитывая напряженную ситуацию с коронавирусом, 3 фаза скорее всего будет сокращена до минимального срока. Менеджмент надеется на запуск в третьем квартале, заключая соглашение на упаковку 100 млн доз вакцины.

2. Онкология. Кроме вакцины против коронавируса,

( Читать дальше )

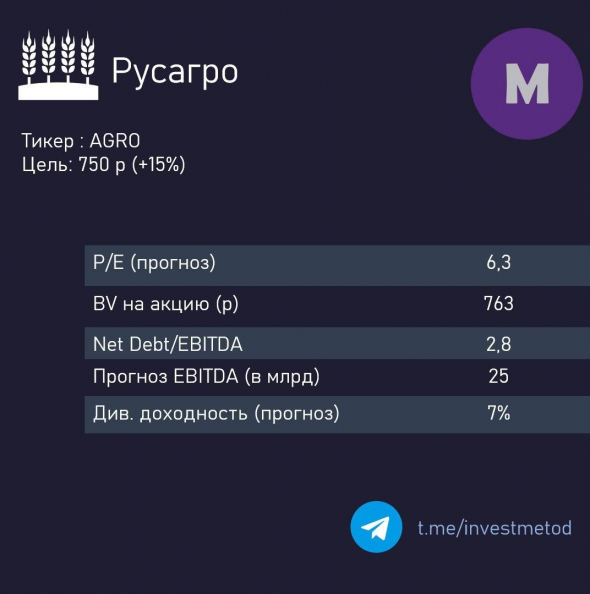

ЛОНГ РУСАГРО - КРАТНЫЙ РОСТ. РАСКРЫВАЕМ ИДЕЮ.

- 02 июля 2020, 18:32

- |

ХОЧЕШЬ ПОЛУЧАТЬ БОЛЬШЕ ИНФОРМАЦИИ О РЫНКЕ?

-ПОДПИШИСЬ НА НАС В ТЕЛЕГРАМ:

t.me/investmetod

t.me/investmetod

t.me/investmetod

9 июня:

1. Наибольшей вклад в выручку (https://www.rusagrogroup.ru/fileadmin/files/reports/ru/pdf/_Operacionnye_rezultaty_Rusagro_1_kv._2020_v1.pdf) «Русагро» привнес масложировой сегмент (48%) –16,1 млрд руб… EBITDA сегмента выросла в 6,6 раз в годовом выражении. В 1 кв. 2020 г. продажи масложировой продукции выросли на 29%. Значительнее всего увеличилась реализация майонеза – +57%. Продажи промышленных жиров выросли на 156%.

2. Покупки гендиректора Максима Басова. В конце мая 2020 Максим Басов купил акции (https://www.rusagrogroup.ru/ru/investoram/novosti-i-sobytija/press-relizy/edinoe-predstavlenie/article/965/) на коррекции, увеличив долю в компании до с 7,3% до 7,46%. Он ни раз говорил о том, что компания в поисках роста и экспансии на рынках присутствия, в том числе в 2020 г. Напомним, следуя за умными деньгами можно заработать.

( Читать дальше )

НОРНИКЕЛЬ. ТОЧКИ РОСТА.

- 02 июля 2020, 11:03

- |

ХОЧЕШЬ ПОЛУЧАТЬ БОЛЬШЕ ИНФОРМАЦИИ О РЫНКЕ?

-ПОДПИШИСЬ НА НАС В ТЕЛЕГРАМ:

t.me/investmetod

t.me/investmetod

t.me/investmetod

#три_тезиса

Норникель

Тикер:#GMKN

Цель: 23 000 рублей

1. Перепроданность. Новостной фон для Норникеля — довольно негативный, из-за чего страдают котировки. Однако, опрошенные МЕТОДом эксперты заявили, что у Норникеля достаточно свободных ресурсов, чтобы урегулировать экологические споры. Максимальные потери (как финансовые, так и репутационные), не нанесут существенного вреда бизнесу Норникеля.

2. Эффективность. Норникель имеет крайне низкую себестоимость добычи, и как результат — высокую рентабельность активов (30%). Но компания активно инвестирует в развитие — в 2020 году направит на инвестиции $2,5–2,8 млрд. Недавно, на руднике Северный были введены (https://www.vedomosti.ru/press_releases/2020/06/29/na-rudnike-severnii-kolskoi-gmk-povishayut-effektivnost-gornih-rabot)две системы повышения эффективности добычи. Если системы окажутся рентабельны — они начнут устанавливаться на другие месторождения корпорации.

( Читать дальше )

Докупаем Pfizer на просадке. Почему?

- 30 июня 2020, 19:29

- |

ХОЧЕШЬ ПОЛУЧАТЬ БОЛЬШЕ ИНФОРМАЦИИ О РЫНКЕ?

-ПОДПИШИСЬ НА НАС В ТЕЛЕГРАМ:

t.me/investmetod

t.me/investmetod

t.me/investmetod

#аналитика

⚡️Докупаем Pfizer.

•Команда МЕТОДа проанализировала возможности компании. Деятельность Pfizer подразделяется на несколько направлений: болезни обмена веществ и сердечно-сосудистые риски; воспалительные заболевания и иммунология; неврология и болевые синдромы; онкология; редкие заболевания; вакцины.

• У Pfizer хорошо диверсифицированный бизнес. Среди самых известных препаратов Pfizer можно назвать Celebrex, Diflucan, Enbrel, Ibrance, Prevnar и др. Компания на протяжении многих лет занимается разработками в перспективных и социально важных областях медицины, таких, например, как лечение рака.

•Фармацевтический гигант Pfizer в результате массированных распродаж на биржевых площадках, связанных с пандемией коронавируса, растерял весомую часть капитализации, однако эмоциональная реакция рынка наказала акции компании, фундаментальные перспективы которой по большей части остаются в силе.

( Читать дальше )

Ответ на вопрос: Что произошло с Boeing? Есть смысл покупать? (#BA).

- 30 июня 2020, 19:27

- |

ХОЧЕШЬ ПОЛУЧАТЬ БОЛЬШЕ ИНФОРМАЦИИ О РЫНКЕ?

-ПОДПИШИСЬ НА НАС В ТЕЛЕГРАМ:

t.me/investmetod

t.me/investmetod

t.me/investmetod

#ответы

Через нашего бота @investmetod_bot поступил вопрос:

Что произошло с Boeing? Есть смысл покупать? (#BA).

Отвечаем: Долго ли будет длиться вчерашняя эйфория?–сложно сказать. Споры в команде МЕТОДа длились долго, в итоге решили наблюдать за ситуацией в компании вместо активных действий. Хотя не исключено, что вчерашним подъемом котировок дело не ограничится.

• Главная новость:

Вчера компания начала серию долгое время откладывавшихся испытательных полетов 737 MAX, надеясь получить одобрение на возобновление эксплуатации лайнеров, приостановленной в прошлом году после двух катастроф, и восстановить свою подорванную репутацию. Акции Boeing завершили торги ростом на 14,4% до $194,49. После завершения испытательных полетов FAA должно проанализировать данные тестов и утвердить новые процедуры подготовки пилотов. Если Boeing получит разрешение, компания может возобновить полеты 737 MAX в США до конца года. Главная задача FAA — сертифицировать обновления системы защиты от сваливания, известной как MCAS, — с ее недоработками связывают обе катастрофы 737 MAX, а также выполнить широкий спектр полетных маневров и аварийных процедур, сообщил регулятор. Управление сообщило, что «снимет распоряжение о приостановке полетов только после того, как мы убедимся, что самолет соответствует сертификационным стандартам».

( Читать дальше )

ЛОНГ INTEL. ТОЧКИ РОСТА.

- 29 июня 2020, 19:21

- |

ХОЧЕШЬ ПОЛУЧАТЬ БОЛЬШЕ ИНФОРМАЦИИ О РЫНКЕ?

-ПОДПИШИСЬ НА НАС В ТЕЛЕГРАМ:

t.me/investmetod

t.me/investmetod

t.me/investmetod

#три_тезиса

Intel

Тикер: #INTC

Цель: $70

1. Хорошие перспективы. На данный момент Intel — один из лидеров в сфере IT. Сейчас у компании есть несколько интересных проектов, которые могут положительно сказаться на выручке — новоесемейство серверных процессоров Xeon Scalable 3-го поколения (основной клиент — быстрорастущая индустрия обработки данных), а также разработки в области ИИ (например программируемые ускорители). Инновации приведут к росту выручки Intel на 16% г/г.

2. Стабильность в период пандемии.Результаты за 1кв 2020 года Intel превысили ожидания аналитиков. Также компания представила позитивный прогноз на второй квартал 2020 года. По оценке аналитиков МЕТОДа, независимо от того, будет ли вторая волна или нет, спрос на продукцию Intel вырастет.

( Читать дальше )

Анонс IPO: Accolade

- 29 июня 2020, 14:26

- |

Accolade — предоставляет персонализированные, технологичные решения, которые помогают людям лучше понимать, ориентироваться и использовать систему здравоохранения. Клиенты — это, прежде всего, работодатели, которые используют Accolade для того, чтобы предоставить сотрудникам и их семьям место, где они могут обратиться за медицинской помощью. Инновационная платформа сочетает в себе открытые облачные технологии и мультимодальную поддержку от команды специалистов клиники Accolade Health.

Accolade получила 287 млн. долл. от инвесторов: Accretive Care Partners, Андреессена Горовица, Carrick Capital и Томаса Спанна.

Accolade намерена привлечь 175 миллионов долларов в ходе IPO в США.

ACCD увеличил выручку и валовую прибыль в течение февраля 2020 года, но беспокоит влияние пандемии COVID-19 на траекторию ее будущего роста.

Согласно отчету MarketsandMarkets, опубликованному в 2017 году, ожидается, что рынок программного обеспечения и услуг для управления здоровьем населения в США вырастет с 13,85 млрд долларов в 2016 году до 42,54 млрд долларов в 2021 году. Это соответствует прогнозу CAGR 25,2% с 2016 по 2021 год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал