инарктика

Инарктика (AQUA). Отчет за 2023г. Дивиденды. Перспективы.

- 06 апреля 2024, 10:17

- |

Приветствую на канале, посвященном инвестициям! 18.03.24 вышел отчёт за 2023 год компании Инарктика (AQUA). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

INARCTICA — крупнейший производитель аквакультурного лосося и морской форели в России.

Ежегодно компания вылавливает более 30тыс тонн рыбы. Доля компании на рынке РФ в натуральном выражении 19%.

Основные виды деятельности: разведение рыбы, оптовая продажа рыбы и икры, а также добыча и переработка бурых водорослей с последующей их реализацией.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Дивидендная доходность Черкизово составит примерно 4,1% - Промсвязьбанк

- 28 марта 2024, 19:59

- |

Дивдоходность ~4,1%

Закрытие реестра – 7 апреля 2024

Объём выплат – 8,67 млрд руб.

За I полугодие 2023 г. компания уже выплатила 118,43 руб. на акцию. Таким образом, суммарный дивиденд за год – 323,81 руб. (дивдоходность 6,4%).

Не считаем акции Черкизово интересными к покупке ввиду их низкой ликвидности, в свободном обращении ~2,5% бумаг. В сегменте АПК отдаём предпочтение компаниям Русагро и ИНАРКТИКА, у которых более высокий потенциал роста котировок.«Промсвязьбанк»

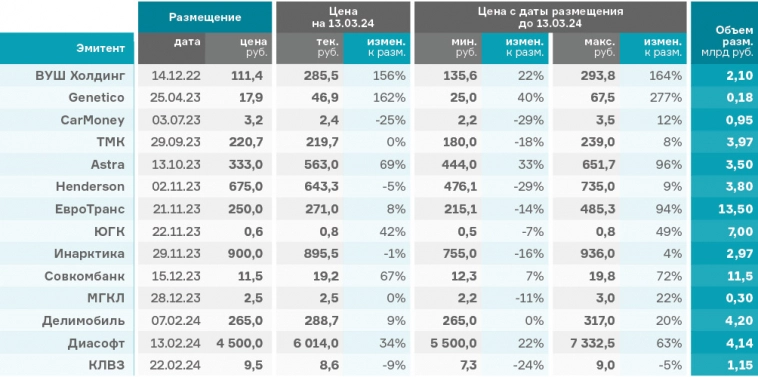

Насколько выгодными оказались IPO для инвесторов

- 27 марта 2024, 13:21

- |

В ожидании новых IPO в 2024 году, пожалуй, самый резонный вопрос — о возможностях инвесторов заработать на участии в первичном размещении акций. Подробнее о компаниях, вышедших на IPO в 2023-2024 гг., сравнении динамики их котировок с волатильностью индексов и шансах получить прибыль в виде дивидендов — в обзоре.

Сводная информации по прошедшим IPO / SPO

Более наглядно — на графике

( Читать дальше )

Главные дивидендные новости недели

- 24 марта 2024, 15:07

- |

Акционеры Новатэка утвердили дивиденды за 2 пол. 2023 г.

В размере 44,09 руб. на акцию. Текущая дивидендная доходность составляет 3,28%. Дата закрытия реестра назначена на 26 марта 2024 г.Рекомендовали дивиденды Интер РАО за 2023 г.

В размере 0,3259993 руб. на акцию. Текущая дивидендная доходность составляет 8,08%. Дата закрытия реестра назначена на 3 июня 2024 г. Дата проведения общего собрания акционеров — 22 мая 2024 г.

Рекомендовали дивиденды Банка Санкт-Петербург за 2 пол. 2023 г.

Дивиденд на обыкновенную акцию — 23,37 руб. Дивидендная доходность — 7,69%.

Дивиденд на привилегированную акцию — 0,22 руб. Дивидендная доходность — 0,37%.

Дата закрытия реестра назначена на 6 мая 2024 г. Собрание акционеров пройдет 25 апреля 2024 г.

( Читать дальше )

ИНАРКТИКА. ИНТЕРЕСНЫЙ ДОЛГОСРОЧНЫЙ КЕЙС

- 21 марта 2024, 14:04

- |

Крупнейшая российская компания в секторе товарного выращивания рыбы (аквакультуры), представила финансовые результаты по МСФО по итогам 2023 года. Традиционно переходим к ключевым показателям:

🔴Выручка: 28,5 млрд руб (+21% г/г)

🔴Валовая прибыль: 21,2 млрд руб (+38% г/г)

🔴Скорректированная EBITDA: 12,9 млрд руб (на уровне прошлого года)

🔴Чистая прибыль: 15,5 млрд руб (+27% г/г)

Результаты получились умеренно-позитивными в виду роста себестоимости продаж и замедления динамики во втором полугодии. При этом, итоговые показатели всё равно остаются на хорошем уровне.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

📌 Подробнее о результатах

Компания отмечает, что в 2023 году наблюдалось восстановление спроса на лососёвые на российском рынке в натуральном и денежном выражении. Таким образом Инарктике удалось показать хороший рост продаж относительно 2022 года, а также рекордного 2021.

( Читать дальше )

Инарктика (AQUA): Результаты за 2023. Рыба моей мечты

- 20 марта 2024, 08:53

- |

Самая важная рыба на Мосбирже — Инарктика - опубликовала финансовые результаты по МСФО (что это такое?) за 2023 год. Давайте посмотрим, куда приплыла компания и какими дивидендами она может нас порадовать.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты Совкомфлота, Газпромнефти, Новабев, Тинькофф, Лукойла, Позитива, МТС, Полюса, Сбера, Ростелекома, Роснефти и других.

💼Я ждал выхода отчетности и внимательно ее изучил, чтобы как всегда представить вам основную выжимку — коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🐟ПАО «Инарктика» — лидер на российском рынке товарной аквакультуры, специализируется на выращивании красной рыбы: атлантического лосося и радужной форели.

Компания была основана в 1997 году как импортер сельди и скумбрии из Норвегии и до февраля 2015 года называлась “Русское море”, затем — «Русская Аквакультура». В 2010 г. компания провела IPO на Московской бирже и с тех пор торгуется под тикером AQUA.

( Читать дальше )

Финальный дивиденд Инарктики может быть больше 20 рублей на акцию - Промсвязьбанк

- 19 марта 2024, 11:44

- |

Выручка выросла на 21,2% г/г — до 28,5 млрд руб. BITDA- 12,9 млрд руб., на уровне прошлого года. Рентабельность по EBITDA — 45,2% (55% в 2022 г.). Чистая прибыль увеличилась на 29,7% г/г — до 15,5 млрд руб. Чистый долг/EBITDA — 1,1х (1,0х в 2022 г.).

Рост выручки обусловлен увеличением производства (компания приобрела два завода по выращиванию малька) и восстановлением спроса на лососевые на российском рынке: продажи основной продукции (лосося) выросли на 5,4% г/г., продажи форели — на 75,5% г/г (до 8,2 млрд руб.).

Показатель EBITDA не изменился ввиду высокой базы. В 2022 г. драйверы роста — резкое повышение цен реализации и исторически низкая себестоимость рыбы. Чистая прибыль выросла в основном за счёт переоценки биологических активов. Уровень долговой нагрузки остался комфортным. В 2023 г. ИНАРКТИКА направила на дивиденды 3,95 млрд руб., суммарно – 45 руб. на акцию.

Впереди у компании решение по финальным дивидендам за 2023 год, которые могут составить >20 руб.

( Читать дальше )

Вечерний обзор рынков 📈

- 18 марта 2024, 19:04

- |

Курсы валют ЦБ на 19 марта:

💵 USD — ↗️ 91,9829

💶 EUR — ↗️ 100,2432

💴 CNY — ↗️ 12,7501

▫️ Индекс Мосбиржи по итогам основной торговой сессии понедельника снизился на 0,11%, составив 3 296,3 пункта.

▫️ На Московской бирже с сегодняшнего дня расширено время торгов китайским юанем и гонконгским долларом. Торги проводятся единой сессией: с расчетами «сегодня» (инструменты CNYRUB_TOD, USDCNY_TOD HKDRUB_TOD, USDHKD_TOD) в период 07:00–17:45, сделки своп (инструменты HKD_TODTOM, USDHKDTDTM, CNY_TODTOM, USDCNYTDTM) доступны в период 07:00–18:00. Подробнее: www.moex.com/n68245

Кроме того, с сегодняшнего дня к торгам на вечерней торговой сессии допущены сразу 14 ценных бумаг, среди которых обыкновенные акции «Инарктики», КАМАЗа, обыкновенные и привилегированный акции «Башнефти» и другие, полный список: www.moex.com/n68330

▫️ Тинькофф. Возобновились торги акциями после редомициляции группы в РФ, торги были приостановлены с 15 февраля.

( Читать дальше )

Обзор отчета Инарктики за 2023 год. Акции растут, НО не все гладко

- 18 марта 2024, 18:29

- |

✔️ Выручка = 28,5 млрд руб. (за 1 п. = 12,9 млрд руб.; за 2 п. = 15,6 млрд руб.)

Это рекордная выручка, в 2022 году она составила 23,5 млрд руб. Причины — рост цен и увеличение объема продаж лосося с 25,6 до 28,2 тыс. тонн.

✔️❌ EBITDA (прибыль до вычета налогов, процентов и амортизации) = 12,9 млрд руб., за 2022 год тоже 12,9 млрд руб.

✔️❌ Чистая прибыль = 15,5 млрд руб., за 2022 год = 11,9 млрд руб.

НО: 6,2 млрд руб. – прибыль от переоценки биологических активов (это неденежная статья), в 2022 году — 1,7 млрд руб.

✔️❌ Скорректированная чистая прибыль = 9,3 млрд руб., за 2022 год = 10,3 млрд руб.

Влияние на чистую прибыль оказали в том числе несколько разовых факторов:

• Потери биологических активов (-1,5 млрд руб.)

• налог на сверхприбыль (-0,4 млрд руб.)

• обесценение судна «Александр Гусев» и снятие его с мели (-0,4 млрд руб.)

• Резервы по ожидаемым кредитным убыткам и резервы под обесценение авансов (-0,3 млрд руб.)

( Читать дальше )

Инарктика - одна из немногочисленных историй роста на российском рынке - Газпромбанк Инвестиции

- 18 марта 2024, 17:31

- |

Операционные показатели

▪️ Продажи рыбы в натуральном выражении в 2023 году выросли на 10,2% — до 28,2 тыс. тонн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал