Блог им. Investovization

Инарктика (AQUA). Отчет за 2023г. Дивиденды. Перспективы.

- 06 апреля 2024, 10:17

- |

Приветствую на канале, посвященном инвестициям! 18.03.24 вышел отчёт за 2023 год компании Инарктика (AQUA). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

INARCTICA — крупнейший производитель аквакультурного лосося и морской форели в России.

Ежегодно компания вылавливает более 30тыс тонн рыбы. Доля компании на рынке РФ в натуральном выражении 19%.

Основные виды деятельности: разведение рыбы, оптовая продажа рыбы и икры, а также добыча и переработка бурых водорослей с последующей их реализацией.

Предприятия Группы расположены на территории РФ. У компании 33 участка выращивания рыбы. Логистическая близость к конечному потребителю позволяет доставлять высокорентабельную охлажденную рыбу. Также компания выстраивает вертикальную интеграцию. На данный момент куплены 3 мальковых завода, плюс строятся кормовой и мальковый заводы.

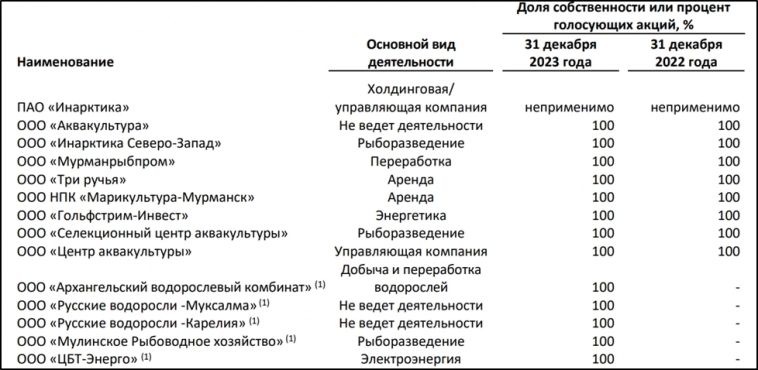

У Инарктики несколько дочерних компаний, разделенных по видам деятельности.

Состав акционеров: ЗПИФ «Риэлти Кэпитал» (управляется ООО «УК Свиньин и партнеры») 24,99%; АО «ИГС Инвест» 17,24%; Максим Воробьев 23,53%; прочие акционеры 33,61%; выкуплены Группой 0,63%.

Несмотря на то, что аквакультура, как и всё производство сельскохозяйственной продукции, базово выведена из-под ограничений, некоторые санкционные пакеты существенно ограничили поставки в Россию судов и оборудования. Некоторые скандинавские компании перестали поставлять корма и мальков. В конце 2022 года Инарктика была вынуждена продать свои заводы в Норвегии менеджменту. В итоге, компания перестроила импортные цепочки, поставки идут из других стран, плюс заработали мощности в РФ.

В декабре 2023 года США ввели запрет на импорт из РФ лосося, трески, минтая и краба. Но Инарктика поставляет лосось только на внутренний рынок, поэтому напрямую санкции ее не касаются.

Производственный процесс.

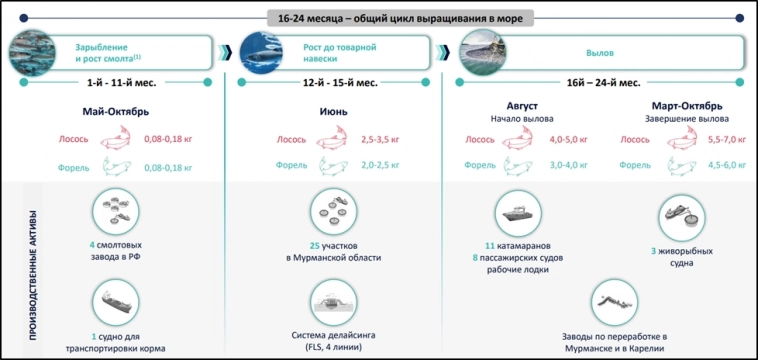

Первые 11 месяцев производится выращивание смолта (мальков). Далее 4 месяца рыба набирает товарный вес. С 16ого по 24ый месяц производится вылов и отправка на заводы по переработке.

Текущая цена акций.

Акции компании растут несколько лет подряд. За 2023 год рост ставил около 50% (на уровне индекса Мосбиржи). Но в сентябре 2023 года началась коррекция, с тех пор котировки снизились на 15% и на данный момент торгуются в рамках треугольника.

Операционные результаты.

В 2023 году биомасса рыбы в воде снизилась на 6% г/г. А объем продаж вырос до рекордного результата 28,2 тыс тонн (+10% г/г).

В 2023г. было восстановление рынка лососевых на 18% в натуральном выражении. А в денежном выражении рынок вырос на 37% до 96 млрд. И 29% из них приходятся на Инарктику. Так получилось благодаря росту объёмов продаж и работе компании в сегменте охлаждённой продукции.

Цены на лосось в РФ.

Цены в розницу на лосося в РФ постоянно растут, в том числе из-за девальвации рубля, т.к. здесь высокая доля импорта. Среди остальных причин, — рост инфляции, затрат на логистику и потребления.

По прогнозу менеджмента компании, цены будут расти и в 2024 году.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, вплей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Результаты за 2023г.:

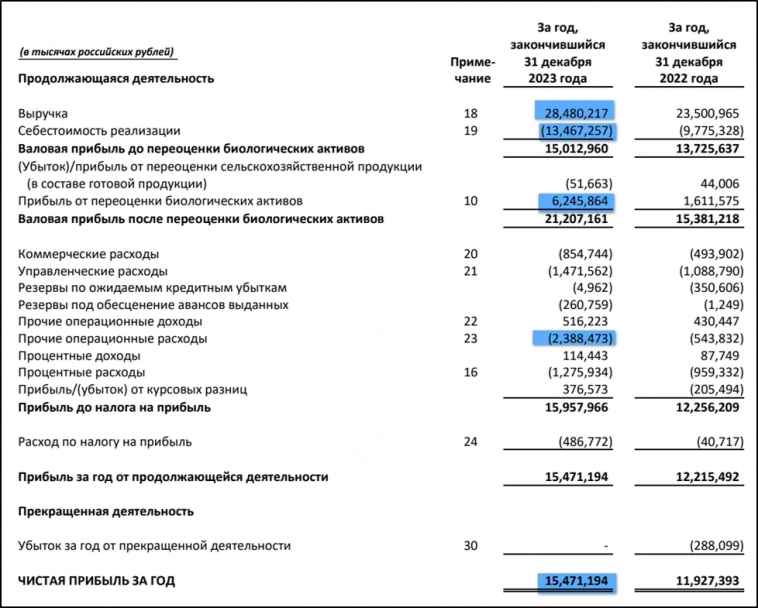

- Выручка 28,5 млрд (+21% г/г). 68% приходится на лосось и 29% на форель.

- Себестоимость 13,5 млрд (+38% г/г). Здесь рост опережает выручку. В том числе, сырье 9 млрд (+33% г/г), зарплаты 1,4 млрд (+100% г/г).

- Прибыль от переоценки биологических активов 6,2 млрд (рост в 3,8х г/г);

- Прочие операционные расходы 2,4 млрд (рост в 4,3х г/г). Здесь основная статья «Потеря биологических активов» 1,5 млрд (рост в 4,5х г/г) из-за высокой интенсивности лососевых вшей. Плюс 0,4 млрд списаны из-за аварии судна.

- Чистая прибыль (ЧП) 15,5 млрд (+30% г/г);

Выручка увеличилась благодаря росту объемов продаж и росту цен. Но еще сильнее выросла себестоимость и все остальные расходы. В частности, существенно увеличилась «Потеря биологических активов». Но всё это компенсировала бумажная прибыль от «Переоценки биологических активов». Благодаря этому произошёл рост ЧП. Если её убрать, то ЧП скорр = 9,2 млрд (-11% г/г).

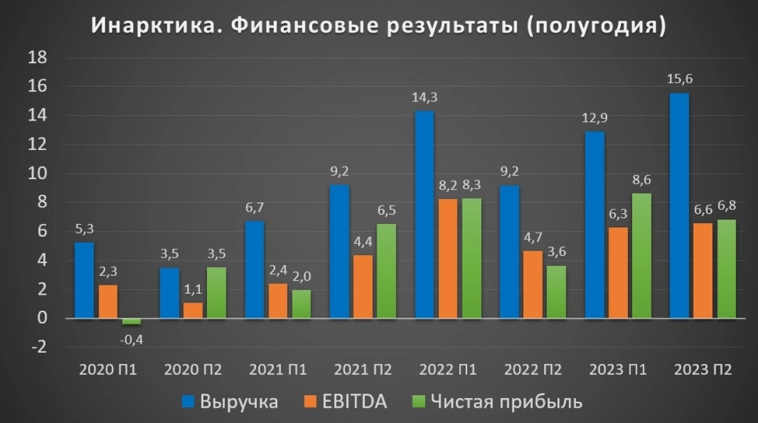

Инарктика – это быстрорастущая компания. Средние темпы роста выручки 54% в год, EBITDA 67%, ЧП 46%. Следует отметить, что часто EBITDA меньше ЧП, как например, это было в 2023 году. Это в основном объясняется тем, что EBITDA очищена от переоценки биологических активов.

Результаты второго полугодия 2023 оказались лучше г/г. И также в целом лучше относительно 1П 2023, за исключением ЧП, которая снизилась на 21%.

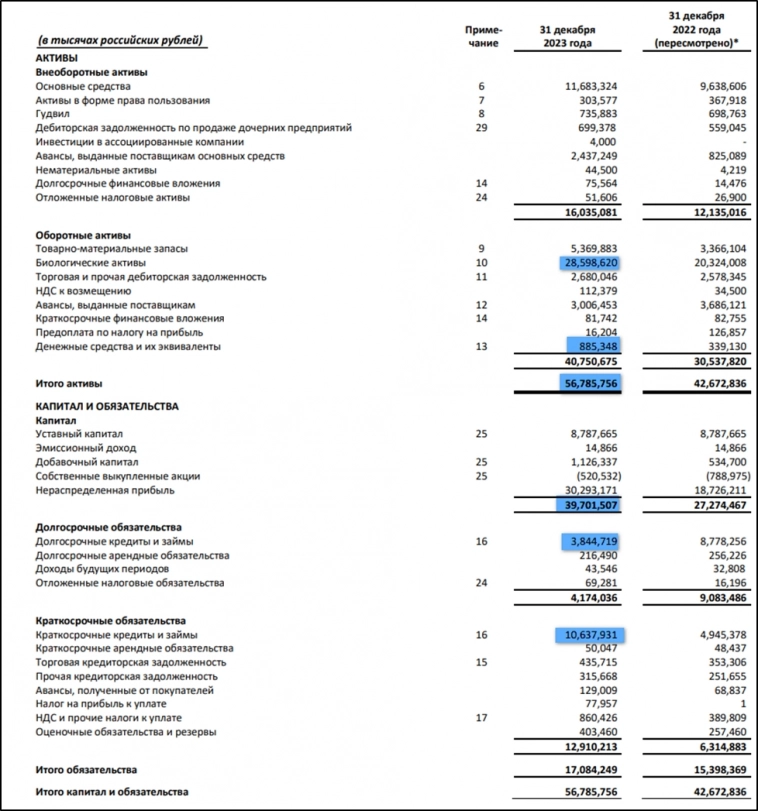

Баланс.

- Чистые активы 39,7 млрд (+46% г/г). Т.е. на такую сумму активы превышают обязательства.

- Биологические активы 28,6 (+40% г/г). Рост в основном из-за переоценки.

- Денежные средства 0,9 млрд (+1,6х г/г).

- Суммарные кредиты и займы 14,5 млрд (+6% г/г). Долг номинирован в рублях, средняя ставка 9,3%.

Таким образом, чистый долг 13,6 млрд (+2% г/г). Процентные расходы в 2023 году составили 1,3 млрд. ND/EBITDA = 1,1. Долговая нагрузка в пределах нормы.

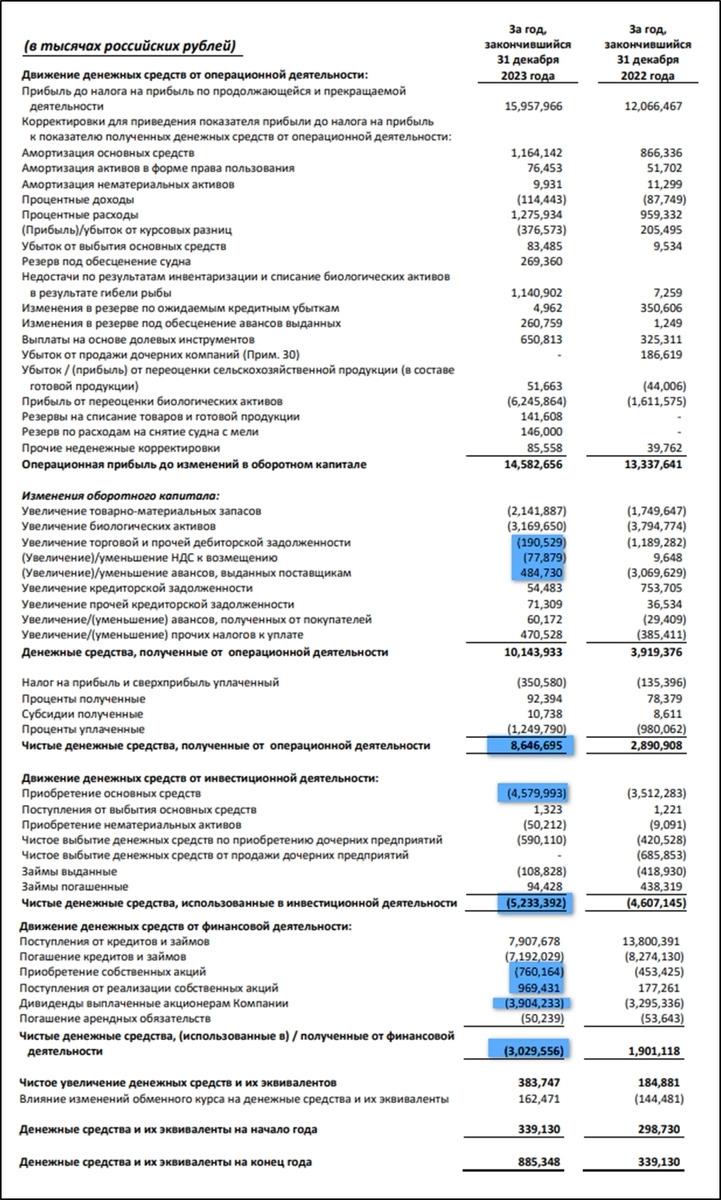

Денежные потоки.

- операционная деятельность 8,6 млрд (+3х г/г). Именно столько денег поступило в компанию за год. Значительный рост из-за временных разрывах в расчетах с контрагентами. Вероятно, в 2024г будет обратная ситуация. Еще можно отметить, что налог на сверхприбыль 0,35 млрд (+2,5х г/г).

- инвестиционная деятельность -5,2 млрд (+14% г/г). Из них на капитальные затраты ушло 4,6 млрд (+28% г/г).

- финансовая деятельность -3 млрд (а год назад +1,9 млрд). На дивиденды ушло 3,9 млрд. Ещё компания выкупила акций с рынка на 0,76 млрд (и продала их на льготных условиях сотрудникам со скидкой 15%). А также в рамках SPO продала акций на 0,97 млрд. Free-float увеличился до 17%.

Операционный поток за 2023 год в разы превосходит среднее историческое значение.

В итоге, несмотря на рекордно высокий капекс, свободный денежный поток, также очень достойный.

Дивиденды.

Согласно дивидендной политике, Совет директоров определяет рекомендуемую сумму дивидендных выплат на основе финансовых результатов. Но 18.03.24 ген директор компании заявил, что ориентир 30-50% от ЧП.

За 2023 год было три квартальных выплаты, суммарно на 45₽ (5% доходности к текущей цене). На дивиденды ушло 3,9 млрд, что составляет 26% от ЧП и 100% от FCF. Таким образом, финальный дивиденд, если он будет, может составить от 8₽ до 43₽.

Перспективы.

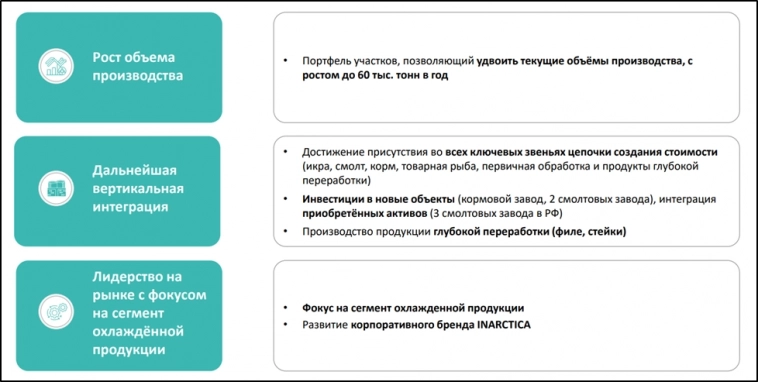

Россия – один из крупнейших в мире рынков по потреблению рыбы на человека, при этом сегмент аквакультуры сохраняет значительный потенциал дальнейшего роста. Инарктика планирует удвоить текущие объемы производства в течение 5-7 лет.

Также компания продолжает работу над дальнейшей вертикальной интеграцией: были приобретены 2 завода и сейчас достраивается смолтовый завод в Карелии. Плановая годовая мощность завода – 6 млн шт. малька (вывод на полную проектную мощность — 2025 год). Ещё Инарктика приобрела полный контроль над Архангельским водорослевым комбинатом.

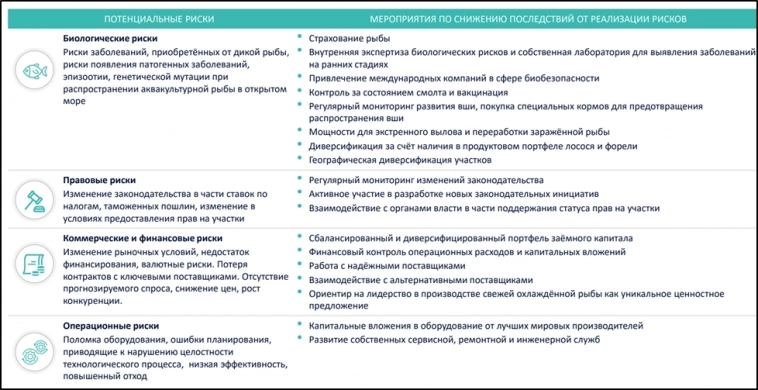

Риски.

У компании несколько потенциальных рисков. Среди них выделяются биологические риски, связанные с возможным заболеванием рыб. Как мы видели выше, в этом году из-за интенсивности лососевых вшей «Потеря биологических активов» составила 1,5 млрд.

Также выделяются правовые, финансовые и операционные риски.

Ещё можно отметить возможное ужесточение налогового законодательства, снижение цен и рост конкуренции, например, есть группа компаний «БАЛТИЙСКИЙ БЕРЕГ».

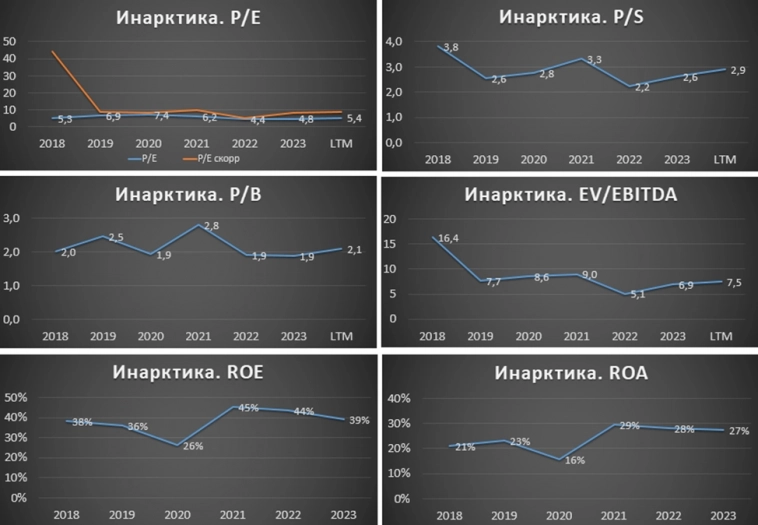

Мультипликаторы.

Инарктика – компания роста, поэтому мультипликаторы не очень низкие, но всё же меньше средне исторических значений.

- Текущая цена акции = 945₽; Капитализация = 83 млрд

- EV/EBITDA = 7,5;

- P/E скорр = 9; P/E = 5,4;

- P/S = 2,9; P/B = 2,1

- Рентабельность по EBITDA = 45%; ROE = 39%; ROA = 27%

Выводы.

INARCTICA — крупнейший производитель аквакультурного лосося и морской форели в России.

Продажи в 2023г. — рекордные. Цены на лосось растут.

В итоге, финансовые результаты за 2023г. позитивные. Правда, ЧП скорр снизилась на 11%.

Баланс также растущий. Долговая нагрузка при этом умеренная.

Денежные потоки сильные.

В 2023 году компания выплатила суммарно 45₽ дивидендами. Финальный дивиденд, если он будет, то может составить 8-43₽.

Перспективы связаны с ростом объемов производства и дальнейшей вертикальной интеграцией.

Риски: биологические, налоговые, ценовые.

Инарктика — компания роста, поэтому мультипликаторы не очень низкие, но всё же меньше средне исторических значений.

Справедливая цена акций 1000₽.

Мои сделки.

На данный момент доля Инарктики в моём портфеле акций около 2%. Позиция плюсует на 15%. В случае дальнейшей коррекций, возможно, буду докупать ещё. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

- 25 мая 2024, 06:27

- 25 мая 2024, 09:43

- 25 мая 2024, 11:48

- 25 мая 2024, 14:49

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс