дюрация

🦒 Самые длинные облигации📐

- 24 октября 2024, 08:01

- |

Риски «длинных» выпусков и выбор лучших из лучших…

Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки здесь, а мы уже рассмотрели пивоварню Афанасий, Henderson, Sunlight, сеть кофеен Kuzina, и множество других. Среди более известных имен – Мвидео, Сегежа, Контрол лизинг

---

Мы проводили опрос и оказалось, что интерес вызывают самые «длинные» выпуски облигаций. Это странно, ведь с учетом неопределенной динамики ключевой ставки, самые долгосрочные выпуски – самые рискованные

Спросили у Поиска с Нейро, что такое дюрация и как ее применять. Порой поиск ориентируется в финансах лучше людей 😉

( Читать дальше )

- комментировать

- 1.8К | ★3

- Комментарии ( 8 )

Узнайте, как можно заработать 43% за год. Забирайте расчет и название инструмента

- 25 сентября 2024, 22:39

- |

Я скептически отношусь к номинальным активам из-за риска гиперинфляции. Считаю, что лучшее вложение капитала — это реальные активы. Впрочем, про реальные активы и риски номинальных активов я писал в этих статьях (про номинальные активы, про реальные активы).

Но тем не менее, иногда и в моем инвестиционном портфеле появляются номинальные активы. Появляются они там по двум причинам:

- Отложить часть капитала для покупки акций в будущем, если я считаю, что акции хорошего бизнеса могут стать еще дешевле. Как правило, это не больше 15-20% от капитала. Я использую флоатеры, фонды денежного рынка или даже просто накопительные счета с хорошей процентной ставкой.

- Если я вижу, что номинальный актив может принести мне существенную прибыль при минимальных рисках. К такому инструменту я сейчас отношу длинные ОФЗ.

Я расскажу, как я выбираю ОФЗ — по каким критериям и характеристикам, какие ОФЗ можно рассматривать к покупке именно сейчас. Параллельно читателю станет понятно, почему именно сейчас можно ожидать от длинных ОФЗ очень хорошую номинальную прибыль с минимальными рисками.

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 1 )

Что такое дюрация, и почему ее длина имеет значение?

- 15 сентября 2024, 12:24

- |

Дюрация — важный показатель облигаций, который помогает инвесторам оценить, насколько цена бумаги будет изменяться при колебаниях процентных ставок. Она показывает, через какой срок инвестор полностью вернёт вложенные деньги за счёт купонных выплат и погашения номинала. Чем выше дюрация, тем сильнее цена облигации реагирует на изменение ставок.

Например, в 2022 году, когда ставки начали расти, облигации с короткой дюрацией показали меньшую просадку в цене и быстрее восстановились, чем бумаги с длинной дюрацией. В 2023 году, на фоне роста ставок, облигации с короткой дюрацией потеряли в среднем 2%, а с длинной — до 7%.

Дюрация зависит от купонной политики и срока до погашения. Чем выше и чаще выплачиваются купоны, тем быстрее инвестор возвращает вложенные средства, и тем ниже процентный риск.

Почему это важно? Дюрация помогает спрогнозировать, как ваш облигационный портфель отреагирует на изменение ставок. Если ожидается рост ставок, разумно выбирать бумаги с короткой дюрацией, чтобы снизить риски. Если же ставки будут снижаться, облигации с высокой дюрацией могут принести большую прибыль.

( Читать дальше )

Дюрация облигаций: что это и почему она важна (на примере Васи и Пети)

- 10 сентября 2024, 20:25

- |

Облигации — это на первый взгляд очень простой, хотя на самом деле очень интересный инструмент со множеством нюансов. Ранее я простым языком рассказал про тонкости оферты и амортизации облигаций, а также о том, как некоторые компании пользуются моментом, чтобы узаконенно «развести» держателей своих бондов на деньги. Ещё мы затронули тему доходности облигаций.

⏳Сегодня рассмотрим ещё один важный параметр - дюрацию. Новоиспеченные инвесторы-бондоводы часто путают дюрацию и срок до погашения. Не надо так.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

⏱️Что вообще такое дюрация

⏳Хотя «дюрация» (duration) буквально переводится как «длительность», в инвестициях она скорее отражает меру риска, чем время.

Простым языком: дюрация — это средний срок полного возврата инвестиций. Т.е. за сколько дней/месяцев/лет вложенный капитал вернется инвестору.

( Читать дальше )

- комментировать

- 11.2К |

- Комментарии ( 14 )

Что такое дюрация

- 15 июля 2024, 11:18

- |

Она является ещё одним важным фактором, влияющим на прогнозируемость доходности облигаций

Дюрация- это срок возврата средств, вложенных в облигации.

Легко можно спутать дюрацию и срок до погашения так как они часто близки, но дюрация в любом случае будет немного меньше.

Для понимания сути разницы дюрации и срока погашения приведу немного расчётов.

Упрощённая формула следующая: сумма выплат * время выплаты / сумма выплат

У нас есть 2 бумаги с погашением через 3 года, но первая бумага будет давать 10 рублей каждый год, а вторая 30 рублей разом но в самом конце. У второй бумаги дюрация совпадёт с датой погашения так как единственный купон будет выплачен вместе с номиналом.

Считаем!

Первая бумага:

(10*1 + 10*2 + 1010*3)/1030 = 2,9611 лет

Вторая:

1030*3/1030 = 3 года

Так получается, потому что при постоянных купонах вы можете их использовать, вложив в эту же бумагу, можете купить другой актив да и просто вы начинаете получать деньги намного раньше в первом случае

Дюрация чаще используется как индикатор, который показывает, насколько сильно облигации с фиксированным купоном реагируют на изменение ключевой ставки. Чем больше дюрация, тем больше зависимость цены бумаги от ключевой ставки и наоборот.

( Читать дальше )

Дюрация и риск процентных ставок

- 04 мая 2024, 16:14

- |

Дюрация, пожалуй, одно из самых неудачно интерпретируемых понятий в российском сегменте аналитики инструментов фиксированного дохода. Большинство отечественных финансовых интернет-ресурсов пытаются рассказать о ней “простыми словами” Вот наиболее часто встречающиеся определения:

Дюрация облигации — это эффективный срок до погашения облигации… С помощью дюрации инвесторы и аналитики измеряют средний срок возврата инвестиций

Дюрация облигации — некоторый промежуток времени, период до момента полного возврата капиталов, вложенных в приобретение этой ценной бумаги

Дюрация — это срок, в течение которого необходимо держать облигацию, чтобы полностью вернуть изначальные инвестиции.

Дюрация Маколея — это тип измерения дюрации, который оценивает, сколько дней (лет) потребуется инвестору, чтобы вернуть инвестиции в облигацию за счет общих денежных потоков по ней

Дюрация показывает среднее время, за которое мы полностью вернем свои вложения в облигации

Дюрация — это средняя окупаемость инвестиции

Если говорить простым языком, это период окупаемости вложенных средств в облигацию.

( Читать дальше )

Дюрация облигаций: что важно знать инвестору?

- 04 мая 2024, 12:46

- |

Тем, кто инвестирует в облигации, вероятно, должен быть хорошо знаком термин «дюрация».

Он не особо популярен у начинающих инвесторов, поскольку в первую очередь все смотрят на доходность бумаги.

Вообще же дюрация — один из основных параметров, на который стоит опираться при выборе. Чем она меньше, тем быстрее вы сможете вернуть свои деньги.

Для начинающих подготовили короткий и понятный ликбез на эту тему

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

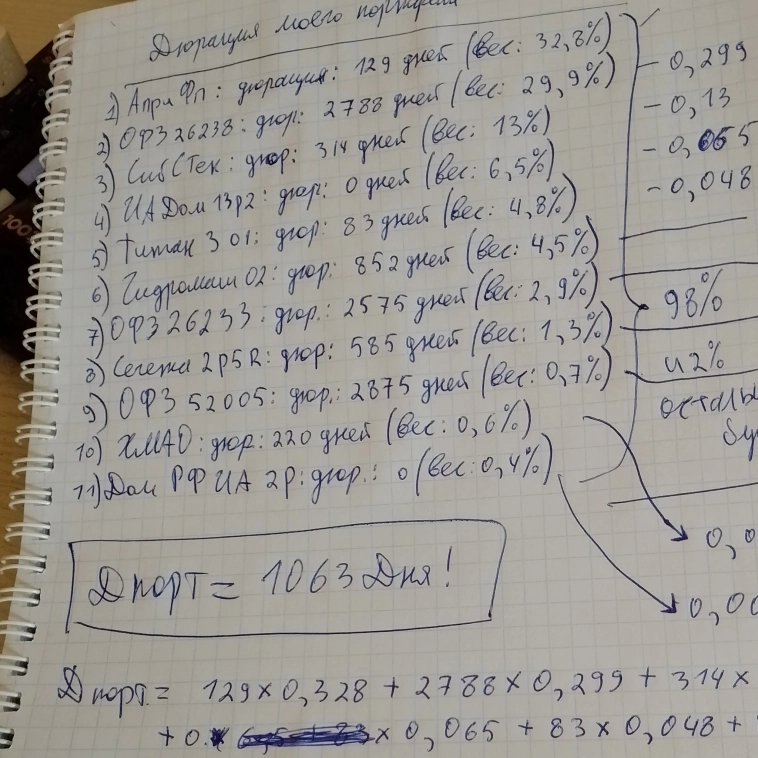

Считаем дюрацию облигационной части портфеля.... 03.05.24.

- 03 мая 2024, 15:11

- |

Вышло что дюрация облигационной части моего портфеля составляет: 1063 дня… НЕ ИИР!.. А какая дюрация облигационной части портфеля у ВАС?! как вы считали её?!.. Пишите комментарии, ставьте ЛАЙКИ, подписывайтесь на мой блог!.. Всем удачи, счастья и добра!)… (убегает в лес)…

Как рассчитать дюрацию «на коленке». Часть 4

- 19 декабря 2023, 00:06

- |

Это уже четвертый пост о расчетах в EXCEL, связанных с облигациями. На этот раз о том, как рассчитать НКД и дюрацию, не используя встроенных формул.

Напомню, что все встроенные «облигационные» формулы рассчитывают все показатели, когда купоны выплачиваются 1, 2 или 4 раза в год. А что желать с теми 250+ выпусками, где купоны платят каждый месяц?

Для этого придется вспомнить формулы, как это не грустно.

Ну, с НКД все достаточно просто. Возьмем для примера выпуск с выплатой купона 12 раз в год и амортизацией. Бумаги с амортизацией тоже приходится считать руками. Встроенные функции ее просто не видят.

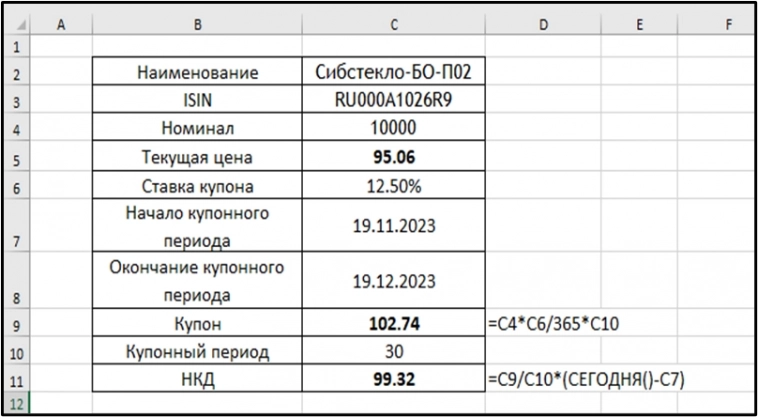

Рассмотрим выпуск Сибстекло-БО-П02. Здесь есть все, что нам нужно.

Цена текущая подтягивается с биржи (смотри предыдущие посты). Значение купона в рублях рассчитываем по формуле ниже (Ячейка С9).

( Читать дальше )

Как вести учет облигаций в Excel. Часть 3. Дюрация

- 10 декабря 2023, 15:14

- |

Дюрация

Предыдущие два поста были о расчете НКД и доходностей облигации. В этом расскажу про дюрацию.

Что такое вообще дюрация?

Дюрация время до погашения облигации с учетом промежуточных выплат и реинвестирования полученных купонов. Она помогает сравнить по срокам инвестиции без промежуточных выплат и инвестиции, имеющие промежуточные выплаты, которые реинвестируются.

В Excel есть встроенные функции, позволяющие рассчитать дюрацию. Существует два вида дюрации:

- дюрация Маколея (измеряется в годах или днях) и по смыслу близка с датой погашения;

- модифицированная дюрация, являющаяся мерой рыночного риска для облигаций.

Для дюрации Маколея используем функцию ДЛИТ (DURATION), а для модифицированной дюрации – МДЛИТ (MDURATION). Эти функции похожи и содержат один и тот же набор аргументов.

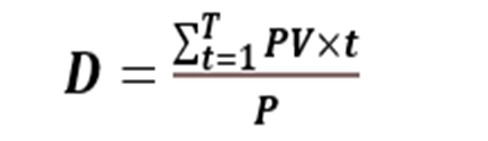

Но для начала познакомимся с формулой.

PV х t – приведенная стоимость всех потоков платежей, взвешенных по времени

P – текущая цена облигации

А теперь рассмотрим на примере все той же Уральской стали:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал