дивидендная политика

Компании выплатили в третьем квартале рекордные $416 млрд дивидендов

- 16 ноября 2022, 17:24

- |

Мировые компании выплатили в третьем квартале текущего года $415,9 млрд в качестве дивидендов, говорится в новом Индексе глобальных дивидендов от Janus Henderson. Это на 7% больше прошлогоднего показателя и является новым квартальным рекордом.

Подробнее – в материале«Ъ».

- комментировать

- 237

- Комментарии ( 0 )

Совет директоров «Татнефти» рекомендовал выплатить дивиденды за третий квартал

- 16 ноября 2022, 17:23

- |

Совет директоров «Татнефти» рекомендовал выплатить дивиденды в размере 6,86 руб. за обыкновенную и привилегированную акцию по итогам третьего квартала 2022 года.

Подробнее – в материале «Ъ».

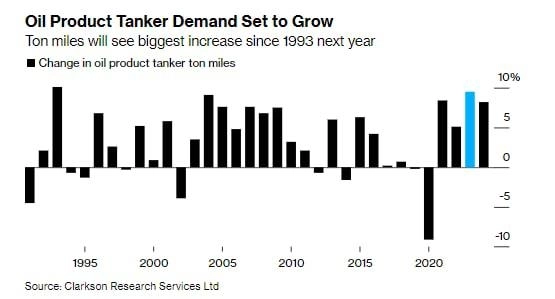

Почти рекордный спрос на танкера для перевозки нефтепродуктов. Дивидендный сезон нефтяной отрасли продолжается.

- 10 ноября 2022, 10:28

- |

⛽️ Совет директоров Татнефти 15 ноября рассмотрит размер дивидендов за 9 месяцев. Всё же определённость с дивидендами за 3 квартал наступила, и акционеры могут выдохнуть. Ожидаемый размер выплат небольшой (не более 2%), но перспективы нефтяного сектора в этом году — предельно ясны.

🛢 Я уже описывал перспективы выплат дивидендов от нефтяного сектора и приводил свои аргументы (в этом посте делился выплатой дивидендов за 1 полугодие 2022г от Татнефти и ставил на выплату дивидендов от ЛУКОЙЛа). Все пункты остались в силе, а тот же спрос на танкеры для перевозки нефтепродуктов и топлива — почти рекордный (график выше все вам демонстрирует). Это вызвано приближающимися санкциями на поставки нефтепродуктов из РФ.

💼 Во всей этой ситуации комично смотрятся армагедонщики, которые рассказывали, что дивидендов в этом году частным инвесторам не видать или выплаты будут существенно ниже, чем в 2021 году. Лично у меня полученные дивиденды/купоны в этом году превышают выплаты за 2021 год. А это я ещё не получил 2 выплаты от ЛУКОЙЛа, Роснефть

( Читать дальше )

Путь дивидендного портфеля

- 09 ноября 2022, 13:34

- |

В портфеле произошли изменения. Продал Детский Мир по известным причинам. Закрыл в маленький убыток, так как продал сразу после новостей. Читал в Smart-lab разные варианты происходящего и как можно заработать, но решил не заморачиваться по этому вопросу.

Продал акции Яндекса, так как полностью перехожу на стратегию дивидендного портфеля. Знаю, что куча хейта полетит, но мне нравится этот подход и именно эту стратегию я хочу испытать на себе. Трейдеры краткосрочные, среднесрочные, интрадей и прочее — уважаю ваше мнение, но давайте не будем?)

После продаж докупил акции ВТБ, Казаньоргсинтез, Сургутнефтегаза прив., Селигдар, Новатэк, Сбер прив., Мосбиржа, Северсталь, НМТП, НЛМК. Да, да, да — я знаю про риски металлургов и про прочее, но я беру на себя этот риск, поэтому я проанализировал и принял такое решение по покупке акций.

Все процессы отражаю Excel и отчитываю приход дивидендов. Спасибо ребятам из телеграм-каналов, которые дали наработки. Также отслеживаю актуальную сумму и вложенные деньги через свою таблицу.

Покупал доллары очень давно и средняя ~68 рублей за 1$. Очень долго лежали мертвым грузом. Подумал и решил вложить в фонд Тинькофф, так как решил СНОВА ВЗЯТЬ НА СЕБЯ РИСК по валюте и фонду.

Всем терпения и сил на рынке.

t.me/invesTrain

Дивиденды ЛУКОЙЛа, возможно, ещё не всё. Нефтяная отрасль чувствует себя отлично.

- 03 ноября 2022, 22:03

- |

🛢 При обсуждении нефтяных эмитентов и в частности дивидендов ЛУКОЙЛа за 2021 год, я намекал, что это ещё не все дивиденды от данной компании. Частные инвесторы, которые негативно восприняли первую выплату, оказались в очередной раз не сильно дальновидными.

⛽️ ПАО «ЛУКОЙЛ» — Решения совета директоров (наблюдательного совета). Выплатить дивиденды по обыкновенным акциям ПАО «ЛУКОЙЛ» по результатам девяти месяцев 2022 года в размере 256 рублей на одну обыкновенную акцию. Дивидендная отсечка — 21 декабря.

💡 В итоге общая выплата составит – 793 рубля или дивидендная доходность к текущим ценам составляет 16,9%. Нужно понимать, что компания опять же выплачивает дивиденды за часть 2022 года, а значит стоит ожидать ещё каких-либо «сюрпризов» (напомню, что компания обычно в формулировке по дивидендным выплатам приводит значение 9 месяцев, но базой для выплаты служит период 6 месяцев).

( Читать дальше )

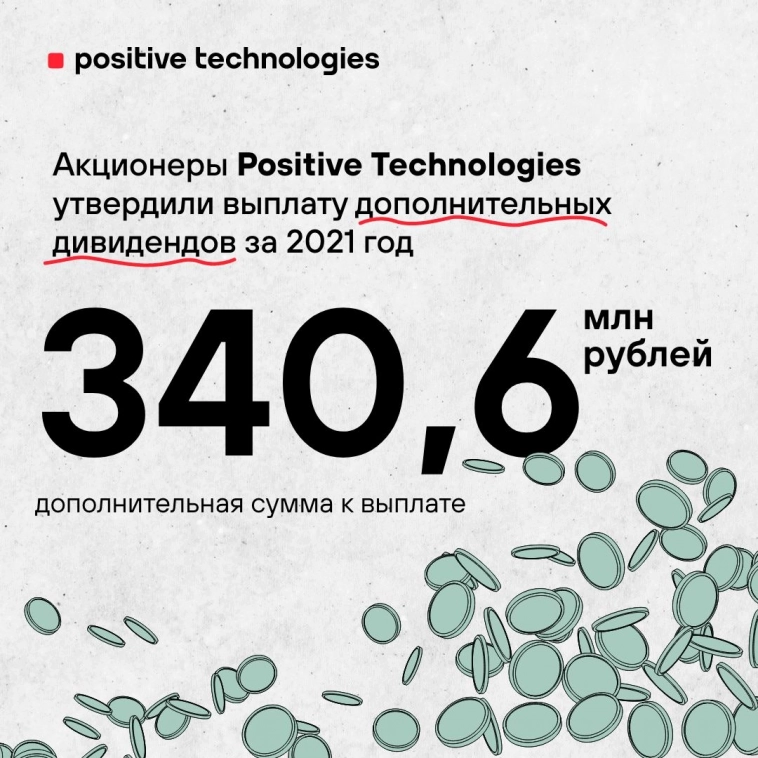

Акционеры Positive Technologies утвердили выплату дополнительных дивидендов за 2021 год

- 03 ноября 2022, 15:11

- |

💸 Акционеры Positive Technologies поддержали предложение совета директоров по выплате дополнительных дивидендов за 2021 год в размере 340,6 млн рублей (5 руб. 16 коп. на одну акцию).

С учетом ранее произведенных выплат, общая сумма выплаченных в этом году дивидендов составит 1,3 млрд рублей (19 руб. 56 коп. на акцию). Это эквивалентно 100% чистой прибыли компании за 2021 год по управленческой отчетности.

Датой, на которую определяются лица, имеющие право на получение объявленных дивидендов, является 14 ноября 2022 года.

Совет директоров ЛУКОЙЛа рекомендовал дивиденды в размере 256 рублей на акцию

- 02 ноября 2022, 14:30

- |

Подробнее – в материале «Ъ»

Дивиденды Газпрома уже тратят.

- 25 октября 2022, 20:05

- |

💨 Сегодня уже начали поступать дивиденды Газпрома на брокерские счета. По оценке аналитиков SberCIB, после выплаты дивидендов Газпрома будет реинвестировано около ₽250–300 млрд. Для нашего хрупкого рынка, конечно, ощутимый приток денежных средств, который мы уже наблюдаем на сегодняшний день. Индекс IMOEX преодолел 2100 пунктов, показывая уверенный рост, что было весьма предсказуемо.

Учитывая объёмы покупок некоторых эмитентов, то можно с уверенностью говорить, что крупные фонды и игроки ставят на то, что рынок уже отпадал своё. Так как дивидендная идея Газпрома прошла, то необходимо было «найти» других увесистых эмитентов в индексе, ими стали:

🛢 ЛУКОЙЛ

🏦Сбербанк

🛢Роснефть (СД рассмотрит выплату дивидендов 11 ноября за 9м.)

📰 Никто из них не объявлял о дивидендах, но новости о возможных выплатах муссируются в СМИ (различных телеграмм каналах). Сбербанк сейчас является лакмусовой бумажкой нашего рынка, его покупают, как не в себя, а тот же вес в индексе двигает и сам индекс. При этом западный рынок даёт сигнал к росту, SPX то же начал восхождение (в ноябре выборы в сенат, демократам выгодно, чтобы рынок успокоился и принялся к росту). Для наших «аналитиков», это достаточная мера.

( Читать дальше )

Дивидендная доходность BELUGA GROUP будет стабильно превышать 10% в ближайшие годы - Альфа-Банк

- 21 октября 2022, 15:49

- |

Новость позитивна для настроений инвесторов в отношении BELU, хотя фактические выплаты уже превысили 50% — Группа распределила 88% чистой прибыли за 1П22 (87% за 1П21, 50% за 2020).

Предстоящий приток денежных средств в размере $75 млн от продажи экспортного бизнеса существенно снижает долговую позицию (по нашим оценкам, соотношение чистого долга к EBITDA до применения МСФО 16 улучшится до 0,2x к концу 2022 года против 0,8x на конец 2021 года и 1,2x в 1П22), что придает дополнительную уверенность в дивидендной истории BELU.

Мы ожидаем, что дивидендная доходность BELU будет стабильно превышать 10% в ближайшие годы (при текущем уровне акций).Кипнис Евгений

«Альфа-Банк»

Отчёт НЛМК. У металлургов не всё хорошо, но постепенно отрасль будет восстанавливаться.

- 18 октября 2022, 15:45

- |

💿 НЛМК опубликовал отчетность за 3 кв. и 9 мес. 2022 г. Отчёт получился противоречивым.

Мы знаем, что металлурги из-за санкций оказались в довольно печальных обстоятельствах:

🚫 Цена на сырье снизилась, а значит прибыль прошлого года уже не получить. Укрепление рубля для экспортеров тоже негативно.

🚫 Из-за санкций экспорт в Европу закрыт. Остался внутренний рынок и другие «островки», но к ним нужно строить новую логистику, которая требует затрат.

🚫 Налоги от государства, которые были рассчитаны на сверх прибыли металлургов.

Что же насчёт отчёта НЛМК:

▪️ Производство стали снизилось на 11% кв/кв до 3,9 млн т (+1% г/г) с сокращением производства на Липецкой площадке на фоне снижения спроса на сталь в Европе и санкционных ограничений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал