дивидендная политика

Глава «Россетей» Андрей Рюмин рассказал о новой стратегии компании, консолидации электросетей и работе в новых регионах в интервью “Ъ”.

- 27 июня 2023, 10:57

- |

— В связи с решением об отказе от дивидендов до 2026 года правильно ли я понимаю, что изменений в дивидендной политике объединенной компании ждать не стоит?

— Мы ждем собрание акционеров, которое пройдет 30 июня, там будет принято окончательное решение относительно выплаты дивидендов. Не секрет, что совет директоров предложил не выплачивать дивиденды по результатам 2022 года.

— Но дивидендная политика меняться не будет?

— Дивидендная политика в ближайшее время у нас вряд ли изменится.

— Дочерние компании не станут отказываться от дивидендов в пользу «Россетей»?

— Дочерние компании продолжат платить дивиденды, как и платили раньше. Я думаю, что они будут больше, чем в предыдущий период.

— Сколько вы планируете получить в 2023 году? Сколько было выплачено в 2022 году?

— За 2021 год наши сетевые компании выплатили всем акционерам более 19 млрд руб. дивидендов, прогноз по 2022 году — около 25 млрд руб. Если говорить непосредственно о доле «Россетей», то это около 10 млрд и 15 млрд руб. соответственно.

( Читать дальше )

- комментировать

- 196 | ★1

- Комментарии ( 0 )

ТГК-1 утвердила положения о дивидендной политике в новой редакции

- 27 июня 2023, 10:55

- |

www.e-disclosure.ru/portal/event.aspx?EventId=2IZnIxiJMEq38-AVBn337oQ-B-B

Префы Сургутнефтегаза выросли на ~5%, их стоимость стала выше, чем на ожидании дивидендов за 2022 год

- 27 июня 2023, 07:12

- |

🛢 Мой расчёт в префах Сургутнефтегаза всегда был основан на $ «кубышке», как я думаю и у большинства частных инвесторов, которые хотели защитить себя от ослабления рубля, но оставаться в то же время в рублёвом активе (стоит признать, что основной бизнес компании, тоже весьма успешный и генерировал весомую прибыль). Но случились события начала 2022 года, когда риски $ «кубышки» воплотились в реальность и я перестал покупать данные акции, но весомая часть всё так же оставалась у меня на брокерском счёте (из-за санкций многие подумали, что «кубышка» и вовсе потеряна).

🛢 Когда развернулась ситуация с рекомендацией по дивидендам от совета директоров СНГ (многие ожидали, что по префам заплатят более 3₽ на акцию, но как итог — совет директоров СНГ рекомендовал 0,8₽ на каждый тип акций), то в моменте стоимость акций переваливала за 38₽, впоследствии цена опускалась ниже 30₽. На тот момент компания ещё не опубликовала финансовые результаты за 2022 год, добавляем сюда минимальную выплату по дивидендам и получаем волнение среди инвесторов, которые опять же переживали за сохранность $ «кубышки».

( Читать дальше )

Ответы на вопросы. НМТП. Интер РАО.

- 23 июня 2023, 11:26

- |

Периодически мне задают вопросы про разные компании. Чаще всего причина в том, что компании не растут, стагнируют … и вообще не понятно что делать дальше.

Попробую ответить, стоит ли держать или лучше продать. Естественно это не руководство к действию, а просто мнение.

НМТП. Компания неплохо выросла с минимумов прошлого года (больше 100 процентов). Див доходность у компании более чем интересная, особенно если смотреть по ценам 2022 года. У кого-то див доходность может быть в районе 15-20 процентов.

У компании есть 2 крупнейших порта в РФ в Черном и Балтийском море. Отгрузки растут, так как увеличиваются поставки нефти и сырья в Азию. Грузооборот морских портов в начале года вырос на 11 процентов. Компания относительно недорогая, долговая нагрузка низкая.

Чистая прибыль НМТП в 2022 году составила 27 млрд р. Компания обещает направлять на дивиденды не менее 50% от ЧП по МСФО. Думаю что высокие дивиденды могу продолжить платить и дальше, тем более что это выгодно государству. 80 процентов компании принадлежит Росимуществу и Транснефти, то есть по сути государству.

( Читать дальше )

Глава Новатэка высказался насчёт компании и её будущих дел, рассмотрим данные высказывания

- 21 июня 2023, 11:59

- |

Отголоски ПМЭФ (Петербургский международный экономический форум) доносятся до частных инвесторов, руководители компаний дают пищу для размышлений насчёт будущего эмитентов. В стороне не остался и глава Новатэка Леонид Михельсон, давайте выделим главное из его высказываний:

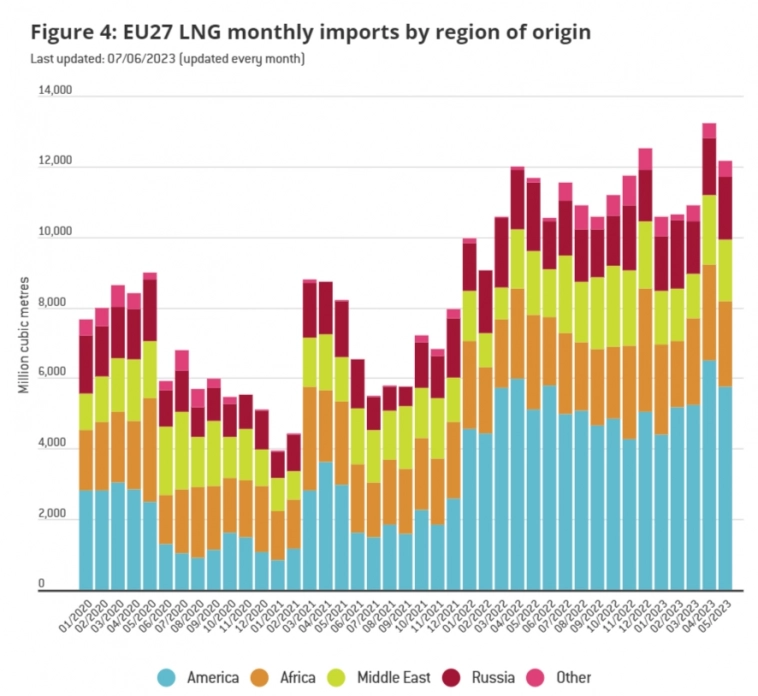

🗣 «По EBITDA у нас будет процентов на 25 меньше, по прибыли—процентов на 30 меньше. Причина состоит в значительном снижении цены на СПГ по сравнению с прошлым годом. Эта ситуация сейчас в целом характерна для отрасли»

🗣 «В прошлом году на Ямал СПГ мы произвели больше 20 млн тонн, но не было ни одной остановки. Сейчас на сервисе находится вторая линия сжижения. В августе на сервисе в течение трёх недель будет находиться третья линия, поэтому по году планируется меньше 20 млн тонн. Также компания может сохранить на уровне 82 млрд куб. м или на 1-2% нарастить добычу газа, она ждёт такого же роста по жидким углеводородам»

🗣 «Капвложения будут больше $22 млрд. Из-за того, что мы перешли на электроприводы, нужны электростанции, это удорожает проект. Но с другой стороны, операционные затраты будут меньше, потому что газовые турбины требуют постоянного техобслуживания, а электродвигатель — нет»

( Читать дальше )

Возможные дивиденды Алросы за 1 полугодие 2023 года — проблематичны, есть множество факторов, которые могут помешать этому

- 20 июня 2023, 16:10

- |

💎 «Алроса может выплатить дивиденды по итогам 1 полугодия 2023 года, если ситуация на рынке алмазов останется стабильной. Такой подход согласовали основные акционеры компании — правительство РФ и Якутия», сообщил в интервью глава Якутии Айсен Николаев на ПМЭФ (Петербургский международный экономический форум).

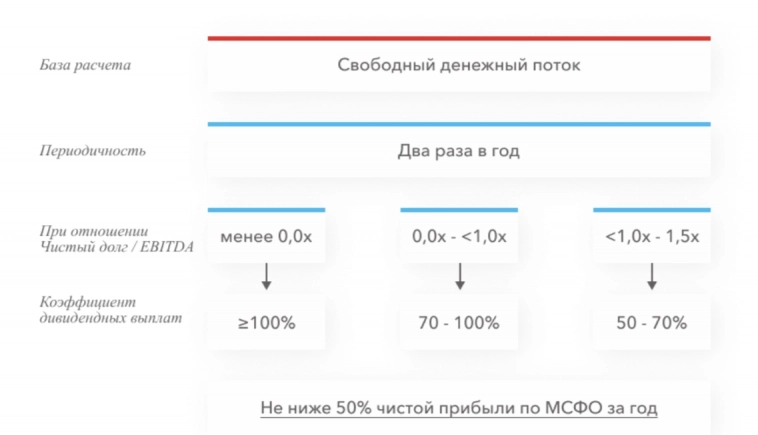

Если рассматривать дивидендную политику компании, то выплаты производятся 2 раза в год. В случае если текущее и прогнозное значение коэффициента Чистый долг/EBITDA не превышает уровень 1,5х, выплачивается минимальный уровень дивидендов в размере 50% от чистой прибыли по МСФО за год. Алроса в апреле прошлого года попала в SDN List и не выплачивала финальные дивиденды за 2021 год, за I полугодие 2022 года, а также финальные за 2022 год. Почему я считаю выплату дивидендов за 1 полугодие 2023 года маловероятной (как акционер данного эмитента я всеми руками за выплату, но много внешних факторов):

▪️ Отсутствие отчётности. По словам, того же Николаева ситуация на алмазном рынке: «в принципе, нормальная». Отследить экспортные поставки — невозможно. Любая отчётность компании скрыта от частного инвестора, поэтому инвестиции происходят вслепую. Проверить эту «нормальность» не под силу и какая на самом деле выручка, чистая прибыль, FCF, долг компании — загадка;

( Читать дальше )

Разбираем высказывания Костина насчёт ВТБ: прибыль, дивиденды и отказ от покупки Яндекса

- 17 июня 2023, 12:23

- |

🏦 Бесконечно можно смотреть на три вещи: как горит огонь, как течёт вода и как Костин в очередной раз рассказывает про перспективы ВТБ (при этом не забывая охватить и другие экономические темы). Глава банка выступал на ПМЭФ (Петербургский международный экономический форум) и подкинул частным инвесторам пищи для размышления, давайте разбираться вместе:

▪️ ВТБ ожидает прибыль в 2023 году на уровне 400₽ млрд. Если отталкиваться от последнего отчёта, то банк продолжил генерировать прибыль (за 4 месяца было заработано чистой прибыли — 208,5₽ млрд) и похоже не собирается останавливаться на достигнутом. I квартал 2023 года уже вошёл в историю ВТБ, как самый успешный в плане чистой прибыли — 146,7₽ млрд (самым успешным до этого для ВТБ был III квартал 2021 года — 87₽ млрд чистой прибыли по МСФО). Поэтому если банк продолжит в том же духе, то явно побьёт годовой рекорд 2021 года по чистой прибыли (327,4₽ млрд) и может замахнуться заработать свыше 400₽ млрд. Но с учётом провального 2022 года (чистый убыток: 612,6₽ млрд по МСФО), миноритарии данного эмитента не увидят эту чистую прибыль в виде дивидендов (прибыль за 2021 и 2023 год пойдёт на восстановление капитала);

( Читать дальше )

Транснефть объявила дивиденды выше ожиданий аналитиков, государство нуждается в новой опции для наполнения бюджета

- 15 июня 2023, 07:33

- |

⛽️ Совет директоров Транснефти рекомендовал выплатить дивиденды за 2022 год в размере — 16 665,2₽ на обыкновенную (100% обыкновенных акций находятся в руках государства) и привилегированную акцию (дивидендная доходность — 11,5%, если отталкиваться от текущих цен на акцию — 143 800₽). Дата собрания акционеров, как и дата закрытия реестра в данный момент неизвестна, предположительно отсечка по дивидендам будет 2 августа 2023 года — на 20-й день с даты принятия решения о выплате дивидендов годовым общим собранием акционеров.

Транснефть уже два года не раскрывает своей финансовой отчётности. Общая сумма дивидендов в случае их утверждения составит 120,8₽ млрд. Согласно дивидендной политике компании предполагается выплачивать в качестве дивидендов 25% чистой прибыли группы (выплаты в 50% от ЧП идут с 2017 года, понятно, что данных за 2021 и 2022 год нет). Поэтому нельзя с уверенностью предположить сколько бы было выплачено процентов от ЧП, но сумма явно возросла относительно выплаты в 2022 году. Конечно, следует обратить внимание и на состав акционеров компании:

( Читать дальше )

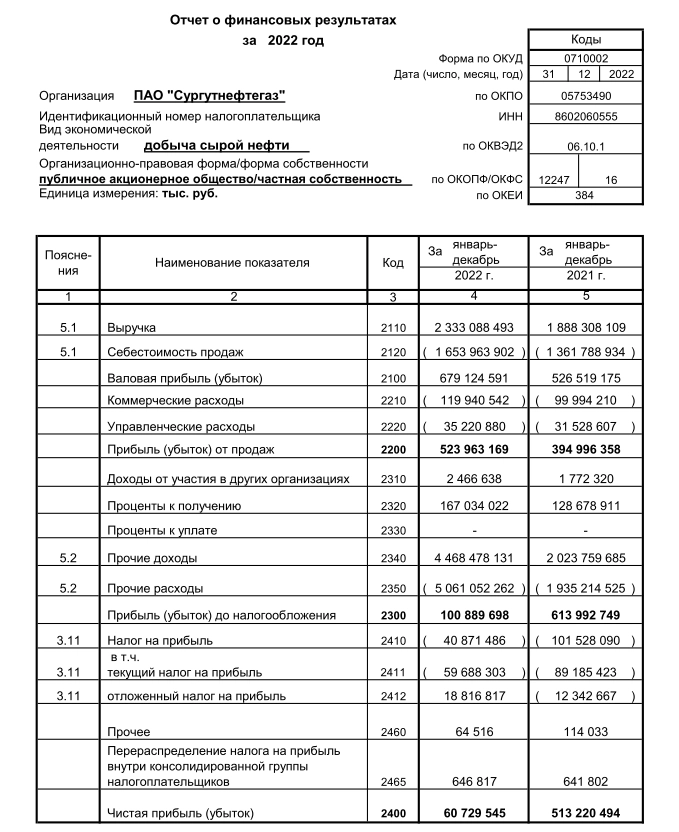

Сургутнефтегаз отчитался за 2022 год. Кубышка осталась на месте, но вопросы всё же есть

- 13 июня 2023, 08:04

- |

⛽️ Сургутнефтегаз опубликовал финансовые результаты по РСБУ за 2022 год. Многих волновала сохранность «кубышки» компании, не беспокойтесь она на месте, но данный отчёт вызвал много вопросов, на которые я попытаюсь найти ответы. Теперь же давайте перейдём к основным показателям компании:

🛢 Выручка: 2,3₽ трлн (23,6% г/г)

🛢 Чистая прибыль: 60,7₽ млрд (-88% г/г)

🛢 Валовая прибыль: 679,1₽ млрд (29% г/г)

По основным показателям сразу возникают вопросы, если выручка возросла до таких чисел, то почему чистая прибыль упала на столько процентов и как там поживает «кубышка»? Давайте обо всём по порядку:

▪️ Сразу перейдём к «кубышке». Она выросла до ~4,4₽ трлн (~4,15₽ трлн в прошлом году), 2,14₽ трлн оказалось в долгосрочной части, 2,17₽ в краткосрочной и ещё 103₽ млрд кэша (в прошлом году в долгосрочной было 2,77₽ трлн, а в краткосрочной 1,14₽ трлн, видно, что компания перекладывалась в другие валюты). Почему есть уверенность, что компания переложилась опять в валюту? Проценты к получению составили: ~167₽ млрд, а значит процентная ставка около 4%, это намёк на валютные вклады.

( Читать дальше )

Россети ФСК ЕЭС. Дальнейшие перспективы компании после отмены дивидендов.

- 12 июня 2023, 11:18

- |

Президент России Владимир Путин поручил правительству предусмотреть отказ от выплаты ПАО «Россети» (ФСК-Россети) дивидендов по итогам 2022–2026 годов для финансирования инвестпрограммы, передает ТАСС со ссылкой на перечень поручений, опубликованных на сайте Кремля.

Именно эта новость потянула вниз котировки акций FEES

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал