дивидендная политика

Яндекс отчитался за III кв. 2025 г. — фин. показатели продолжают улучшаться. Главный сегмент прирос на цифры инфляции, почему?

- 05 ноября 2025, 10:58

- |

Яндекс отчитался за III квартал 2025 г. Финансовые результаты эмитента продолжают улучшаться, компания провела ресегментацию (выделила из сегмента бизнес юнитов прибыльные/убыточные направления, добавив их в старые сегменты и создав новые, также объединив др. сегменты):

💬 Выручка: III кв. 366,1₽ млрд (+32% г/г), 9 м. 1₽ трлн (+33% г/г)

💬 Скоррект. EBITDA: III кв. 78,1₽ млрд (+43% г/г), 9 м. 193₽ млрд (+38% г/г)

💬 Скоррект. чистая прибыль: III кв. 44,7₽ млрд (+78% г/г), 9 м. 87,9₽ млрд (+26% г/г)

📱 Сегмент поисковые сервисы/ИИ (был изменён сюда добавили убыточный сегмент — сервисы/объявления, также включили прибыльные устройства и Алису из бизнес юнитов) остаётся основным добытчиком прибыли для компании, EBITDA — 63₽ млрд (+9% г/г). Рентабельность скоррект. показателя EBITDA снизилась до 45,5% (-0,2 п.п. г/г). По сути рост случился на инфляционные цифры, добавление новых сегментов не прошло бесследно.

📱 Сегмент городские сервисы (райдтех, электронная коммерция и доставка). По EBITDA: направление райдтеха (такси, самокаты и каршеринг) тянет всех наверх — 28,6₽ млрд (+41% г/г), а вот электронная коммерция (маркет, лавка и еда) — -6,6₽ млрд (-54% г/г) и доставка убыточны уже на протяжении долгого периода — -3,1₽ млрд (+87% г/г).

( Читать дальше )

- комментировать

- 3.7К | ★4

- Комментарии ( 1 )

ВТБ отчитался за 9 месяцев 2025 г. — % маржа продолжает своё восстановление, налоговые манёвры/работа с заб. активами пока формируют прибыль

- 04 ноября 2025, 11:50

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за 9 месяцев 2025 г. Основной заработок эмитента продолжает находиться под давлением, во многом чистой прибыли помогают разовые эффекты (работа с заблокированными активами, налоговые манёвры). Но, ключевую ставку снижают, и поэтому % маржа начала своё расширение (в октябре-ноябре будет виден ещё больший эффект), плюс банк провёл SPO для восстановления достаточности капитала (плюс 2 суборда):

✔️ ЧПД: 267,9₽ млрд (-36,5% г/г)

✔️ ЧКД: 226,2₽ млрд (+21,2% г/г)

✔️ ЧП: 380,8₽ млрд (+1,5% г/г)

💬 Показатель чистой % маржи за 9 месяцев составил 1,1% (год назад 2%), банку дорого обошлось привлечение денег клиентов под конец 2024 г. С марта началось расширение % маржи, при дальнейшем снижении ставки банк только будет выигрывать, по сути он бенефициар снижения ключа (за сентябрь, кстати, ЧПД составили 46,2₽ млрд, это уже выше, чем в прошлом году — 44₽ млрд).

( Читать дальше )

Дивы под ёлку. От кого ждать дивидендов в ноябре и декабре?

- 02 ноября 2025, 08:47

- |

В ноябре после октябрьского «осеннего ливня» пока совсем грустно: дивиденды рекомендовала только малоликвидная ОГК-2. Поэтому предлагаю посмотреть шире и спрогнозировать, какие компании могут порадовать нас дивами до Нового года, в последние два месяца уходящего 2025-го.

Чтобы не пропустить самое интересное, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

За оригинал картинки спасибо каналу Capitalist

👇Напомню про другие дивидендные подборки:

● 10 лучших дивидендных акций РФ по версии БКС NEW

● Дивидендная стратегия в 2025: работает или нет?

● САМЫЕ-САМЫЕ дивидендные акции по мнению Сбера

● 7 лучших дивидендных акций года от ВТБ

💰Начнем с тех, кто уже рекомендовал свои предновогодние дивиденды и назначил дату отсечки.

💎 OGKB ОГК-2

● Дивы на акцию: 0,0598167 ₽

● Дивдоходность: 14,3%

● Купить до: 3 ноября

Оптовая генерирующая компания № 2 — российская энергетическая компания, созданная в результате реформы РАО «ЕЭС России». Большая часть акций принадлежит Газпрому через «Газпром энергохолдинг».

( Читать дальше )

🩸 ЛУКОЙЛ: санкции, обходные пути и отмена заседания по дивидендам. Удалось ли Западу «наказать Россию»? Что теперь делать инвесторам?

- 31 октября 2025, 21:16

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как избежать ошибок в облигациях, чтобы 'безрисковый' инструмент не стал для вас ловушкой". Все идеи на канале, подпишись, чтобы не пропустить ничего интересного! У нас уютно

🎲#81. Под ребрами...

Прошла всего неделя с момента, как США и ЕС ввели санкции против российского нефтяного экспорта. Под удар попали Лукойл и Роснефть — компании, на которые приходится почти половина всех зарубежных поставок нефти: около 2–2,5 млн баррелей в сутки

💣 Сегодня хочу уделить внимание именно Лукойлу, чьи акции до недавнего отскока просели почти на 19%, достигнув минимумов с июля 2023 года

Так что же сейчас происходит с компанией? Почему США и Европа ввели санкции против нефтяного сектора и что теперь будет с дивидендами? Давайте смотреть…

( Читать дальше )

Глобальное производство стали в сентябре 2025 г. — продолжение падения. В России 18 месяцев подряд происходит падение, кризис во всей красе.

- 30 октября 2025, 16:47

- |

🏭 По данным WSA, в сентябре 2025 г. было произведено 141,8 млн тонн стали (-1,6% г/г), месяцем ранее — 145,3 млн тонн стали (+0,3% г/г). По итогам 9 месяцев — 1373,8 млн тонн (-1,7% г/г). Флагман сталелитейщиков (как по производству, так и по потреблению, поэтому от спроса Китая многое зависит) — Китай (48,2% от общего выпуска продукции) произвёл 73,5 млн тонн (-4,6% г/г), Поднебесная продолжает тянуть всемирное производство за собой (по оценкам аналитиков S&P Global, производство стали в Китае в 2025 г. сократится на 1% г/г), а из топ-10 производителей больше половины в минусе.

( Читать дальше )

ММК отчитался за III кв. 2025 г. — цена на сталь, высокая ставка и спрос влияют на фин. результаты. FCF положительный, но дивидендов не будет!

- 29 октября 2025, 15:30

- |

🔩 ММК представил нам финансовые результаты за III квартал 2025 г. В прошлой разборке за II кв. 2025 г. я предупреждал, что дела у компании не будут улучшаться, потому что проблемы металлургов не исчезли (цена на сталь снижается от месяца к месяцу, а высокая ключевая ставка сокращает спрос на продукцию), единственный благоприятный момент — это положительный FCF в III кв. (помог оборотный капитал), но дивидендов всё равно не стоит ожидать:

▪️ Выручка: III кв. 150,6₽ млрд (-18,6% г/г), 9 месяцев 464,1₽ млрд (-23% г/г)

▪️ EBITDA: III кв. 19,4₽ млрд (-47,5% г/г), 9 месяцев 61,2₽ млрд (-52,8% г/г)

▪️ Чистая прибыль: III кв. 5,1₽ млрд (-71,1% г/г), 9 месяцев 10,7₽ млрд (-84,3% г/г)

💬 Операционные результаты: производство чугуна сократилось до 2 021 тыс. тонн (-14,5% г/г), стали до 2 423 тыс. тонн (-2,3% г/г). Продажи металлопродукции незначительно снизились до 2 475 тыс. тонн (-0,1% г/г). На это повлияли: капитальный ремонт в доменном переделе, снижение покупательской активности в России в связи с высокой ключевой ставкой, замедление строительства и неблагоприятная конъюнктура рынка стали в Турции, которая свела на нет бизнес за границей. Продажи премиальной продукции за III кв. сократились на 18,7% г/г, доля премиальной продукции в портфеле продаж также сократилась с 48 до 39,1%.

( Читать дальше )

❗️❗️Циан объявил о специальных дивидендах!

- 29 октября 2025, 14:51

- |

Новость1: «Совет директоров Циана рекомендовал выплатить специальные дивиденды в размере 104 рублей на акцию».

Новость 2: «Циан в середине 2026 года выплатит дивиденды в размере свыше 50 рублей на акцию».

«По техническим причинам сейчас мы не сможем выплатить весь объем накопленной операционной прибыли, и ожидаем, что выплата следующего дивиденда произойдет в середине 2026 года. По нашим прогнозам, его размер составит более 50 рублей на акцию с учетом оставшейся на конец 2025 года накопленной операционной прибыли, а также прибыли, полученной в 2026 году», — сообщил гендиректор МКПАО «Циан» Дмитрий Григорьев.

☝️Общая дивидендная доходность на горизонте 8 месяцев – около 25%.

Мы уже рассматривали акции Циана и тогда пришли к выводу, что дисконта нет.

💡Но с того времени акции снижались более чем на 10% до нижней границы восходящего канала (560-580 рублей), где мы их с членами нашего клуба добавили в портфель (частично на замену сетевикам).

( Читать дальше )

Северсталь отчиталась за III кв. 2025 г. — низкие цены на сталь и инвестиции не позволили рекомендовать дивиденды 4 квартал подряд.

- 28 октября 2025, 10:15

- |

🔩 Северсталь представила нам операционные и финансовые результаты за III квартал 2025 года. В разборке за II кв. 2025 г. я предупреждал, что дела у самого рентабельного металлурга продолжат ухудшаться по отношению к прошлому году и предыдущему кварталу (цена на сталь снижается от месяца к месяцу, высокая ключевая ставка уменьшает спрос на продукцию, укрепившийся ₽ делает экспорт продукции нерентабельным и увесистые инвестиции лишают дивидендов инвесторов), всё так и произошло:

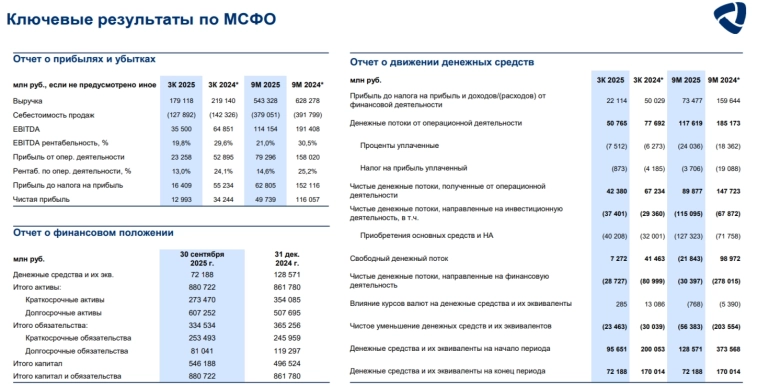

▪️ Выручка: III кв. 179,1₽ млрд (-18,3% г/г), 9 месяцев 543,3₽ млрд (-13,5% г/г)

▪️ EBITDA: III кв. 35,5₽ млрд (-45,3% г/г), 9 месяцев 114,2₽ млрд (-40,4% г/г)

▪️ Чистая прибыль: III кв.13₽ млрд (-62% г/г), 9 месяцев 36,8₽ млрд (-57,1% г/г)

💬 В III кв. производство чугуна нарастили до 2,69 млн тонн (+12% г/г), стали до 2,72 млн тонн (+10% г/г), это произошло на фоне ремонта доменной печи №5 в прошлом году (низкая база прошлого года). Продажи металлопродукции увеличились до 2,86 млн тонн (+3% г/г) за счёт увеличения продаж чугуна и слябов до 0,31 млн тонн, как вы можете заметить продажи выше, чем производство, а значит компания распродаёт запасы. Эффекта от приобретения металлотрейдера А-Групп уже нет (сделка состоялась в апреле 2024 г.), продажи продукции ВДС (высокая добавленная стоимость) снизились до 1,43 млн тонн (-3% г/г).

( Читать дальше )

Опер. результаты НОВАТЭКа за III кв. 2025 г. — продажи газа снизились, отгрузки с Арктик СПГ-2 не помогли. Возгорание на терминале.

- 23 октября 2025, 14:50

- |

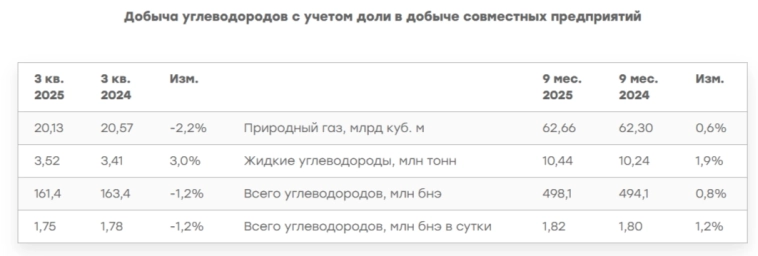

Компания представила предварительные производственные показатели за III квартал и 9 месяцев 2025 года:

🛢️ Добыча нефти и газового конденсата: 3,52 млн тонн (+3% г/г) и 10,44 млн тонн (+1,9% г/г)

🛢️ Продажа нефти и газового конденсата: 4,5 млн тонн (+18,1% г/г) и 13,7 млн тонн (+13,5% г/г)

⛽️ Добыча природного газа: 20,13 млрд куб.м (-2,2% г/г) и 62,66 млрд куб.м (+0,6% г/г)

⛽️ Продажа природного газа (включая СПГ): 16,3 млрд куб.м (-3,1% г/г) и 55,8 млрд куб.м (-0,6% г/г)

В III квартале и за 9 месяцев 2025 г. переработано 1,6 и 5,8 млн тонн СГК (стабильного газового конденсата), объём переработки сократился на 18,1% и увеличился на 13,5% по сравнению с соответствующими периодами 2024 г. Сокращение переработки в III кв. связано с пожаром в конце августа на терминале НОВАТЭКа в Усть-Луге (атака украинских дронов не проходит бесследно).

По состоянию на 30 сентября 2025 г. 2,1 млрд куб. м газа (включая СПГ), а также 1,2 млн тонн стабильного газового конденсата и продуктов его переработки было отражено как «остатки готовой продукции» и «товары в пути» в составе запасов (простаивает довольно много товара).

( Читать дальше )

АФК Система планирует скорректировать свою действующую дивидендную политику — основатель корпорации Евтушенков

- 23 октября 2025, 14:30

- |

АФК «Система» планирует скорректировать свою дивидендную политику, сообщил журналистам основатель корпорации Владимир Евтушенков.

Действующая дивполитика АФК, принятая весной 2024 года, рассчитана на 2024-2026 годы. Документ предусматривает, что в 2024 году целевой размер дивиденда должен быть не менее 0,52 рубля на обыкновенную акцию. При этом темпы роста дивидендных выплат в 2025-2026 гг. допускаются в диапазоне 25-50% к предыдущему году. На потенциальное увеличение выплат будут влиять факторы, связанные с финансовым положением «Системы», уточняли в АФК.

Однако АФК уже пришлось отклониться от дивполитики — по итогам 2024 года было решено не выплачивать дивиденды на фоне текущей кредитно-денежной политики, задачи по снижению размера обязательств, а также обеспечения стабильного финансового положения корпорации в будущем.

www.interfax.ru/business/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал