дивидендная политика

📉Акции Туймазинского завода автобетоновозов (ТЗА) обвалились более, чем на 25% после не утверждения акционерами дивполитики компании

- 24 июня 2024, 18:05

- |

smart-lab.ru/blog/news/1031518.php

- комментировать

- Комментарии ( 5 )

Акционеры ВТБ утвердили обратный сплит обыкновенных акций

- 14 июня 2024, 18:56

- |

🏦 Думаю многие ждали, когда синий банк иксанёт на фондовой бирже, и наконец-то дождались. Если серьёзно, то ВТБ приняло решение увеличить номинал акций с 1 копейки до 50₽, в связи с этим Мосбиржа с 11 по 14 июля приостановила торги акциями из-за обратного сплита. Я клиент банка/брокера ВТБ и меня вполне устраивает все последние изменения внутри экосистемы, но как эмитент на фондовой бирже ВТБ разочаровывает из года в год:

💬 Две допэмиссии, которые размыли доли акционеров. Первая была проведена в 2014 г. и принесла банку 214₽ млрд, помогло государство (привилегированные акции осели в ФНБ). Вторая проведена в 2023 г. в два этапа: первый этап включал себя оплату акциями РНКБ (48₽ млрд) и конвертацией суборда (100₽ млрд), второй этап — это открытое размещение, которое принесло 93,8₽ млрд.

💬 ВТБ на год приостанавливал выплаты по субордам. В течение периода обращения субордов эмитент может в одностороннем порядке принять решение об отказе уплаты купонов.

( Читать дальше )

Новости инвестиционного холдинга SFI и его активов за неделю

- 14 июня 2024, 15:30

- |

🟠 Европлан выплатил дивиденды за 2023 год в размере 3 млрд рублей. Больше информации по ссылке.

🟠 По данным за I квартал 2024 года, проанализированным «Агентством страховых новостей», ВСК занял 4-е место на рынке страхования (без учета страхования жизни), нарастив сборы на 22%. Страховой Дом ВСК собрал 38 млрд руб., выплатив в свою очередь клиентам по страховому возмещению 16 млрд руб.

🟠 ВСК подвел итоги участия на ПМЭФ:

- подписал 12 соглашений о стратегическом сотрудничестве.

- представил собственную экосистему сервисно-страховых решений. Она состоит из четырех ключевых направлений — авто, дом, медицина и бизнес.

- член совета директоров страховой компании Роман Фролов рассказал об эффективных страховых инструментах для МСП, ключевыми кейсами компании для данного сегмента.

🟠 Группа М.Видео-Эльдорадо при поддержке партнера «Карбон Копи» запускает новую услугу для юридических лиц – предоставление техники для офиса в аренду с последующим выкупом.

( Читать дальше )

Новые налоговые изменения не должны подвергнуть сомнению дивполитику Северстали - гендиректор компании Александр Шевелев — ИФ

- 13 июня 2024, 16:26

- |

«Мы не считаем, что это как-то поставит под вопрос нашу дивидендную политику. Наша дивполитика прозрачная, она нравится инвесторам, и мы никак не планируем ее менять», — сказал он в интервью «Интерфаксу».

t.me/ifax_go

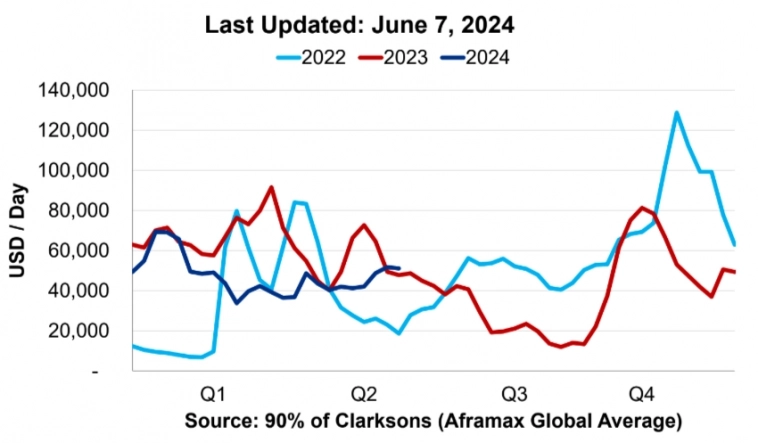

Мировые цены на Aframaх в начале июня застыли на 50$ тыс. в сутки и превысили июньские цены 2023 г. Совкомфлот в фаворе?

- 10 июня 2024, 14:22

- |

⚓️ С учётом мировых цен, известно, что СКФ возит российскую нефть на 35-45% дороже, поэтому у российской флотилии цена фрахта равна ~70$ тыс. в сутки (возможно, даже больше). Получает ли компания из-за этого сверх прибыль — однозначно да, но есть несколько моментов, которые эту прибыль подъедают:

⛴ В феврале США ввели санкции против СКФ и 14 нефтяных танкеров, к которым компания имела отношение. Как итог, следуя из отчёта за I кв. 2024 г., пострадала операционная прибыль (222,7$ млрд, -36,6% г/г), во много из-за увеличившихся операционных расходов — 103,6$ млн (+29% г/г). Некоторые санкционные корабли бездействуют или возят по мировым спотовым ценам (наценка отсутствует).

⛴ Чем хороша компания? Что все её заработки идут в валюте, поэтому это спасает акционеров от девальвации, но курс $ начал снижаться и сейчас торгуется по 89₽, это явно повлияет на заработки.

📌 Но опять же, у компании за эти годы накоплена неплохая денежная позиция (+1,25$ млрд), она даёт весомые % (+23,3$ млн), которые полностью покрывают % по займам (+19,6$ млн).

( Читать дальше )

🔖Итоги мая или как я распрощался с дивидендным портфелем

- 08 июня 2024, 15:28

- |

Я так быстро и много акций продавал только в конце февраля 23-го, когда американцы сказали о санкциях на ВТБ. Это послужило сигналом для распродажи всего американского портфеля, сейчас сигналом стал отказ от выплаты дивидендов по бумагам в моем портфеле.

Первой под нож пошла ЕМС — европейская медицинская клиника, на эту компанию я возлагал большие надежды, но смена акционеров привел к смене дивидендной политик, в итоге инвесторы получили шиш с маслом. Я не продавал бумаги в первый день на панике, я смотрел динамику второго дня и понял, что возвращения к прежним ценам уже не будет никогда, до тех пор, пока они не возобновят свою дивидендную повестку. Даже несмотря на то, что я продавал уже после 20% снижения от хаем, моя прибыль составила 102.63 %, т.е. я удвоил свои деньги за 1,5 года заработав 679 720.70 ₽.

Далее я распрощался с Глобалтранс, по размеру это была у меня позиция №1. Триггером для продажи послужил отказ от выплаты ЕМС, невнятная техническая картинка этого эмитента, переезд в Абу-даби этого эмитента и полная тишина по выплате дивидендов.

( Читать дальше )

Россети ЦП отчитались за I кв. 2024г. — % по кредитам начали подъедать прибыль, и это при солидной кубышке денег, CAPEX не остался в стороне

- 06 июня 2024, 09:39

- |

🔋 Россети ЦП опубликовала финансовые результаты по МСФО за I квартал 2024 г. Давайте для начала рассмотрим основные показатели компании:

⚡️ Выручка: 36,6₽ млрд (+7,6% г/г)

⚡️ Операционные расходы: 29,5₽ млрд (+10,1% г/г)

⚡️ Операционная прибыль: 8,1₽ млрд (+2,8% г/г)

⚡️ Чистая прибыль: 6,1₽ млрд (-3,5% г/г)

💡 Рост выручки связан с передачей электроэнергии вследствие увеличения «котловых» тарифов (36,6₽ млрд, +5,6% г/г), а также роста объёма оказанных услуг. Помимо этого, тарифы на передачу электрической энергии для всех категорий потребителей, кроме населения планируется увеличить с 1 июля 2024 г. на 9,1%, с 1 июля 2025 г. на 6% и с 1 июля 2026 г. на 5%, следует из опубликованного прогноза МИНЭК. Также стоит обратить внимание на выручку в других сегментах: технологического присоединения к электросетям — 967₽ млн (+111% г/г), видимо, компания подключила крупного потребителя, + то, что с 1 июля 2023 г. подключение к электросетям подорожало (сумма подключения за 1 кВт в 2022г. — 3000₽, в 2023г. — 4000₽, с 1 июля 2024г. — 5000₽). Прочая выручка (794₽ млн, +31% г/г) и договоры по арендам (101₽ млн, +68,3% г/г). В III кв. будет значительное увеличение выручки.

( Читать дальше )

Северсталь прогнозирует пик капзатрат на 2025г в размере 170 млрд руб — Ведомости

- 05 июня 2024, 12:27

- |

Ориентир по CAPEX:

1. на 2024 год составляет 119 млрд руб. (+63% г/г)

2. 2025г — 170 млрд руб

3. в 2026–2028 гг объем инвестпрограммы будет снижаться

Средний ежегодный объем инвестиций в цифровые технологии составит 14 млрд руб.

Результатом роста инвестиций должно статьувеличение показателя EBITDA на 150 млрд руб. в 2028 г. в сравнении с 2023 г. (в среднем на 10% в год). Из них дополнительные 20 млрд руб должны быть обеспечены за счет развития IT-технологий.

У компании сформировался отрицательный уровень долга.

На конец I квартала 2024 г. чистая денежная позиция у «Северстали» составляет 239 млрд руб., у ММК – 96 млрд руб., а у НЛМК на конец 2023 г. (последние доступные данные) – 191 млрд руб.

Северсталь планирует удерживать соотношение чистый долг/EBITDA не выше 1,0.

Компания накопила на балансе в общей сложности 403,5 млрд руб. денежных средств

( Читать дальше )

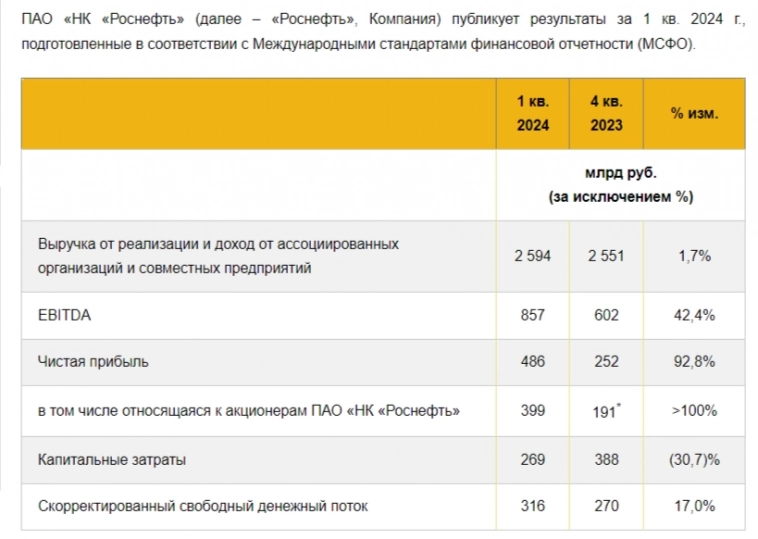

Роснефть отчиталась за I кв. 2024 г. — феноменальные результаты. Дивидендная база должна порадовать акционеров

- 04 июня 2024, 11:01

- |

🛢 Роснефть опубликовала финансовые результаты по МСФО за I квартал 2024 г., то, что они будут лучше IV кв. 2023 г. не было сомнений (в IV кв. было разовое списание, которое повлияло на фин. результаты компании), но некоторые инвест. дома прогнозировали прибыль на уровне I кв. 2023 г. Прогнозы не сбылись, и эмитент показал феноменальные результаты относительно прошлого года, конечно, данное достижение было достигнуто благодаря цене на нефть и курсу ₽ (всю чистую прибыль сформировала операционная), но также Роснефть делает большую ставку и на добычу газа. Напомню вам, что ещё в I полугодии 2023 г. компания вышла на первое место среди независимых производителей газа. Как итог, операционные показатели выглядят так:

🟡 Добыча нефти: 47,1 млн тонн (в I кв. 2023 г. добыто 50 млн тонн, но тут стоит учитывать добровольные сокращения добычи нефти по сделке с ОПЕК+, во II кв. добыча ещё сократится, ибо Россия дополнительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с во II кв.)

( Читать дальше )

Дивиденды: июнь 2024. Кто и сколько заплатит

- 01 июня 2024, 19:01

- |

Большой дивидендный сезон Мосбиржи [БДCM] продолжается! На прошедшей неделе эта занятная аббревиатура действительно оправдала себя, устроив всем адептам российского рынка полноценное садо-мазо. Хотя, всё говорит о том, что самые ГЛУБОКИЕ проблемы — ещё впереди. Но сейчас предлагаю обсудить более приятные вещи — ожидаемые выплаты.

💰В июне целый ряд российских компаний (крупных и не очень) закроют реестр и выплатят дивиденды своим акционерам. Собрал все ключевые июньские дивы в одной статье — давайте заглянем в свои портфели и проверим, от кого ждать приятного звона монет в самые ближайшие недели.

Чтобы не пропустить самое интересное, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🎯Выбросил из обзора компании 5-го эшелона, про которые многие из вас даже и не слышали: Артген, МГКЛ и прочие Левенгуки. Оставил компании из условной первой сотни по капитализации. Дивдоходность указана по цене закрытия торгов 31 мая.

⚡️IRAO Интер РАО

● Дивы на акцию: 0,326 ₽

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал