Блог им. svoiinvestor

Роснефть отчиталась за I кв. 2024 г. — феноменальные результаты. Дивидендная база должна порадовать акционеров

- 04 июня 2024, 11:01

- |

🛢 Роснефть опубликовала финансовые результаты по МСФО за I квартал 2024 г., то, что они будут лучше IV кв. 2023 г. не было сомнений (в IV кв. было разовое списание, которое повлияло на фин. результаты компании), но некоторые инвест. дома прогнозировали прибыль на уровне I кв. 2023 г. Прогнозы не сбылись, и эмитент показал феноменальные результаты относительно прошлого года, конечно, данное достижение было достигнуто благодаря цене на нефть и курсу ₽ (всю чистую прибыль сформировала операционная), но также Роснефть делает большую ставку и на добычу газа. Напомню вам, что ещё в I полугодии 2023 г. компания вышла на первое место среди независимых производителей газа. Как итог, операционные показатели выглядят так:

🟡 Добыча нефти: 47,1 млн тонн (в I кв. 2023 г. добыто 50 млн тонн, но тут стоит учитывать добровольные сокращения добычи нефти по сделке с ОПЕК+, во II кв. добыча ещё сократится, ибо Россия дополнительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с во II кв.)

🟡 Добыча газа: 23,7 млрд куб.м. (в I кв. 2023 г. добыто 22 млрд куб.м., напомню, что IV кв. 2023 г. является одним из сильнейших по добыче — 28 млрд куб.м., где-то насторожился Газпром)

🟡 Переработка нефти: 19,9 млн тонн (ниже показателей прошлого года — 22,6 млн тонн, но снижение связано с ремонтными работами на НПЗ, сами понимаете, из-за каких обстоятельств)

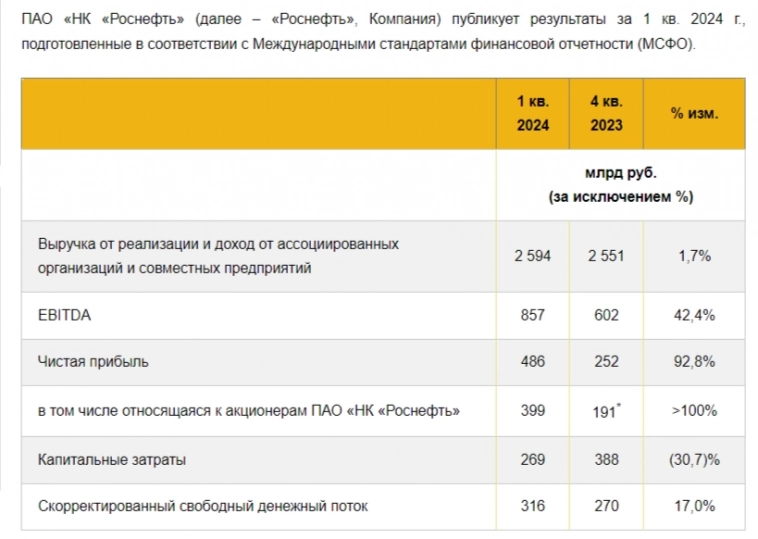

А теперь давайте плавно перейдём к основным финансовым результатам:

🛢 Выручка: 2,594₽ трлн (+42,3% г/г)

🛢 EBITDA: 857₽ млрд (+27,5% г/г)

🛢 Операционная прибыль: 646₽ млрд (+32,4% г/г)

🛢 Чистая прибыль, относящаяся к акционерам: 399₽ млрд (+23,5% г/г)

🗣 Показатель по операционной прибыли почти лучший за всю историю компании (1 место принадлежит III кв. 2023 г. — 776₽ млрд), соответственно, по чистой прибыли такое же распределение мест. Но, как я писал выше за II кв. у меня опасения, ибо произошло сокращение добычи нефти, а в мае цена сырья и курс $ снижались.

🗣 СAPEX значительно снизился по сравнению с прошлым кварталом — 269₽ млрд (-2,2% г/г, -30,7% кв/кв), как итог, FCF составил 316₽ млрд (+17% кв/кв), как вы можете заметить денег хватит на дивиденды и на гашение долга (весомый +). Соотношение Чистый долг/EBITDA составляет 1х (комфортный уровень для компании).

🗣 Продолжается реализация флагманского проекта компании Восток Ойл (планируется в 2024 г. ввести в эксплуатацию два месторождения — Пайяхское и Иччеминское).

🗣 Итоговый дивиденд за 2023 г. составил 29,01₽ на акцию (див. доходность —5,3%, с учётом дивиденда за I полугодие, див. доходность двухзначная), всё в рамках моего прогноза. Стоит отметить, что компания уже заработала за I кв. 2024 г. 18,8₽ дивидендной базы, это около 3,4% див. доходности, за год опять вырисовывается двухзначная див. доходность.

📌 Не забываем, что сорт нефти ESPO (транспортируют в Китай танкерами и через трубопровод) торгуется с премией к Urals в 8$. Помимо этого, налог с продажи нефти платят от цены Urals, поэтому 8$ нефтяные эмитенты кладут себе в карман. Главным поставщиком данного сорта является Роснефть. Помимо этого, Индийская Reliance и Роснефть заключили годовой контракт на поставку нефти (3 миллиона баррелей в месяц) с оплатой в ₽, а значит, компания облегчила себе торговлю. Не забываем про перспективы компании в плане проекта Восток Ойл, который принесёт весомые плоды (постепенно) и, конечно, стремление занять на внутреннем рынке газовое величие. Но, как всегда, вам решать, держать или нет такую нефтегазовую компанию с двухзначной див. доходностью и перспективами.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

- 04 июня 2024, 12:26

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс