диверсификация

Обзор книги «Все о распределении активов»

- 25 августа 2023, 13:46

- |

Отличная книга для долгосрочных инвесторов, написанная финансовым советником Ричардом Ферри. О том, как воплотить в жизнь эффективную стратегию распределения активов: диверсифицировать свои инвестиции с помощью акций, облигаций, вложений в недвижимость и других ценных бумаг, своевременно изменить распределение активов и зафиксировать прибыль. Сильно пересекается с моими принципами инвестирования.

Единственный минус — как и многие книги западных авторов рассматривает инвестиции на американском рынке, который сильно отличается от российского.

Основные выводы:

✔️ «Печальная правда заключается в том, что большинство инвесторов выбирает свои акции, облигации и взаимные фонды наугад, практически никогда не задумываясь над тем, насколько эти классы активов сочетаются между собой и на какие суммы им приходится раскошеливаться в виде гонораров, комиссионных и прочих расходов».

✔️ «Дисциплинированные инвесторы, четко придерживающиеся своей правильно сформулированной инвестиционной политики, добьются большего успеха, чем те, кто бесцельно блуждает от одной стратегии к другой, надеясь на удачный исход или счастливый случай».

( Читать дальше )

- комментировать

- 847 | ★2

- Комментарии ( 0 )

Почему я не торгую сезонки

- 25 августа 2023, 09:36

- |

Я считаю, что хорошая торговая система будет работать с этими аномалиями рынка так же, как и со всем остальным, и поэтому не вижу необходимости выделять отдельный класс торговых систем, разрабатывать их, тестировать и оптимизировать и тратить на это ресурсы. Считаю, что лучше сосредоточиться на универсализации подхода и повышении его стабильности, чем создавать зоопарк торговых систем, над каждой из которых придётся отдельно думать, сопровождать, постоянно вкладывать усилия в оптимизацию и отслеживание, и т.д. и т.п.

Тут увидел интересное определение тому, что я делаю: мультистратегия.

Это очень похоже на моё описание целей диверсификации портфеля.

Нарисую метафорическую картинку двух крайностей: представьте себе метлу. Она состоит из множества прутиков. Вообразите, что каждый прутик — это отдельная торговая система. Один подход состоит в том, чтобы идеально подобрать прутик и тыкать им в рынок. А другой — напихать прямых, кривых и косых прутиков в охапку и хорошенько подмести этой метлой рынок.

( Читать дальше )

Что стоит помнить на растущем рынке?

- 23 августа 2023, 09:31

- |

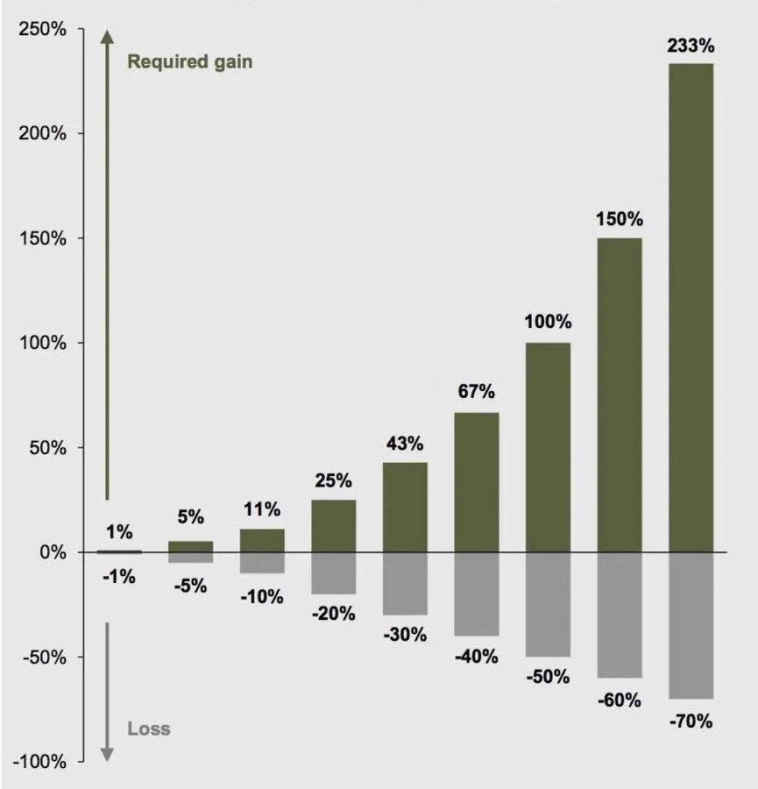

Сравнение Индекса Мосбиржи с индексом РТС мало действует на инвесторов (в долларах наши акции не выросли), но можно обратиться к простой математике.

Потеря -20% от счёта компенсируется прибылью в 25%, а просадка в -50% вернет счёт в исходное положение только после удвоения. Простое понимание этих истин по идее должно заставить задуматься инвестора над диверсификацией в других классах активов (облигации, валюта, золото) и поработать над своим портфелем.

( Читать дальше )

С чего начать успешное инвестирование?

- 22 августа 2023, 06:49

- |

— Получить базовые знания о ценных бумагах;

— Открыть брокерский счёт и разобраться в приложении;

— Определится со стратегией, а точнее выбрать из предложенных;

— Соблюдать финансовую дисциплину и инвестировать…

Если с первым сложно поспорить. «Финансовую азбуку» безусловно стоит пройти. То вот остальные пункты считаю вторичными, так как наиболее важно инвестору в самом начале своего пути правильно выстроить диверсификацию активов.

Все деньги мира работают на четырех основных рынках: акции, облигации, товары и недвижимость. В идеале составление портфеля сразу на всех этих рынках позволит существенно снизить риски (а их не мало) будущих инвестиций.

Более того, видеть общую картину поможет как раз именно сбалансированный портфель на разных классах активов, так как иначе будет бесконечная попытка проанализировать будущее движение акций, недвижимости и тд. В России так же важна диверсификация и по валютам.

( Читать дальше )

Вечный холивар "диверсификация против концентрации".

- 09 августа 2023, 09:58

- |

Итак, если вы хорошо понимаете что делаете, и в состоянии выбрать крутые бумаги — ясно что их вам лучше иметь несколько(МАЛО!), это обмусолено и обсосано тысячу раз.

А что делать новичку? Он вряд-ли хорошо выберет бумаги. Я думаю тут ответ зависит от следующего: новичок приносит на рынок капитал, или строит его? Приносит капитал — образно продал бабушкину квартиру. Или много лет копил на депозитах… В общем на рынке деньги которые вы безвозвратно тратите годы.*

При таком раскладе у вас нет пространства сильно рисковать плохим выбором бумаг. По мне пять хороших дивитикеров все равно решение вопроса, но тут явно надо вложить в понимание того что вы делаете больше чем прочтение прошлого цикла постов. Надо еще арифметику инвестора знать как минимум :D

А вот если вы решили нести на рынок долю месячного дохода — на год+ вам того подхода за глаза. Есть небольшая вероятность оказаться в убытке номинально, но скорей всего вы получите результат не хуже рынка без дополнительных издержек на «специалистов». И еще важный момент: если ваш финансовый советник не получает деньги от вас — он их получает от кого то другого. И обслуживает его интересы. Иногда удается выстроить иные отношения, особенно если вы ценный клиент. Но вы поняли.

( Читать дальше )

Диверсификация - зачем?

- 31 июля 2023, 22:31

- |

С одной стороны Сбер полез сегодня вверх так, что хочется петь, а с другой стороны по всем портфелям если его собирать, то едва наберется 10%… А, ведь я его так любила! Это была моя первая акция ) С удовольствием держала бы его на половину всех вложений.

Вот с горя решила открыть блог ) Чтобы поделиться...

И кто придумал эту диверсификацию, и еще меня подучил!? Какой в ней смысл?

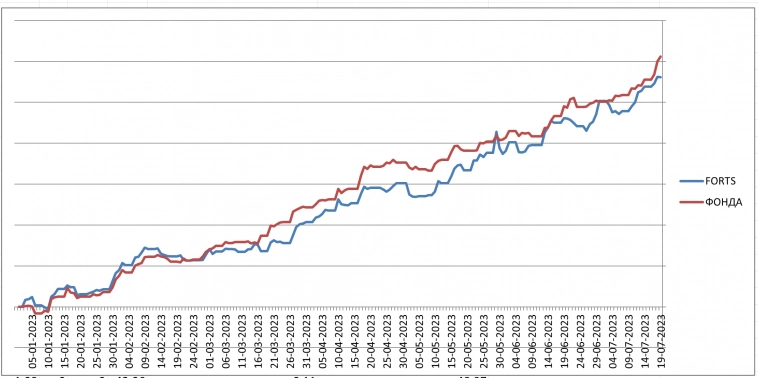

Диверсификация FORTS vs.Фонда (Статистика)

- 19 июля 2023, 22:54

- |

Для этого скачал из ЛК брокера ежедневные приращения счета отдельно по срочному рынку и ИИС.

На срочном рынке торгуются системы по всем фьючерсам, где есть жизнь. Статистику по прибыли систем в разрезе инструментов за этот год приводил здесь.

На фондовом рынке торгуются системы по всем маржинальным инструментам, кроме иностранных акций и расписок, а также по части немаржинальных инструментов. Статистику показывал здесь.

Множества систем пересекаются, но далеко не одинаковые.

Допущения:

-на срочном рынке результатом дня считается с вечернего клиринга предыдущего дня по вечерний клиринг сегодняшнего

-на ИИС фондовые системы монопольно торгуются с февраля/марта, до этого был микс со срочным рынком

Итоговые выводы о диверсификации каждый может сделать самостоятельно.

Покупаю акции от «А» до «Я»

- 15 июля 2023, 00:04

- |

На бирже присутствуют не только быки и медведи. Там обитают черепахи-трейдеры и обезьянки (животные) — управляющие активами, которые выбирают акции, метая дротики (по результатам своих трудов они обыгрывают белых воротничков).

Над всем этим зверинцем возвышаются гуру рынка, такие как Уоррен Баффетт (человек в имени и фамилии которого три буквы идут по две, может в этом его секрет), который говорит, что простым людям нужно покупать индексные фонды и Питер Линч, который держит в своем портфеле сотни акций.

Если животные случайным образом выбирают акции лучше управляющих, если гуру говорят, что нужно покупать фонды, то как можно использовать их опыт на российском рынке? ETF себя скомпрометировали, фьючерс на индекс РТС считается почему-то в буржуйском долларе и его назначение, как мне кажется, играть на понижение. Что делать?

Купить самостоятельно все акции!!!

Число российских акций на бирже около 251 (но это не точно). Точно, что их больше 200 и меньше 300. Это не тысячи. План такой: покупаем все акции по алфавиту от «А» до «Я» (плюс те, что на латинские буквы начинаются). Покупать можно по одной акции или на одну какую-то фиксированную сумму, например, на 2000 рублей. Да, есть акции, которые стоят по 140 тысяч рублей (Транснефть), но нас это не остановит. Берем! Две!

( Читать дальше )

Треп. Диверсификация - путь к долголетию

- 13 июля 2023, 09:46

- |

Эпиграф: Для воина правилом большого пальца является планировать свои действия настолько глубоко, чтобы ни одно из последствий не могло его удивить и, тем более, истощить его силы (К Кастанеда)

Навеяно вот этим smart-lab.ru/blog/921530.php постом. Даже там в комментах мелькают мысли, что диверсификация хороша только новичков. А крутой инвестор точно знает хорошие компании и глупо вкладываться в другие. И вот всплыла в голове одна китайская притча. Хз, где читал. Пересказ по памяти:

Однажды император спросил мудреца: «В чем секрет долголетия?» Мудрец ответил: «Всё просто. Представь, что гонишь стадо. Какая овца отстала, ту подгоняй.» Император сказал: «Не понял. Поясни». Мудрец сказал: «Жил когда-то в столице господин Юэ. Был он богат, знатен и могущественен. Каждый раз, когда ходил в таверны или зеленые терема, его охраняли храбрейшие воины. В 30 лет умер от внутреннего жара. А в горах в истоках реки Хушань жил скромный отшельник Хэ. Он не знал женщин, питался травами и злаками, пил ключевую воду. Дожил до 30 лет, а кожа, как у младенца. Его сожрал тигр. Один сильно заботился о внешнем, погиб от внутреннего. Другой заботился о внутреннем, помер от внешнего. Секрет долголетия — помнить обо всём»

( Читать дальше )

Почему покупка отдельных эмитентов и малая диверсификация портфелей - плохая история для инвестора?

- 13 июля 2023, 08:00

- |

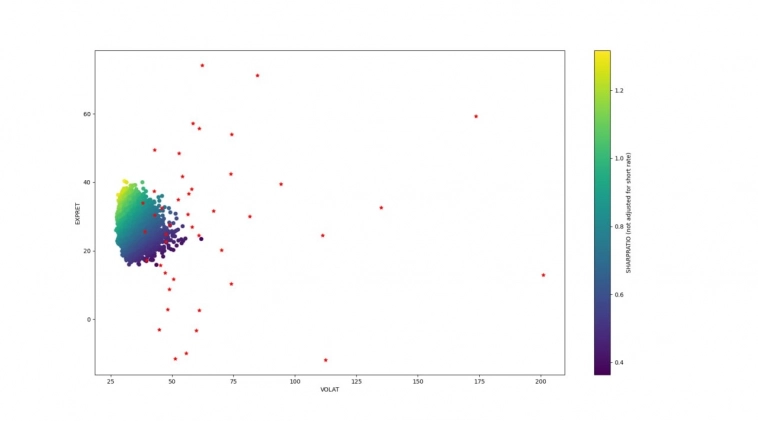

На графике множество портфелей, сгенерированных случайным образом, из акций российских эмитентов с учетом реинвестиций полученных дивидендов с горизонтом в 10лет:

- сине-желтые — портфели из акций

- красные — отдельные эмитенты

Портфели однозначно выигрывают в своей массе по соотношению доходность/волатильность!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал