депозиты

Перекладывая вклады

- 15 декабря 2025, 23:50

- |

Так уж совпало, что на конец ноября-декабрь пришлось довольно много заканчивающихся вкладов. Поэтому почти каждую неделю, озадачиваюсь вопросом о переразмещении денежных средств на оптимальных условиях.

Ставки падают, но в принципе, круг банков, которые я выбираю для размещения, особенно не меняется.

Сбер даёт 16% на 4 и 5 месяцев. ВТБ даёт 16% на 4 месяца. Но всё это на новые деньги...

Совкомбанк через финуслуги даёт 16,2% на 3 месяца.

Есть ещё Газпромбанк, на котором можно несколько раз в год покрутить средства на накопительном счёте под 16,5% (потом процент безбожно падает). Его отлично использовать, когда нужно собрать средства с нескольких мелких вкладов, например.

Наверняка есть что-то ещё хорошее, но там, вероятно, нужно плясать с бубном, транжирить деньги и заниматься другими непотребствами, ради сомнительной выгоды, а у меня на это ни времени, ни желания — нет.

Ну а если есть что то действительно стоящее, то делитесь!

08.12.2025 Станислав Райт — Русский Инвестор

- комментировать

- 587

- Комментарии ( 4 )

пфф-недолго музыка играла...ФНС начала самую масштабную проверку вкладов россиян, рассказывают инсайдеры в налоговой.

- 15 декабря 2025, 15:58

- |

Инсайдеры говорят, что проверяются не только новые пополнения, но и все операции за несколько прошлых месяцев — по сути, под детальный анализ сейчас попадают все вклады россиян.

Особое внимание вызывают ситуации, когда на вклад регулярно поступают средства, происхождение которых не подтверждается данными работодателей или налоговыми декларациями.

Это касается, например, внесения крупной наличности через кассу или переводов с других собственных счетов, не связанных с зарплатой.

ФНС трактует такие операции как потенциальный признак сокрытых доходов — особенно учитывая, что реальные денежные подарки от родственников практически никогда не оформляются через вкладные счета.

По данным наших собеседников, банки получили указание в ускоренном порядке передавать налоговой подробную информацию обо всех движениях по вкладам: даты, суммы, способ пополнения и даже историю предыдущих операций клиента.

( Читать дальше )

⭐️Самые выгодные вклады на 13.12.25

- 15 декабря 2025, 09:08

- |

Ранжирование здесь эквивалентно годовой эффективности для корректного сравнения вашей выгоды вне зависимости от срока вклада.

1️⃣ Левобережный «Зима» — 17% от 50к на 70 дней, без пополнений и снятий, выплата в конце.

Только в офисе. Ставка зависит от остатка за последние 30 дней.

2️⃣ МТС Банк «МТС Вклад плюс» — 16.82% от 10к на 91 или 120 дней, пополнение 3 дня, без снятий, выплата ежемесячно (эфф. ст. в любом случае 17.06%).

С учетом промокода (!) Банки.ру для новых клиентов (30 дней без вкладов) — открытие в МП или офисе.

3️⃣ БСПБ «Выгодный старт» — 17% на 91 день от 10 до 500к, без пополнений и снятий. Выплата в конце; для новых клиентов или по перс. предложению; в офисе + обязательное открытие НС (по которому 18% на мин. остаток однократно).

4️⃣ Рокетбанк «Вклад» — 16.5% на 60 или 90 дней от 10к, без пополнений и снятий, выплата в конце. Под лицензией Совкомбанка. Сейчас вход для МСК и СПб через заказ карты курьером (рефка) / Условия в pdf

5️⃣ WB Банк «Оптимальный» — 16.5% на 90 дней от 50к, выплата в конце, без пополнений и снятий.

( Читать дальше )

Топ-5 лучших "доходных" облигаций выше 20% от аналитиков Финуслуг

- 14 декабря 2025, 17:34

- |

Ещё одна «с пылу с жару» подборка бондов, на этот раз на вторичном рынке. Я решил не составлять её сам, а довериться мнению профессиональных коллег, ну и дать свои комментарии.

Экспертов по облигациям в последнее время едва ли не больше, чем самих выпусков😎 Вот и наши любимые Финуслуги (детище Мосбиржи) только что представили собственную пятёрку «лучших доходных облигаций». На площадке можно не только открывать вклады, оформлять ОСАГо и т.п., но и заценить ТОП-5 облиг по версии аналитиков.

🤔Забегая вперёд, подборка получилась крайне… специфичной.

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

Эксперты считают, что 19 декабря ЦБ снова снизит ключевую ставку — и считают не без оснований. Поэтому они логично сделали упор на относительно надёжных облигах с фиксированным купоном, чья доходность должна остаться привлекательной на фоне снижения ставок.

⚙️Критерии у Финуслуг такие:

● Купон фиксированный;

( Читать дальше )

Что выгоднее, квартира или банковский вклад?

- 14 декабря 2025, 10:33

- |

Всем привет! В интернете не утихают споры, что же выгоднее, инвестиции в недвижимость или обычный вклад. В этом посте дам наглядный ответ на данный вопрос. Сразу скажу, что не рекламирую и не призываю к каким либо действиям, т.к. риски есть всегда и во всем.

Что бы исключить влияние волатильности выберем 10-летний промежуток времени:

1. Для начала, посмотрим среднюю официальную ставку по вкладам за последние 10 лет, на сайте ЦБ РФ. Она составляет 9.67%. Вычтем из этой ставки налог 13%. Итого = 8,41% годовых.

2. Теперь посмотрим средний уровень цен на жилье в Москве за последние 10 лет. На графике с сайта ирн, минимальная цена кв.м. за данный период времени составляла 164 735 р., на данный момент она равняется 283 539 р. Прирост капитала в недвижимости за 10 лет +72%.

3. Теперь берем калькулятор, сумма вклада 164 735 со сроком на 10 лет, с капитализацией раз в пол года. Через 10 лет, получаем сумму вклада с процентами 375 454 р., прирост капитала за тот же период на депозите +127%

( Читать дальше )

- комментировать

- 10.3К |

- Комментарии ( 91 )

Горькое послевкусие сладких ставок

- 14 декабря 2025, 01:41

- |

Оплатил в субботу имущественные налоги, и налоги на вклады. Несмотря на всю проводимую оптимизацию, я все же вышел за рамки льготных вкладов, и 29 тысяч налога пришлось уплатить с доходов по банковским вкладам.

( Читать дальше )

Редкость текущей ставки по депозитам

- 13 декабря 2025, 10:38

- |

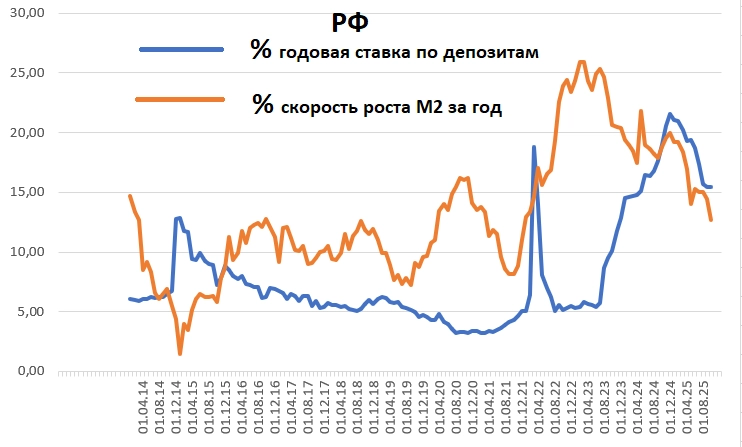

С осени 2024 г. наблюдается редкая ситуация, когда годовая ставка по депозитам превышает годовой прирост денежной массы М2. Эта редкость для любой страны, не только для нашей. Такая ставка по-настоящему сохраняет деньги, в отличии от положительной реальной ставки, т.е. ставки выше инфляции (о причине читайте ниже). Так что чего удивляться, что курс рубля к доллару в итоге достиг нижней границы бокового коридора, сформировавшегося с 2014 г., о котором писал ранее в посте «Рублевое йо-йо». Но ситуация способна измениться быстро, поэтому на старость копить на депозите не стоит.

( Читать дальше )

👍 Сохраняем ставку до конца февраля 2026 года

- 11 декабря 2025, 15:17

- |

Привет! Мы продлеваем ставку 17,5% до 2️⃣0️⃣ февраля 2026 года в финансовом сервисе «МТС Накопления».

Сервис ориентирован на пользователей, которые хотят хранить сбережения с высоким доходом и иметь свободный доступ к своим деньгам.

📌 Средства на счете «МТС Накоплений» автоматически инвестируются в цифровые облигации МТС, которые обеспечивают стабильный доход без рыночных рисков. МТС гарантирует обратный выкуп облигаций по полной стоимости.

Сервис доступен в приложении «Мой МТС» для абонентов всех операторов.

Вице-президент по финансам МТС Алексей Катунин комментирует: «Мы всегда находимся в поиске наиболее эффективных источников капитала, и «МТС Накопления» один из таких инструментов, позволяющих нам в короткие сроки привлекать средства физических лиц без сложной инфраструктуры. В свою очередь, мы направляем эти средства на развитие перспективных направлений бизнеса, к примеру, на проекты цифровизации в регионах страны».

( Читать дальше )

ТОП Вкладов и накопительных счетов с 11.12.2025

- 11 декабря 2025, 10:18

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал